土地売却時の確定申告を税理士に依頼する費用について、

「いくらかかるのだろう」

「安く済ませる方法はあるのだろうか」

とお悩みではありませんか?

土地を売却して確定申告をする際の税理士費用相場は、依頼する税理士事務所や土地売却時に出た利益(譲渡所得)の金額などに応じて変動しますが、概ね10~20万円程度です。

上記の税理士費用を抑えたい場合、相見積もりを取り比較する・交通費といった経費を節約し交渉するなどの方法があります。

そうなると気になるのが、

「自分のケースでは、具体的にどれくらいの税理士費用が必要?」

「税理士費用は高いけれど、どんな業務が含まれているの?」

「結局、何を基準に判断したらよいのだろう?」

ということではないでしょうか。

そこでこの記事では、次の内容を紹介します。

|

この記事を読むことで、土地売却時の確定申告にかかる税理士費用の相場・費用を抑えるポイント・自分で確定申告をする場合に必要な作業を踏まえて、税理士に依頼するかどうか判断できるようになるはずです。

土地売却にあたって確定申告が必要な場合、申告期間内に正確に申告しておかなければ延滞税が発生するというデメリットがあります。

コストを抑えて正しく確定申告ができるよう、まずは税理士に依頼する場合の費用や確定申告の方法について知識を深めておきましょう。

1.土地売却時の確定申告を税理士に依頼した場合の費用相場

土地売却時に発生する譲渡所得に関する確定申告を税理士に依頼する場合の費用は、一般的には10〜20万円程度が相場です。

ただし税理士費用は、依頼する税理士事務所や発生する譲渡所得(土地売却に際して発生した利益)の額によって変動します。また、特別控除を受ける場合などは追加費用が発生するケースもあるため注意が必要です。

1-1.基本的な費用の相場

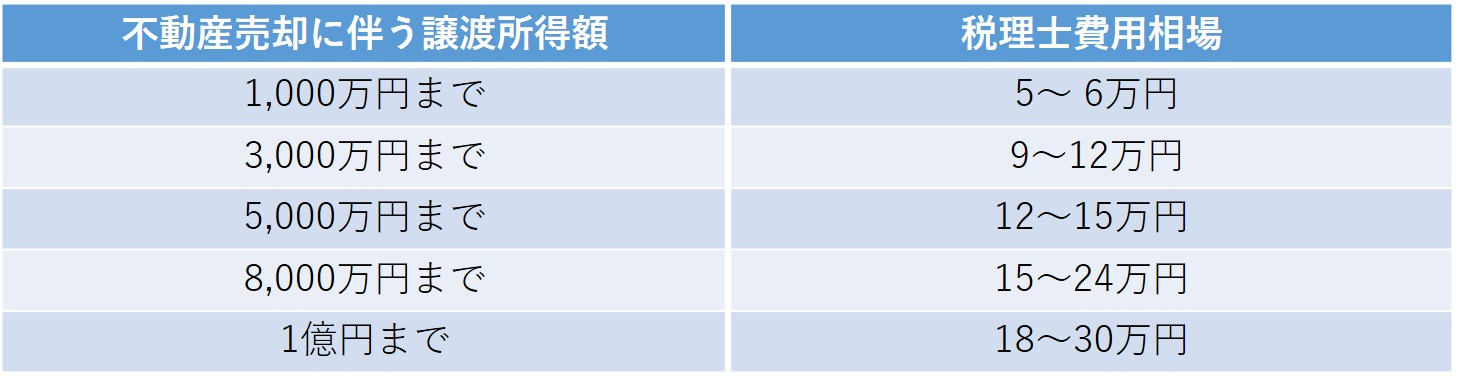

複数の税理士事務所の料金表を確認した範囲では、不動産売却に伴う譲渡所得について確定申告を依頼した場合にかかる費用の相場は、以下のとおりでした。

|

不動産売却に伴う譲渡所得額 |

税理士費用相場 |

|

1,000万円まで |

5~6万円 |

|

3,000万円まで |

9~12万円 |

|

5,000万円まで |

12~15万円 |

|

8,000万円まで |

15~24万円 |

|

1億円まで |

18~30万円 |

上記の税理士に確定申告を依頼する際の基本的な費用に含まれる経費には、次のようなものがあります。

- 確定申告に必要な資料や書類の作成費用

- 面談のための交通費

- 資料のやり取りにかかる通信費

- 税務署への確定申告書提出経費

税理士事務所によって含まれる経費に差はあるものの、税理士費用にはさまざまな経費が含まれています。そのため、可能な範囲で自分で資料を準備したり、交通費を節約する代替手段を取ったりすることで、税理士費用のコストダウンも可能なのです。

|

譲渡所得とは |

|

国税庁の定義によると「譲渡所得」とは以下のように示されています。 「一般的に、土地、建物、株式、ゴルフ会員権などの資産を譲渡することによって生ずる所得」 具体的には、土地を売って得たお金から、土地を売るためにかかった費用や当該土地を取得した際にかかった費用などを引いて残った金額が譲渡所得です。 例えば、

という場合なら、譲渡所得は850万円(=3,000万円-150万円-2,000万円)となります。 |

1-2.追加費用が発生する場合の相場

不動産売却の確定申告にあたって特別控除などを受ける場合は、基本的な税理士費用に加えて、次のような追加費用が発生する場合があります。

|

特別控除など |

追加費用例 |

|

マイホーム売却に伴う軽減税率適用 |

1万円 |

|

マイホーム買い換え時の譲渡損失の繰り越し |

2万円 |

|

マイホーム買い換え時の譲渡損失の損益通算 |

3万円 |

|

マイホーム売却に伴う3,000万円特別控除 |

3万円 |

|

収用に伴う5,000万円特別控除 |

6万円 |

|

マイホーム・収用・特定資産の買い換え特例 |

8万円 |

以上のように、土地売却時の確定申告を税理士に依頼する場合の費用は、主に譲渡所得の額と特別控除などの利用の有無によって変動することを覚えておきましょう。

2.【ケース別】確定申告の税理士費用をシミュレーション

「税理士費用の相場が10~20万円程度なのはわかったけれど、譲渡所得と言われても具体的なイメージがわいてこない」という人も多いでしょう。

そこで、ここでは、

- 売却する土地の取得費がわかっている場合

- 売却する土地の取得費が不明な場合

の2つのパターンについて、具体例を挙げて説明します。

土地の取得費とは、その土地を買った当時の購入費用などから税金のような必要経費を除いたもののことです。

2-1.不動産取得費がわかる場合

|

【例】取得費2,000万円で入手した土地を5,000万円で売却した場合 |

上記の例の場合、譲渡所得は次のとおり2,750万円です。

|

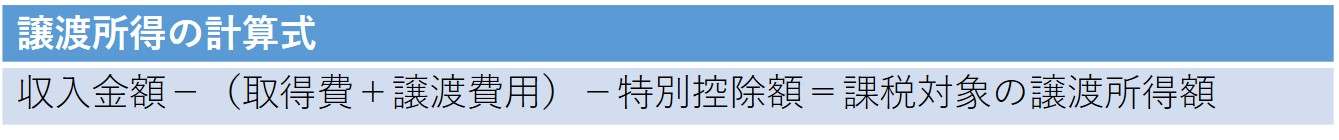

譲渡所得の計算式 |

|

収入金額 – (取得費 + 譲渡費用) – 特別控除額 = 課税譲渡所得金額 |

上記の計算式に当てはめると、次のようになります。

|

5,000万円(収入金額)-(2,000万円(取得費)+250万円(譲渡費用))=2,750万円(譲渡所得) |

譲渡所得が2,750万円の場合、「1.土地売却時の確定申告を税理士に依頼した場合の費用相場」の金額を参考にすると、税理士費用は9~12万円程度かかることがわかります。

2-2.不動産取得費がわからない場合

|

【例】ずいぶん以前に取得し購入費用などが不明な土地を6,000万円で売却した場合 |

売却する土地の取得費がわからない場合、国税庁によると、売却した金額の5%相当額を取得費とできます。

そのため、上記の例では、以下のとおり取得費は300万円です。

|

6,000万円(売った金額)×5%=300万円(取得費) |

これらを踏まえると、以下のとおり、今回の例の譲渡所得は5,400万円になります。

|

6,000万円(収入金額)-(300万円(取得費)+300万円(譲渡費用))=5,400万円(譲渡所得) |

譲渡所得が5,400万円の場合、「1.土地売却時の確定申告を税理士に依頼した場合の費用相場」の金額を参考にすると、税理士費用は15万円弱~24万円程度かかります。

2-3.特別控除を活用する場合

|

【例】取得費2,000万円で入手し、12年間マイホームとして利用していた土地が3,000万円で売れた場合 |

上記の例の場合、譲渡所得は次のとおり850万円です。

|

3,000万円(収入金額)-(2,000万円(取得費)+150万円(譲渡費用))=850万円(譲渡所得) |

マイホームにしていた土地を売却する場合、「住まなくなった日から3年を経過する日の属する年の12月31日までに売る」などいくつかの条件を満たすことで、譲渡所得から3,000万円の特別控除を受けることが可能です。そこで、今回の事例ではマイホーム特別控除を活用することができます。

ただし、特別控除を活用するためには確定申告が必要です。譲渡所得そのものが、手続きなしに減らせるわけではないため注意しましょう。

譲渡所得850万円の税理士費用相場は5~6万円、マイホーム特別控除を受ける場合の追加費用が3万円で、この例の場合の税理士費用相場は、8~9万円程度となります。

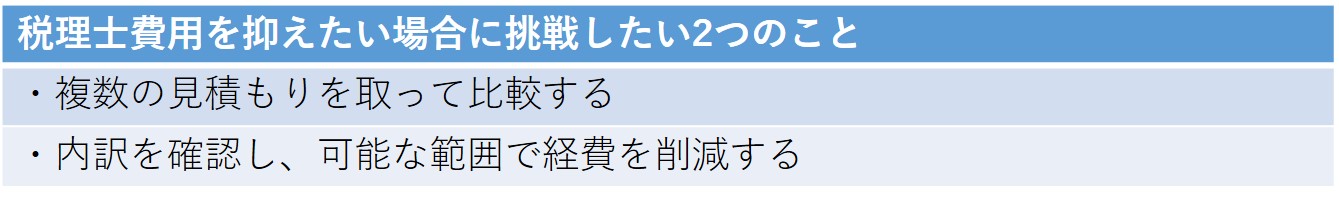

3.土地売却の確定申告の依頼費用を抑えるポイント2つ

土地売却時の確定申告を税理士に依頼する費用を抑えるためのポイントは、

- 複数の見積もりを取って比較すること

- 自分でできる作業は自分で行い、経費を節約すること

の2つです。

ここでは、それぞれ具体的にどうすればよいのかを具体的に説明します。

無駄なコストをかけずに税理士に依頼するための参考にしてくださいね。

3-1.複数の見積もりを取って比較する

税理士費用を安く抑えたいなら、複数の税理士事務所から見積もりを取って金額を比較しましょう。

税理士報酬は自由に定めることができるため、同じ作業内容でも税理士事務所によって金額の差が大きいからです。

また金額を比較しやすくなるように、見積もりを取る際は次の点に注意するとよいでしょう。

|

見積もりを取る際に依頼内容をざっくりとしか伝えていないと、後から他に必要な作業が判明して費用が追加されてしまう場合が意外とあります。

何が見積もりに必要な情報なのかわからないなら、

- 事前に税理士に確認してみる

- 迷ったら小さな情報も全部伝える

といった対応を取るとよいでしょう。

税理士費用を比較する際に、総額だけでは、必要な作業が網羅されているか・そのうえで安いのか、がわかりません。また、削減可能な費用があるのかどうかも判断できなくなります。

経費を節減したいなら、内訳入りの見積もりを複数取って見比べてみるのがおすすめです。

3-2.内訳を確認し、可能な範囲で経費を削減する

見積書を入手したら次にやりたいことは、内訳のなかに自分で行うことで削減できそうな経費がないか確認し、税理士事務所に相談してみることです。

削減可能な費用としては、次のようなものが考えられます。

|

整理・作成業務としては、確定申告書類作成の元になる収入額が記載された書類や領収書をわかりやすく整理しておいたり、かかった経費などを一覧表にしてデータ入力しておくといったことが考えられます。

特別控除が受けられる場合は、必要な資料を整えておくこともできるでしょう。

交通費・郵送費などは、税理士事務所に自分から出向いたり、メール・電話・テレビ電話を活用するなどして税理士が移動しなければならない機会を減らせば、削減できる可能性があります。

また、資料などのやり取りは郵送ではなくメールを利用することにすれば、郵送費を削ることも可能です。

以上のように、自分で作業したり代替手段を用いることで削減できそうな経費を見つけたら、税理士事務所に相談してみるとよいでしょう。

4.自分で確定申告するか税理士に依頼するかの判断基準

「税理士費用の相場はわかったけれど、自分でするか依頼するか、どうしよう?」

確定申告は難しそうだけれど税理士に依頼すれば費用がかかるため、判断に迷う人も多いのではないでしょうか。

不動産売却時の確定申告自体は、よほど売却数が多い場合や複雑な手続きを要する場合以外、作業量はさほど多くはありません。国税庁や税務署に相談窓口もあり、確定申告シーズンには無料相談も行われるため、自力でも対応は可能です。

ただし、申告時の書類に使われている表現や税の制度などが、確定申告初心者には非常にわかりにくいという面もあります。「不明点について、わかるまで税務署などに確認しよう」というガッツがない場合はハードルが高く感じられるでしょう。

そこで、まずは自力で確定申告をする場合に必要な作業内容や、準備すべき資料をざっくりと把握してみることがおすすめです。

やるべきことや申告書類を確認し、費用と天秤にかけてみて「自分で調べて申告できる」と思えたら自力で、「不安が残る…」と思うなら税理士に依頼して処理することを検討してみてください。

ここでは自力で確定申告をする際の概略と、税理士に依頼するメリットなどを紹介します。

4-1.自力での確定申告でやるべきこと一覧

大まかな流れとしては、

①譲渡所得の計算

②税務署提出用の書類や様式の入手

③確定申告書の作成

④税務署に提出

の4ステップです。

確定申告は、1月~12月分の所得について翌年の3月までに行う必要があります。

そのため「④税務署に提出」が翌年3月までに完了するよう逆算して作業を進めましょう。

各ステップのポイントは、次のとおりです。

|

【ステップ1】譲渡所得の計算 |

|

|

【ステップ2】税務署提出用の様式入手や添付資料整理 |

|

|

【ステップ3】確定申告書の作成 |

|

|

【ステップ4】税務署に提出 |

|

詳しい手続き方法については、「土地売却時の確定申告は必要?必要性の判断方法と申告ステップを解説」をご参照ください。

4-2.不安なら税理士に依頼しよう

「見落としや書き誤りが不安…」という人は、税理士に依頼することをおすすめします。

税理士に依頼するとある程度の費用がかかる一方で、次のようなメリットがあるからです。

|

土地売却時の確定申告を税理士に依頼するメリット |

|

確定申告は自力でも可能です。

しかし、申告漏れがあれば延滞税が発生するなどデメリットがあります。

心配な人は税理士に依頼することで、費用はかかっても安心して乗り切ることができるでしょう。

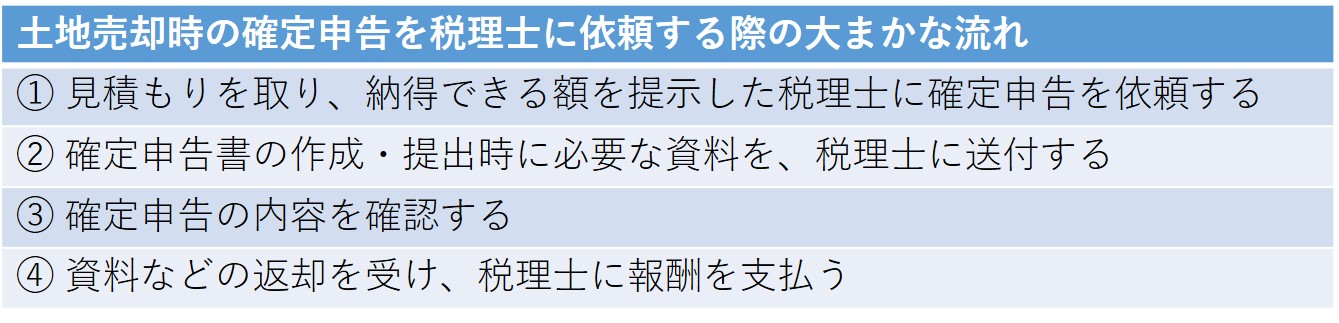

5.土地売却時の確定申告を税理士に依頼する手順

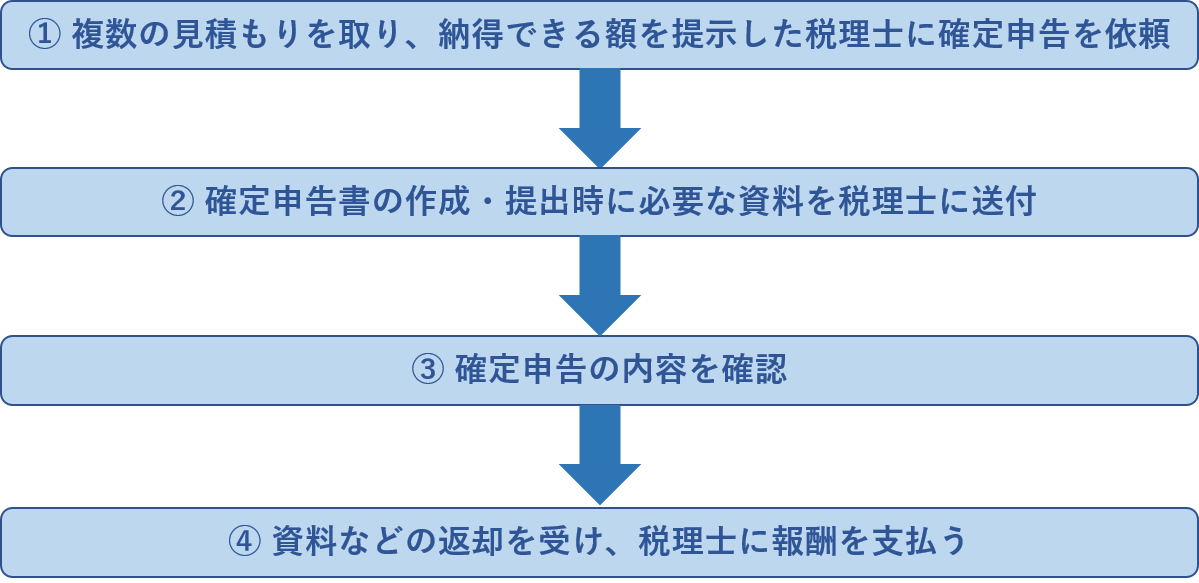

土地売却時の確定申告を税理士に依頼する際の大まかな流れは、次の4ステップです。

以下では、ステップごとのポイントを解説します。

①複数の税理士事務所から報酬の見積もりを取り、納得できる額を提示した税理士に依頼する

・確定申告の依頼は12月から可能

・遅くとも、所得が発生した翌年2月までに依頼

・見積もり依頼時は依頼内容をできる限り詳細に伝えること、複数見積もりを取って比較することがポイント

②確定申告書の作成・提出時に必要となる資料を税理士に送付する

・領収書や通帳の写し・控除に関する資料などを税理士の指示に従って提出する

③税理士が作成した確定申告書の内容を確認する

・納税額や納税方法(振込など)・納税時期を必ず確認する

・申告書の提出方法(税理士が行うのか、自分でしなければならないのか)を確認する

④税理士から資料などの返却を受け、報酬を支払う

・報酬を支払えば、すべての手続きが完了する

・不明点があれば、必ず報酬支払い前までに確認しておく

以上のような手順で、税理士に土地売却時の譲渡所得の確定申告を依頼できます。

できるだけ早めに見積もりを取って、依頼を済ませてしまうことが大切です。

確定申告には締め切りがあるので、大まかな流れを参考に、早め早めの手続きを心がけましょう。

6.まとめ

土地売却時の確定申告を税理士に依頼した場合の費用は、各税理士事務所の料金体系や発生する譲渡所得の額によって変動しますが、10~20万円程度が相場です。

自分が依頼するとどのくらい費用がかかるのか知りたい場合、譲渡所得額を計算してみると予想しやすくなるでしょう。

※国税庁ホームページより引用

税理士費用を抑えたい場合は、次の2つがポイントです。

確定申告を税理士に頼むか自分でやるか迷ったら、自力でやる場合の手続きや作成する資料を確認してみましょう。実際の作成資料を見て計算間違いや記載誤りが不安と感じたら税理士に依頼するのがおすすめです。

税理士に頼む時は、次のような流れになります。所得が発生した翌年の2月までに依頼しなければ間に合わないため注意してください。

土地売却時の譲渡所得に関する確定申告を税理士に依頼するかどうかについては、十分に検討し納得した上で判断しましょう。滞りなく確定申告を終わらせるため、この記事が参考になれば幸いです。

閉じる

閉じる