土地を売却した場合、多くの場合で確定申告が必要となります。しかし、「自分の場合はそもそも確定申告が絶対必要なの?」「確定申告なんてどうやればいいか分からない!」などお悩みの方も多いのではないでしょうか。

確定申告の必要性や申告方法は国税庁が毎年公開していますが、残念ながら初心者にとって分かりやすいとはいえない内容です。そこでこの記事では、確定申告が初めての方でも誰でも簡単に分かるように解説します。

|

この記事で分かること ◆土地を売却して確定申告が必要な3つのケース ◆土地売却の確定申告を進める5ステップ ◆土地売却の税金計算方法 ◆土地売却の税金計算シミュレーション |

確定申告が初めてで不安…という方も、この記事を読めば安心して取り組めるはずです。しっかりと疑問点をクリアにしたうえで確定申告に臨みましょう。

目次

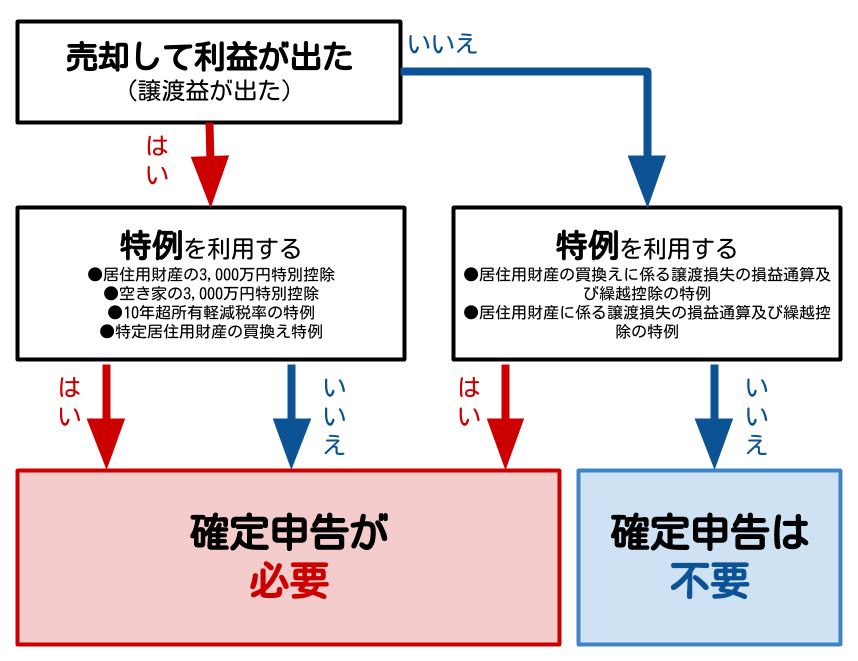

1. 土地売却後に確定申告が必要な人・不要な人

|

▼確定申告が必要な3つのケース ①売却で利益が出た場合 ②3000万円特別控除などの特例を適用する場合 ③譲渡益がマイナスでも、損益通算の特例などを適用する場合 |

土地を売却して利益が出なかった場合(損失が出た場合)は、確定申告は不要です。ただし、複数の不動産を売買した場合など、同じ不動産譲渡所得の中で損益通算する場合は確定申告を行いましょう。

1-1. 売却益がある場合は確定申告が必須

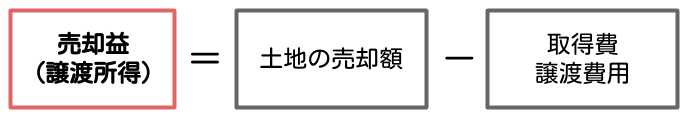

土地を売却して利益が出た場合は確定申告が必要です。ここでいう利益とは、土地の売却額から取得費や譲渡にかかった経費などを引いたものです。これを譲渡所得といいます。

例えば3,000万円で取得した土地を4,000万円で売却し、譲渡にかかった経費が500万円だった場合、売却益が500万円出ているので確定申告する必要があります。

1-2. 特例を使う場合は確定申告が必須

譲渡所得がプラスでもマイナスでも、以下の特例を使う場合は確定申告が必須となります。

|

譲渡所得から控除できる特例(3000万円特別控除など)を使って納める税金額がゼロになった場合でも、売却益が出ている限り確定申告が必要です。その場合、特例が適用されることを証明する書類も一緒に提出が必要となります。

また、譲渡損失(売却損)が出てる場合で、給与所得や事業所得など他の所得と損益通算できる特例を使う場合も、確定申告が必須となります。※特例については後述します。

1-3. 売却益がマイナスなら確定申告は不要(損益通算の場合は必要)

土地を売却して利益が出なければ確定申告の必要はありません。

例えば3,000万円で取得した土地を2,500万円で売却した場合、利益が出ていないため税金を納める必要はなく、確定申告の必要もありません。

ただし、この土地をマイホームとして使っていた場合、売却損を他の所得(給与所得など)と損益通算できる特例があります。前述した通り、この特例を使う場合は確定申告をすれば売却損の分を他の所得と相殺できるため、特例を適用して確定申告した方がお得です。

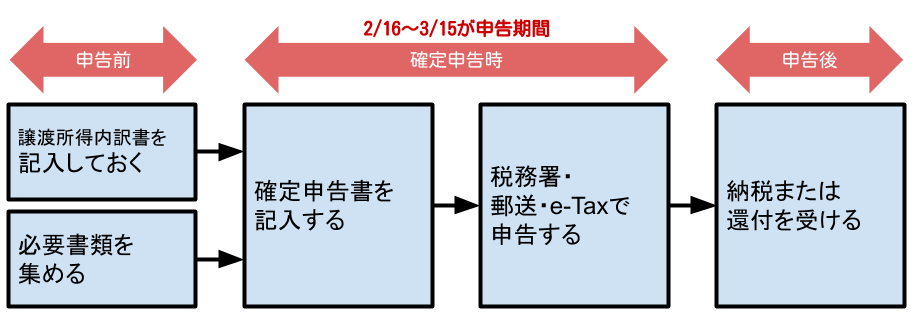

2. 土地売却の確定申告を進める5ステップ

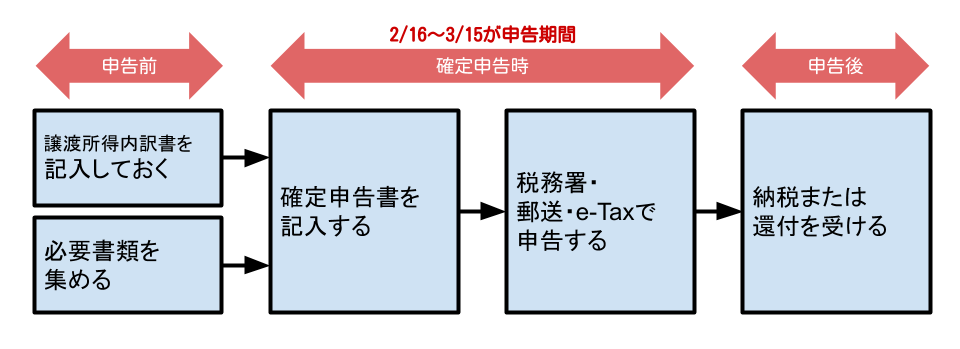

ここからは、土地売却の確定申告を進めるための5つのステップについて解説します。

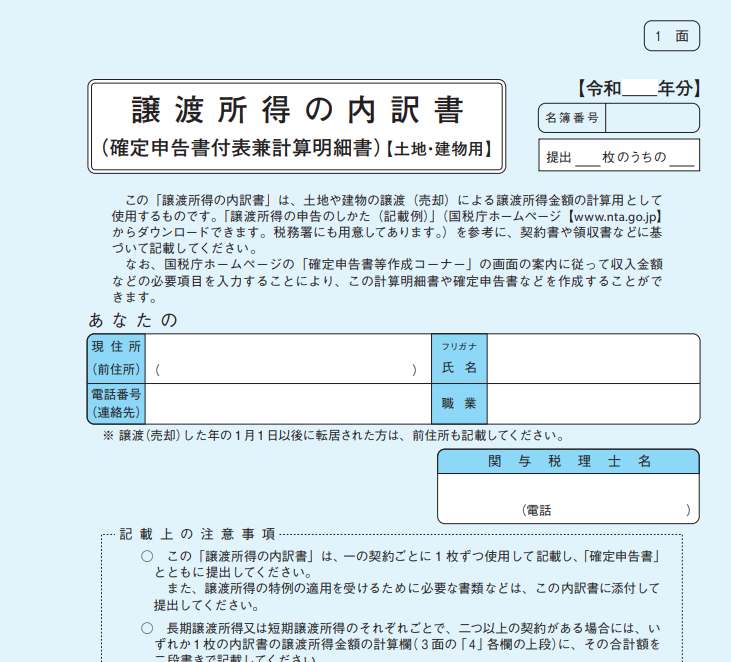

2-1. 【事前準備】譲渡所得の内訳書を記入しておく

「譲渡所得の内訳書」は、譲渡所得金額(土地を売却して得た利益)を計算する用に記入する書類のことです。この書類は確定申告時に必ず添付しなければならないものなので、土地を売却した直後など記憶がハッキリしているうちに記入しておくことをおすすめします。

|

「譲渡所得の内訳書」の書き方

|

2-2. 【事前準備】確定申告前に必要書類を集めておく

土地売却後の確定申告にはいくつもの書類が必要となります。使う特例や状況ごとに用意すべき必要書類は変わってきますが、どのケースでも必要となる基本的な必要書類を以下にまとめてみました。

|

必要書類 |

入手場所 |

|

①譲渡所得の内訳書 |

税務署 |

|

②確定申告書B様式(譲渡所得がある場合) |

税務署 |

|

③確定申告書第三表(分離課税用の申告書) |

税務署 |

|

④【譲渡時の書類】売買契約書のコピー |

自分で用意 |

|

⑤【譲渡時の書類】譲渡費用(仲介手数料など)の領収書コピー |

自分で用意 |

|

⑥【取得時の書類】売買契約書のコピー |

自分で用意 |

|

⑦【取得時の書類】取得費用の領収書コピー |

自分で用意 |

|

⑧譲渡した土地の全部事項証明書 |

法務局 |

|

⑨その他、源泉徴収票やマイナンバーなど確定申告に必要なもの |

自分で用意 |

④~⑦の譲渡時の書類は事前に用意してまとめておくと、確定申告前に焦ることがないためおすすめです。また、確定申告時にe-Tax(国税電子申告・納税システム)を利用する場合は、早めに利用申請を済ませておきましょう。

特例を使う場合は、この書類にプラスして追加の書類を用意する必要があります。特例ごと7つのケースについて詳しくまとめた記事をご覧になりたい場合は、「土地売却の確定申告で用意すべき必要書類一覧を分かりやすく解説【チェックリスト付】」の記事をご参照ください。

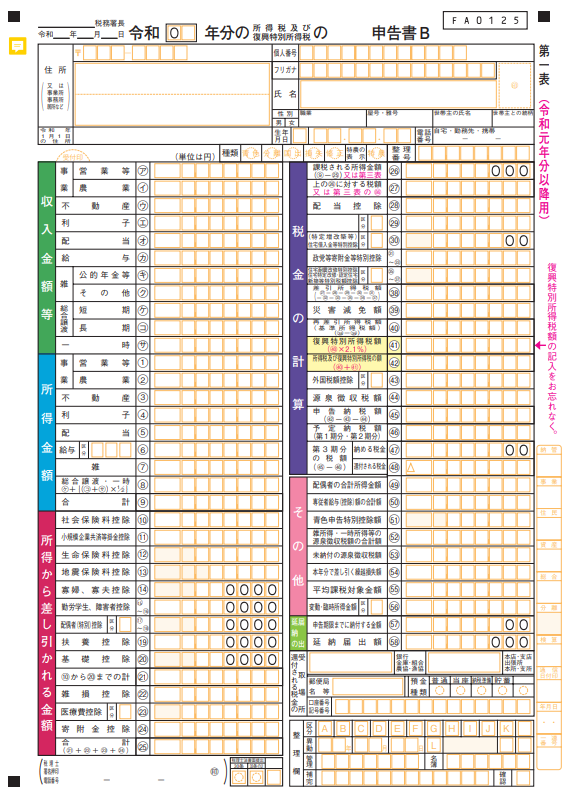

2-3. 【申告時】確定申告書を記入する

出典:国税庁

確定申告の申告期間は土地を売却した翌年の2月16日から3月15日の間で、1月1日時点で住民票があるエリアを管轄する税務署に申告する必要があります。税務署に行って申告する方法はもちろん、e-Tax(国税電子申告・納税システム)や郵送も可能です。

土地売却後の確定申告は譲渡所得にあたり、申告書B(第一表・第二表)と第三表(分離課税用)を提出する必要があります。確定申告書を入手するには、税務署に取りに行くか、国税庁の公式サイトからダウンロードして印刷します。e-Taxの場合は用紙を用意する必要はなく、画面に必要な情報を入力することで確定申告書類を提出できます。

ここからは確定申告書の記入方法を解説しますが、ここでは給与所得などがあり会社で源泉徴収している場合の例を紹介します。源泉徴収票を手元に用意しておくとスムーズに記入できます。

|

確定申告書B(第一表)の記入方法

|

|

確定申告書B(第二表)の記入方法

|

|

第三表(分離課税用)の記入方法 「2-1. 【事前準備】譲渡所得の内訳書を記入しておく」で記入した譲渡所得の内訳書を転記します。

|

2-4. 【申告時】税務署・郵送・e-Taxで申告する

確定申告書が完成して、必要書類を用意できたら、あとは税務署に申告期間内に提出すれば申告完了です。

確定申告期間は税務署が混雑しますので、提出するだけでも長蛇の列に並ぶ羽目になることがあります。特に、確定申告が始まったばかりの期間と終了間際はとても混みます。相談会場を利用したい人はもちろん、提出だけの方もできるだけ余裕を持って申告するようにしましょう。

e-Tax(国税電子申告・納税システム)や郵送でも提出は可能です。郵送の場合、受領印をもらうために返信用封筒を入れておくと良いでしょう。

2-5. 【申告後】納税または還付を受ける

確定申告の結果、納税が必要になった場合は、申告期間中(2月16日から3月15日)に税務署または金融機関で納税します。振替納税の手続きを行えば、指定口座からの引き落としも可能です。

税金の還付を受ける場合は、申告書に記入した振込口座に4月上旬~5月上旬ごろに還付金が振り込まれます。

住民税は給与所得者の場合、勤務先から給与天引きで徴収されます。自営業者の場合は、申告した年の5月以降に納付書が届くので、納付書や口座振替で納税します。

3. 土地を売却した場合の税金計算方法

土地売却後の確定申告とは、譲渡所得(売却して得た利益)に応じた所得税を納めるためのものです。ここからは、土地売却の税金を計算する方法について解説します。

なお、「2-1. 【事前準備】譲渡所得の内訳書を記入しておく」で紹介した国税庁の「譲渡所得の内訳書」に記入していくと税金が計算できるようになっています。

3-1. 譲渡所得金額を計算する

まずは、課税される対象がいくらになるか、「譲渡所得金額」を計算して求めます。

|

譲渡所得金額 = 譲渡価額 - 取得費 - 譲渡費用 譲渡価額:土地の売却額 |

| <計算例> 3,000万円で購入(諸費用100万円)した土地を3,500万円で売却し、譲渡費用が120万円だった場合 譲渡所得=3,500万円-(3,000万円+100万円)-120万円=280万円 |

3-2. 特別控除額がある場合は差し引く

土地を売却したときに、一定の要件に当てはまる場合は、特別控除を受けられます。よく使われる特別控除としては、以下の2つの3000万円特別控除が挙げられます。

|

良く使われる特別控除の例

|

2つの特別控除について詳しく知りたい方は、「土地売却の税金を軽減する特別控除とは?2つの3000万円控除をメインに解説」の記事を参考にしてみてください。

特別控除を受けられる場合は、譲渡所得金額の計算時に特別控除額も差し引きます。

| 譲渡所得金額 = 譲渡価額 - 取得費 - 譲渡費用-特別控除額 |

|

<計算例> 譲渡所得金額=3,500万円-(3,000万円+100万円)-120万円-3,000万円=0円 この場合、譲渡所得金額はゼロとなるため税金の支払いは発生しません。ただし、特例を使うため確定申告は必須となります。 |

3-3. 所得税額を計算する

課税される譲渡所得金額が計算できたら、あとは所定の税率を乗算すれば税金を算出できます。

税率は、土地を所有していた期間が5年以下か5年を超えるかよって変わります。なお、所有期間は売却した年の1月1日時点で判断されます。

|

所有期間 |

所得税 |

復興特別所得税 |

住民税 |

合計 |

|

所有期間が5年以下の場合 |

30% |

0.63% |

9% |

39.63% |

|

所有期間が5年を超える場合 |

15% |

0.315% |

5% |

20.315% |

| <計算例> 課税譲渡所得金額が800万円で、所有期間が3年(短期)の場合、 税額=800万円×税率39.63%=約317万円 |

売却した不動産がマイホームで所有期間が10年を超える場合は「10年超所有軽減税率の特例」を適用できる可能性大です。その場合、以下の税率が適用されます。

|

10年超所有軽減税率の特例を適用できる場合(マイホームを売却する場合のみ適用) |

||||

|

所得税 |

復興特別所得税 |

住民税 |

合計 |

|

|

6千万円以下の部分 |

10% |

0.21% |

4% |

14.21% |

|

6千万円超の部分 |

15% |

0.315% |

5% |

20.315% |

自分の場合では税金がいくらになるか簡単に計算したい場合は、「土地売却の所得税はいくら?穴埋め式でどこよりも簡単な計算方法を解説」の記事がおすすめです。実際に穴埋めしながら計算してみてください。

4. 土地を売却した場合の税金計算シミュレーション

3章で紹介した計算方法を実際に使って税金を計算してみましょう。

4-1. 特例を適用しない場合

| 税額=(譲渡価額-取得費-譲渡費用-特別控除額)×税率 |

3,000万円で購入した土地を3,500万円で売却したケース。売却した年の1月1日時点での所有期間は4年で、譲渡費用は300万円だった。

短期譲渡所得(所有期間5年以内)に該当するため、税率は39.63%。

税額(譲渡所得税・復興特別所得税・住民税合計)=(3,500万円-3,000万円-300万円)×39.63%=約79.2万円

4-2. 3000万円特別控除を利用する場合

| 税額=(譲渡価額-取得費-譲渡費用-特別控除額)×税率 |

取得費が不明のマイホームの家屋を解体し、3,000万円で売却したケース。所有期間は7年、譲渡費用は500万円(取り壊し費用を含む)で、居住用財産の3,000万円の特別控除の適用要件を満たしている場合。

取得費が不明なので、譲渡価額の5%である150万円を取得費とする。

課税譲渡所得金額=(3,000万円-150万円-500万円-3,000万円)がマイナスとなるため、税額(譲渡所得税・復興特別所得税・住民税合計)はゼロです。特別控除を受けるために確定申告は必要となります。

ここでは2つのシミュレーション例を紹介しましたが、もっと多くのパターンのシミュレーション例を見たい場合は、「土地売却の税金のシュミレーション方法|事例6つとサイト2つを紹介」の記事をご覧ください。

5. 難しい場合は税理士に相談する選択肢も考えよう

土地売却の確定申告の必要性を判断する方法、申告方法、税金計算方法をお伝えしてきました。確定申告に慣れていない方にとっては少し難しい内容だったかもしれません。

「計算が難しくて自分ではできなさそう」「そもそも自分の場合はどの特例が適用になるか分からない」という方は、税理士に相談する選択肢も考えてみることをおすすめします。

不動産売却後の確定申告を税理士に依頼する場合の費用は、売却した不動産の売却益によって変動します。売却益にもよりますが、10~20万円程度が税理士費用の相場となります。

計算が煩雑になりそうな場合、使える特例が分からない場合などは、税理士に依頼してみてはいかがでしょうか。

まとめ

この記事では、土地売却後の確定申告について解説しました。

最後にもう一度確定申告の方法について振り返ってみましょう。

確定申告は、土地を譲渡した翌年の2月16日から3月15日が申告期間となります。しかし、特例を適用する時は特に、用意すべき必要書類がたくさんあり準備が大変になることもありえます。できれば申告期間よりも前から少しずつ準備をしておくと、申告時に焦らなくて済みます。

まだ時間があるからあとで準備しようと思わず、売却時の資料をまとめておくなど、事前にできる準備はしっかり整えておくことをおすすめします。

また、特別控除や損益通算の特例など適用できる特例を見逃さずにしっかり使うことが、損をせずに税金を抑えることにつながります。

自分の場合に使える税金控除や特例には何があるのか、「土地売却で使える11種類の税金控除と特例を解説【一覧表付き】」の記事で漏れなく確認したうえで確定申告の準備を整えましょう。

閉じる

閉じる