「家の相続をする際に必要な手続きを知りたい」

「費用はどれくらいかかるの?」

家の相続に際して必要なことを知っておきたいけれど、よくわからないとお悩みではありませんか。

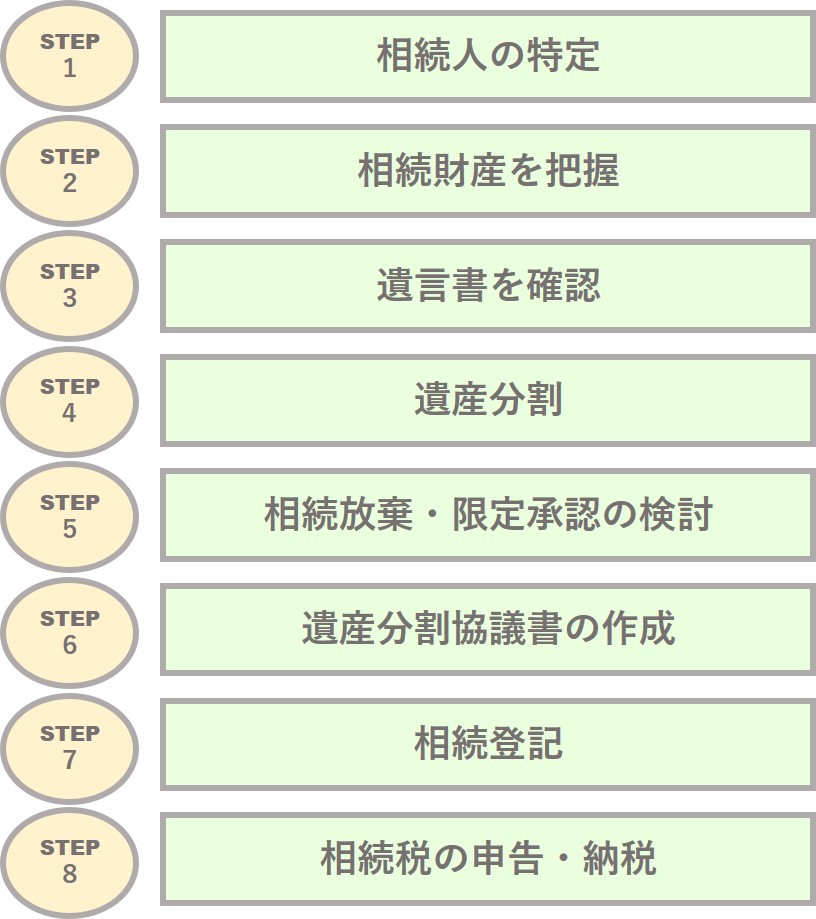

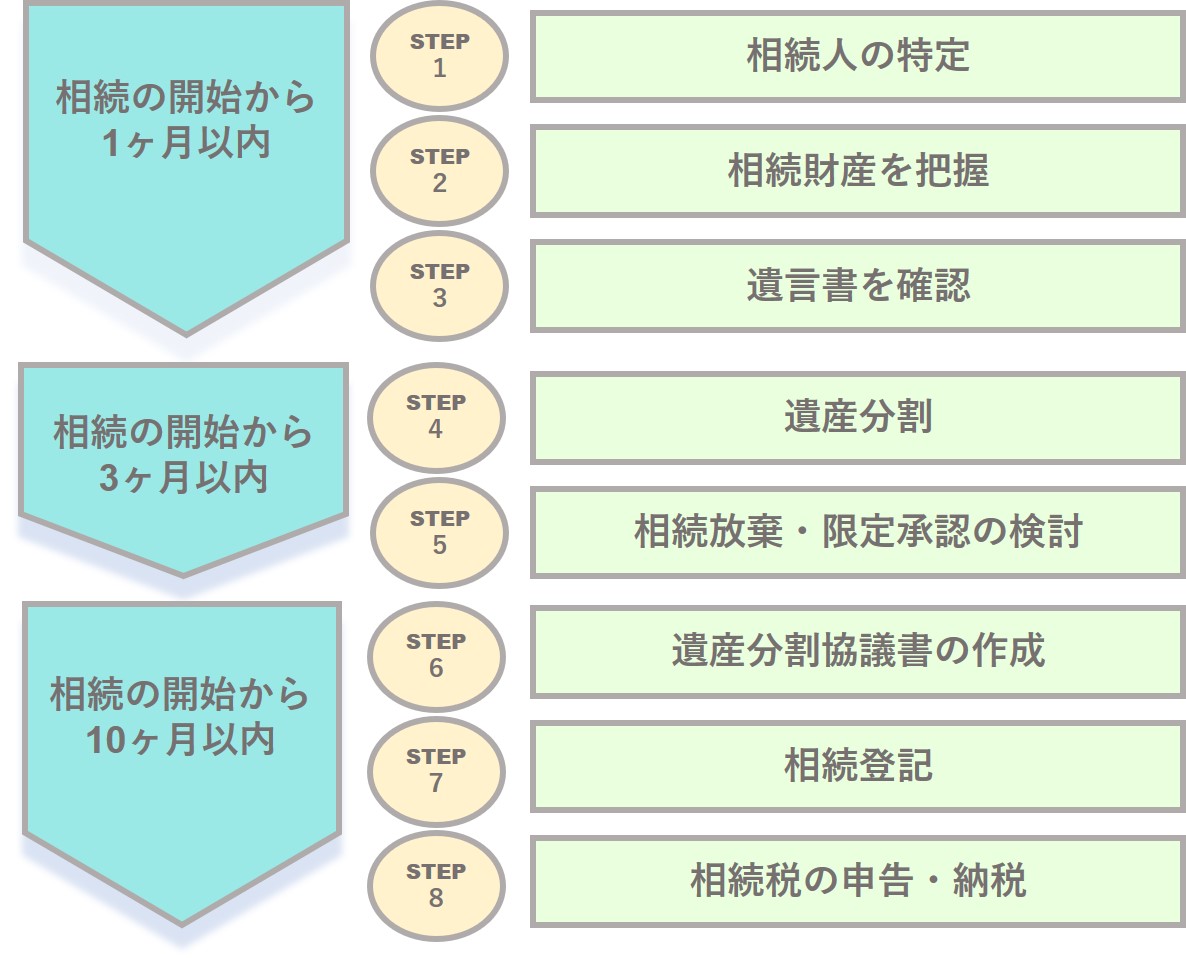

家の相続には、以下のような手続きが必要です。

相続人や相続財産を把握し遺産分割をするなど家の所有者になるまでの手続きと、相続登記・相続税の支払いや家の取扱いを決めるなど家の所有者になってからの手続きと、必要な手続きは多岐にわたります。加えて、各手続きには処理期限があるため、スムーズに進めるためには流れを覚えておくことが必要です。

また家の相続には、登記や必要書類を集めるための費用や相続税など税金の支払いにお金がかかります。

お金が絡む相続手続きはトラブルも多く、手続きのポイントを知っておかなければ家族間で思わぬもめごとに発展しがちです。手続きの流れや処理すべきタイミング・手続きに際して必要な金額などを把握して、相続をスムーズに終わらせましょう。

そこでこの記事では、家の相続について次のような内容を解説します。

|

この記事を読むことで、家の相続をする際に必要な手続きや費用がわかり、適切に対処できるようになります。相続争いに発展させずにうまく処理したいと考えている場合や、費用感を踏まえて相続するかどうか相続後どうしたらよいのか考えたい場合は、ぜひ参考にしてみてください。

目次

1.家の相続をする際の流れ

冒頭で説明したとおり、家の相続をする際は、期限内に次のような流れで手続きをすることになります。

上記のとおり家を相続する場合は、相続開始後1ヶ月目・3ヶ月目・10ヶ月目のタイミングで期限が到来する処理が必要となります。なお、相続開始日とは、被相続人が亡くなった日のことです。

ここでは、それぞれの手続きの内容や注意点などについて詳しく説明しますので、参考にしてくださいね。

1-1.【1ヶ月以内】相続人の特定

相続が発生したらまず着手したいのが、誰が相続人なのかを調査し相続人全員を特定することです。

遺産分割をするためには、相続人全員の意思確認が必要となります。もし一人でも遺産分割協議に参加できていなかったら遺産分割自体が無効となってしまうため、できるだけ早く相続人全員を把握しましょう。

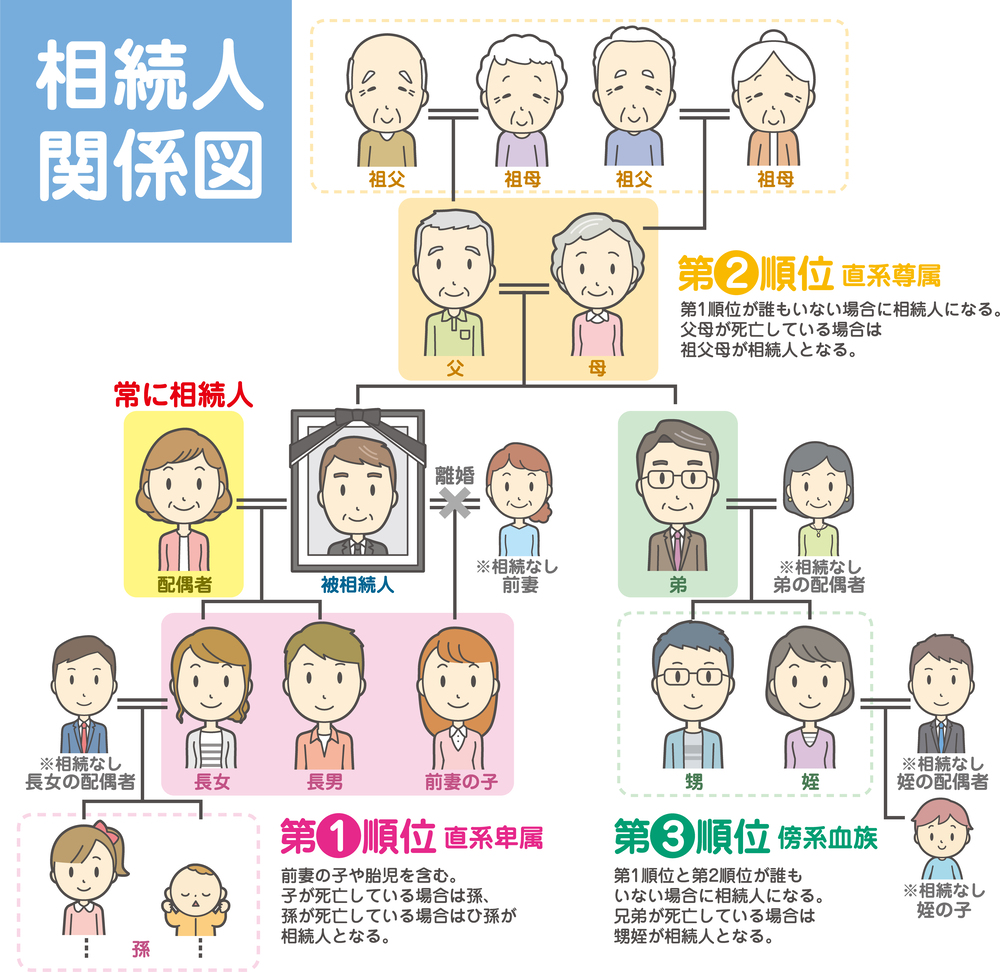

ここで言う相続人とは「法定相続人」のことです。

1-1-1.特定すべき法定相続人の範囲を確認しよう

法定相続人とは法律で相続人として定められている人たちのことで、被相続人(亡くなった人)の配偶者と血縁者です。

ただし血縁者については、全員が対象となるわけではありません。

|

法定相続人とは |

|

被相続人の配偶者と血縁者。 |

血縁者の中で相続順位が定められており、上の順位の相続人が生存している場合、その下の順位の人たちは相続人にはならないという決まりがあるためです。

相続順位とは、次のとおり定められています。

|

相続順位とは |

|

法定相続人となる順番を示す順位。順位が上の相続人がいる場合、下の順位の人たちは相続人にならない。 |

例えば、被相続人に息子二人と妻がいる場合、必ず相続人となる配偶者(妻)と相続順位第一順位の子(息子二人)が法定相続人となり、他の血縁者は相続人となりません。

以上のことから、法定相続人を特定したい場合は、配偶者と血縁者のうち相続順位が上の人を順番に探していくとよいでしょう。

1-1-2.戸籍調査をして相続人を特定しよう

法定相続人の調査は、戸籍謄本を取得して行います。

戸籍調査の手順は以下のとおりです。

|

法定相続人を探したい!戸籍調査の手順とは? |

|

(1)相続発生時の本籍地で、被相続人の戸籍謄本を取得する |

戸籍謄本を取るには、以下の書類や費用が必要になります。窓口で取得するほか郵送請求も可能です。

|

請求先 |

被相続人の本籍地の市区町村役場にある戸籍を担当する係 |

|

請求できる人 |

戸籍に記載されている人、その配偶者・直系親族、委任状を有している人 |

|

必要書類 |

申請書、本人確認書類 |

|

費用 |

戸籍謄本1通あたり450円程度 |

相続人の調査には複数の戸籍謄本を取得する必要があるため時間がかかります。遺産分割など以後の手続きをスムーズに進めるためにも、速やかに着手してくださいね。

1-2.【1ヶ月以内】相続財産を把握

遺産分割前に速やかに終わらせておきたいのが、相続財産の全体像を把握することです。

相続財産を正確に把握すべき主な理由として、次の3つが挙げられます。

|

相続財産を把握すべき3つの理由 |

|

相続財産には、マイナスの財産とプラスの財産があります。

|

マイナスの財産の例 |

|

|

プラスの財産の例 |

|

相続する際には「プラスの財産だけ相続します」ということはできません。もれなくマイナスの財産もくっついてきていまいます。「家の相続をしたつもりが、借金まで相続してしまっていた」という例も少なくはありません。

そのため相続財産をどうするか考える前に、プラスとマイナスのバランスがどうなっているのか知っておくことが非常に重要です。マイナスが大きい場合は、速やかに相続放棄や限定承認を検討しましょう。

また、遺産分割をしたり相続税の算定をする場合は、すべての相続財産の評価額合計を基準に行います。きちんと相続財産を把握しておかないと、せっかく行った遺産分割協議がやり直しになったり相続税の申告を誤ったりしてしまうので、注意が必要です。

相続財産調査は、次のように行うとよいでしょう。

|

相続財産調査をする際に必ず確認したいもの |

|

・タンス、引き出し、金庫、床下、取引のある銀行の貸金庫 ・通帳、カード、スマホアプリ、取引報告書、配当金や株主総会の通知 ・保険証書、保険会社からの郵便物 ・契約書、固定資産税納税通知書、不動産登記 ・請求書、通帳の引き落とし状況、役所・税務署からの通知、金銭消費貸借契約書 |

1-3.【1ヶ月以内】遺言書を確認

相続発生後、すぐに確認したほうがよいのが遺言書の有無とその内容です。

遺言書がある場合、次のような影響があります。

|

遺言書による影響の例 |

|

遺言書では、法定相続人以外の人を相続人として指定したり、法定相続人を相続人から除外(廃除)したりすることが可能です。また遺産分割の割合を指定することもできます。遺産分割着手前に必ず遺言書を確認しましょう。

公正証書遺言・秘密証書遺言は、公証役場の遺言書検索システムでも検索可能です。お近くの公証役場にご相談ください。

遺言書を見つけた場合の注意点は、勝手に開封しないことです。必ず検認の手続きを取りましょう。

|

遺言書の検認とは |

|

遺言書を家庭裁判所に提出し、出席を希望する相続人の立会いのもと、内容を確認する手続き。検認後は家庭裁判所発行の「検認済証明書」を申請し受け取る必要がある。 ・【申立人】遺言書の保管者、遺言書を発見した相続人 |

検認をせずに遺言書を開封してしまうと、過料に科せられることもあります。遺言書を見つけたら、開けずに家庭裁判所に提出する、と覚えておいてください。

1-4.【3ヶ月以内】遺産分割

相続人の範囲・相続財産の全体像・遺言書の有無とその内容がわかったら、いよいよ遺産分割を行います。

遺言書で遺産分割の指定がある場合は、遺言書に従いましょう。

遺言書がない場合は、相続人全員で協議して決定します。

後述しますが、家の遺産分割方法として、換価分割・代償分割・現物分割・共有分割の4種類があるので、当記事を参考に適切な方法を選んでくださいね。

遺産分割では、財産によって分けにくい財産(家・車など)があり、手続きが複雑です。そのため、詳しくは「2.複数名で家の相続をする方法4種」で説明します。ぜひ参考にしてください。

遺産分割が終わったら相続発生から10ヶ月以内に、遺産分割協議で決まった内容をまとめた遺産分割協議書を作成しておきましょう。

1-5.【3ヶ月以内】相続放棄・限定承認の検討

相続発生から3ヶ月以内に慎重に判断する必要があるのが、相続放棄と限定承認です。

それぞれ、次のような行為を指します。

|

相続放棄とは |

|

|

限定承認とは |

|

相続放棄や限定承認を積極的に検討すべきケースとは、次のような場合です。

|

相続放棄を検討すべきケース |

|

|

限定承認を検討すべきケース |

|

相続放棄や限定承認を行うには、被相続人が最後の住所地としていた地区を管轄する家庭裁判所に申し立てる必要があります。原則として申立期間は3ヶ月以内なので、早めに検討を始めましょう。

1-6.【10ヶ月以内】相続登記をする

家を相続することが正式に決まったら、速やかに相続登記をしましょう。

|

相続登記とは |

|

相続した家の名義を被相続人から相続人に変更すること。 |

相続登記は、法務局に申請書と必要書類を提出して行います。提出は窓口に持参・郵送のほかオンラインでも可能です。

主な必要書類として次のようなものがあります。

|

必要書類 |

取得場所 |

|

相続登記する不動産の固定資産評価証明書 |

不動産がある場所を管轄する市区町村役場 |

|

相続人全員の戸籍謄本 ※相続発生後のもの |

本籍地を管轄する市区町村役場 |

|

被相続人の戸籍謄本 ※死亡時から出生時までのもの |

本籍地を管轄する市区町村役場 |

|

被相続人の住民票の除票 ※本籍地記載が必要 |

市区町村役場 |

|

相続登記する不動産の相続人の住民票 |

市区町村役場 |

|

【遺産分割協議の場合】遺産分割協議書 |

相続人が作成 |

|

【遺産分割協議の場合】相続人全員分の印鑑証明書 |

本籍地を管轄する市区町村役場 |

|

【遺言書による場合】遺言書 |

遺言書を管理する人が準備 |

上記の中で、被相続人の戸籍謄本(死亡時から出生時までのもの)の取得には時間を要します。早めの準備を心がけると相続登記をスムーズに進められるでしょう。

1-7.【10ヶ月以内】相続税の申告・支払い

相続発生から10ヶ月以内に、被相続人が最後に住んでいた場所を管轄する税務署に相続税の申告をする必要があります。また、申告期限が相続税の納付期限です。原則として、納付は金銭で一括して行う必要があります。

詳しくは後述しますが、相続税を支払うのが難しい場合は、延納・物納などの方法をとることも可能です。詳しくは、「5-2.相続税を払えないときは」をお読みください。

なお相続税が発生しない場合は、申告自体必要ありません。

2.複数名で家の相続をする方法4種

複数名で家の相続をする場合、どのように分ければよいのでしょうか。

簡単に分割できる金融資産などと違って、家などの不動産は簡単に分けることができません。

そこで、次のような分割方法が準備されています。

|

家を分割相続する方法4種 |

|

ここでは、それぞれの分割方法の特徴や注意点・ケース別の分割方法の選び方を紹介します。

「相続財産の中に家があるけれど、どうやって分けるか悩む…」という場合は参考にしてくださいね。

2-1.換価分割

換価分割とは、分割したい財産(家)を売却しお金に換えて分割する方法です。

|

メリット |

|

|

デメリット |

|

例えば相続人三人で均等に分割したい場合に、家を1,500万円で売却し一人500万円ずつ受け取るというのが換価分割です。(売却代金1,500万円÷3人=500万円)

家自体を残したいといった希望がなく、もっとも平等に分割したいという場合におすすめの方法と言えます。

2-2.代償分割

代償分割とは、相続人の一人が家を相続し、家を相続した人が残りの相続人に対してを代償金を支払うという分割方法です。

|

メリット |

|

|

デメリット |

|

評価額が1,500万円の家を相続人三人で代償分割する(均等に分割)場合、家を相続する人は残りの相続人二人に500万円ずつ合計1,000万円の支払いが必要ということになります。

被相続人と同居していた相続人が相続発生後も住み続けることを希望している場合に、最適な分割方法です。

2-3.現物分割

現物分割とは、複数の相続財産の現物を種類ごとに分ける方法を指します。

例えば、相続人が妻・長男・次男の三人で相続財産が家・車・株式と3種類ある場合に、妻が家を、長男が車を、次男が株式をというように1種類ずつ相続するのが、種類ごとの現物分割です。

家を現物分割する場合、次のようなメリット・デメリットがあります。

|

メリット |

|

|

デメリット |

|

相続財産の種類がさまざまで相続人の希望とうまくマッチする分割が可能な場合は、現物分割もおすすめできます。

2-4.共有分割

共有分割とは、相続財産を相続人全員の共有にして共有登記をしてしまう方法です。いったん共有としてしまうと、家を処分するには共有者全員の合意が必要になります。また共有関係を解消するには、共有物分割訴訟が必要です。

|

メリット |

|

|

デメリット |

|

「分割方法が決まらないなら、とりあえず共有にすればよいのでは?」と考えがちですが、実は一番やってはいけないのが「とりあえず共有」です。

分割方法が決まらないケースの多くが、分割協議でもめたり意思の疎通ができなかったりするためです。間に合わせで共有しても、その後の家の管理や処分時に必ずと言ってよいほど共有者間で足並みが揃わずトラブルになります。共有者の誰かが代替わりしてしまえば、ますます状況は悪化するでしょう。

遺産分割でもめているときほど、共有分割は選択しないことがおすすめです。

2-5.【ケース別】分割方法の選び方

ここではケース別に適した分割方法を紹介します。

「どの分割方法から検討すればよいのかわからない」という場合はぜひ参考にしてみてくださいね。

|

想定されるケース |

検討したい分割方法 |

|

|

|

|

基本的に、その家を残したいのか、残す必要がないのかを、まずは考えてみましょう。

家をどうしたいのかが決まれば、分割方法も自ずと決まってきますよ。

3.家の相続でトラブルに発展しないための5つのポイント

遺産分割というと、よく耳にするのがトラブル事例の数々。

遺産分割というと、よく耳にするのがトラブル事例の数々。

自分が相続の当事者になるときは、何とか穏便に済ませたいですよね。

そこで、ここでは家の相続をする際に、トラブルに発展させないため押さえておきたいポイントを紹介します。

|

家の相続でトラブルに発展しないための5つのポイント |

|

(1)財産の全容を速やかに明確にする |

それぞれ具体的にどうすればよいのかを解説します。

遺産分割を無事に乗り切るための参考としていただけると幸いです。

3-1.財産の全容を速やかに明確にする

必ず押さえておきたいのが、相続財産の全体像です。

相続財産が明確にならないと、次のようなトラブルの可能性があります。

|

相続財産の把握が不十分だと起こりうる問題 |

|

遺産分割に不満を感じる相続人がいる場合や、いつまでも結論が出ない場合などは相続争いに発展しやすくなります。

速やかに公平感の持てる遺産分割を確定させ、スムーズに必要な判断ができるように相続財産調査は必ず行いましょう。

3-2.相続人を速やかに明確する

相続人が誰なのかを正しく確定させることも、相続トラブルを回避するためには欠かせません。

|

相続人の把握が不十分だと起こりうる問題 |

|

相続権がある人の確認が不十分だと、せっかく行った遺産分割協議が白紙に戻ってしまいます。せっかく整った協議がやり直しとなると、相続人たちの間で不満や不信感が生まれるものです。

必ず被相続人の戸籍調査を徹底し、把握もれのないよう注意しましょう。

3-3.遺言書を探す

遺言書の有無を確認し、遺言書がある場合は内容を正確に把握することで無用のトラブルを防げます。

|

遺言書の確認が不十分だと起こりうる問題 |

|

遺言書は相続人の範囲や相続割合などさまざまなことを指定できるため、遺産分割協議を始める前に必ず確認しておくことが、遺産分割でもめることを防ぐうえで大切です。

3-4.現金化して分けやすくする

相続で意外ともめるのが、分けにくい相続財産が多い場合です。

分けやすい財産・分けにくい財産の例として次のようなものがあります。

|

分けやすい財産 |

現金、預貯金、有価証券など |

|

分けにくい財産 |

家・土地、車、機械設備など |

相続財産をもっとも平等に分けようと思ったら、現金化するのが一番です。

そのため、現金自体や換金しやすい財産・換金する際に相場によって金額があまり変動しない財産は、分けやすいと言えます。

一方で分けにくい財産とは、換金に手間がかかったり、換金(売却)する際に想定額より低くなる可能性があり相続財産が目減りする恐れがあるものです。

|

分割しづらい相続財産が多いと起こりうる問題 |

|

分けづらい財産を無理にそのまま遺産分割してトラブルを招くよりは、可能な限り分割前に現金化(売却)し、金銭を分割することで穏便な相続ができます。

3-5.事前に相続対策を行う

相続トラブル回避にもっとも効果的なことは、相続発生前に相続対策をしておくことです。

被相続人が自分で判断できるうちに対策を講じることで相続争いは段違いに減らせます。

最低限やっておきたいのが、次のような対策です。

|

生前に行っておきたい相続トラブル回避策2つ |

|

相続財産の一覧表作成のポイントは、プラスの財産もマイナスの財産も明確にしておくことです。

財産の持ち主以外が財産の全容を調査するのは、かなり骨の折れる作業。ましてや被相続人が亡くなってショックを受け、処理期限まである中で行う大変さは想像以上です。必ずやっておきましょう。

次に、遺言書で遺産分割内容を具体的に指定することです。

「うちの子どもたちは仲がいいから、任せても大丈夫」

「財産といっても家だけだし、遺言書なんて必要ない」

と思ったら、大間違いです。その思い込みが、これまで仲がよかった相続人たちの関係を修復不能なまでに壊す可能性大でしょう。

裁判所の司法統計によれば、令和2年度の遺産分割関係の調停受付数は12,760件でした。

また、同年の遺産の価額別の遺産分割事件認容件数は、次のとおりです。

|

遺産の価額 |

件数(件) |

|

総数 |

5,807 |

|

1,000万円以下 |

2,017 |

|

5,000万円以下 |

2,492 |

|

1億円以下 |

655 |

|

5億円以下 |

369 |

|

5億円を超える |

37 |

|

算定不能・不詳 |

237 |

※裁判所「司法統計」より抜粋して作成

以上のように相続争いはかなりの件数発生しており、遺産の価額が少ない場合がむしろ多いのです。

4.家の相続にかかる費用

家の相続を検討する際に気になるのは費用面です。

家の相続を検討する際に気になるのは費用面です。

相続前に大体の費用を把握して、納得した上で相続したいですよね。

家の相続にかかる費用としては、概ね次の2つがあります。

- 家の相続登記費用

- 必要書類の取得費用

相続登記費用は、その不動産の固定資産税評価額によります。例えば、固定資産税評価額3,000万円の場合の相続登記費用は12万円です。必要書類の取得費用は、相続人の数にもよりますが2万円程度が相場でしょう。

詳しくは以下をご覧ください。

4-1.家の相続登記費用

家の相続登記費用は、次の計算式で求められます。

|

相続登記費用を計算するには? |

|

相続登記費用(登録免許税) = 固定資産税評価額 × 0.4% |

固定資産税評価額とは、固定資産税を賦課するための基準とする評価額です。固定資産税納税通知書で確認できます。

固定資産税評価額3,000万円の不動産を登記するなら、相続登記費用は次のとおりです。

|

3,000万円(固定資産税評価額) × 0.4% = 12万円(相続登記費用) |

4-2.必要書類の取得費用

必要書類の取得費用とは、相続登記をする際に必要となる不動産の固定資産評価証明書などの費用です。詳しくは、「1-6.【10ヶ月以内】相続登記をする」をご確認ください。

費用は概ね、次のとおりです。

- 住民票関係 1通300円

- 戸籍謄本 1通450円(除票は750円)

- 家の登記簿謄本 600円

相続人の数などによって必要な通数は変わりますが、一般的には2万円程度見込んでおけばよいでしょう。

5.家の相続にかかる税金

家を相続するとなると、考えておかなければならないのが相続税の支払いです。

家を相続するとなると、考えておかなければならないのが相続税の支払いです。

相続したのはよいけれど税金の負担が重すぎて「こんなはずじゃなかった」と思わないためにも、相続税とはどんな税金で、払えない場合にはどうしたらよいのかを把握しておきましょう。

5-1.相続税には控除がある

家を相続すると発生する可能性が高い、相続税。

「可能性が高い」という理由は、相続税には基礎控除があるため、相続した人全員に相続税が発生するわけではないからです。なお、相続税は相続財産の総額を基準に計算されます。

|

相続税の課税対象があるか確認するには? |

|

課税価格の合計額 - 基礎控除額(3,000万円 + 600万円 × 法定相続人の数) |

上記の「課税遺産総額」がプラスになれば、相続税が発生します。

ただし各々の相続人が納税するのは、相続財産の総額に占める自分が相続した財産の割合分だけです。

例えば相続税が70万円発生する場合に、自分が相続した家は相続財産全体から見て3割の場合、相続税負担額は21万円になります。

詳しい相続税額を計算したい場合は、各金融機関などが準備している相続税シミュレーションを活用すると便利です。「相続税 計算 シュミレーション」で検索してみてください。

5-2.相続税を払えないときは

相続税が発生する場合、原則として支払期限=申告期限で、支払方法は金銭で一括払いです。

「一括なんて払えません…」という場合は、次のような方法の活用を検討しましょう。

- 延納する

- 物納する

- 家を売却して払う

それぞれ、どのような方法なのでしょうか。

以下で詳しく解説します。

5-2-1.延納する

以下の条件を満たす場合最大20年間の分割払いにできるのが、相続税の延納です。

|

延納できる条件とは? |

|

(1) 相続税額が10万円を超えている |

延納には次のようなメリット・デメリットがあります。

|

メリット |

|

|

デメリット |

|

延納すると利子税がかかる結果、納税総額は数%増えることになるため、注意が必要です。

5-2-2.物納する

物納とは、相続財産に含まれる財産を金銭の代わりに納める方法です。物納した財産の価額は相続税評価額を基準とします。

|

メリット |

|

|

デメリット |

|

物納の一番のネックは、物納した財産の価額が相続税評価額(市場取引価格の8割程度)となることです。

そのため、物納しようとする財産を売却して得た現金を納めたほうが、かなりお得になります。

|

相続税評価額について詳しく知りたい場合は、 |

5-2-3.家を売却して税金を払う

相続した家を残す必要が無い場合は、家を売却して得た代金から相続税を払うのもおすすめです。

|

メリット |

|

|

デメリット |

|

相続税の総納税額を増やしたくない場合に一番おすすめの方法です。ただし、家の売却に時間がかかったり、相続登記などを終わらせておく必要があることから、早めに行動する必要があるでしょう。

6.家の相続をしたあとの注意点

遺産分割も無事終わり家を正式に相続することになったら、どのようなことに注意すればよいのでしょうか。

遺産分割も無事終わり家を正式に相続することになったら、どのようなことに注意すればよいのでしょうか。

代表的な注意点として次の3つが挙げられます。

- 抵当権に注意する

- 相続登記を早めに終わらせる

- 売却後の家の処遇を明確にする

それぞれ具体的にどうすればよいのか、以下に説明します。

「遺産分割が終わって安心していたら、困ったことになったぞ」とならないためにも、参考にしてくださいね。

6-1.抵当権に注意する

抵当権とは、債務返済の担保のために設定される債権者の権利です。借金の担保として家に抵当権が設定されている場合、返済が滞ったら、貸主は家を競売にかけて売却代金からお金を回収することができます。

相続した家に抵当権が設定されている場合、次のような点に注意が必要です。

|

相続した家に抵当権がついている場合の注意点 |

|

抵当権が設定されている場合は残債務があるということなので、残債務額と返済状況に注意しましょう。

6-2.相続登記を早めに終わらせる

遺産分割が終わり家を相続することが確定したら、速やかに相続登記をしましょう。

相続登記を放っておくと、次のようなデメリットがあるためです。

|

家の相続登記をしていないと? |

|

相続登記をしないうちは、法的には相続人はその家の正式な所有者ではありません。そのため、家を売ることも、家を担保にお金を借りることもできないのです。

また、万一、相続登記をしないうちに次の相続が発生してしまうと、前回の相続に遡って登記をしなくてはなりません。時間が経つと相続人の所在がわからなくなり、資料の入手も難しくなります。さらに、遺産分割の結果について「土地をあなたが1人で相続するのは、納得がいかない」などと争いが再燃する危険性もあります。

無用のトラブルを回避し相続財産を有効活用するためにも、相続登記は速やかに行いましょう。

6-3.相続後の家の取り扱いを明確にする

家を相続する際に気を付けたいのが、相続した家をどうするのか早めに決めておくことです。

相続した家の取り扱いとして、次の3つが考えられます。

- そのまま住む

- 土地活用

- 売却

ここでは、それぞれのメリット・デメリットなどを解説します。

「相続後の家、どうしようかな?」とお悩みの場合は参考にしてみてください。

6-3-1.そのまま住む

相続した家を、そのまま居住場所とする方法です。

もともとその家に住んでいた場合などは、一番しっくりくる選択でしょう。

メリット・デメリットとして、次のようなことがあります。

|

メリット |

|

|

デメリット |

|

その家に住みたい場合は、最善の選択肢です。

一方で、どうするか決めかねて取り合えず住んでみるという場合は、築年数が増えれば増えるほど売却する際の価値は下がるため、デメリットをよく考えた上で検討したほうがよいでしょう。

6-3-2.不動産活用

「家を相続したけれど、誰も住まないよ」という場合に選びうる選択肢の1つです。

活用方法としては、次の2通りが考えられるでしょう。

|

家を相続したときの活用方法とは? |

|

不動産活用することのメリット・デメリットは次のとおりです。

|

メリット |

|

|

デメリット |

|

家を手元にキープして収益化を見込める不動産活用は、収益化できず赤字化するリスクと常に隣合わせという側面もあります。この選択肢を検討する場合は、家の所在地で不動産活用をして収益化が見込めるものなのか、事前に綿密なリサーチをしましょう。

6-3-3.売却

家を相続したものの誰も住まない場合に、最適な選択肢の1つが売却です。

メリット・デメリットを紹介します。

|

メリット |

|

|

デメリット |

|

税軽減の特例を受けられる場合などは、早期に売るメリットが大きいためぜひ検討したい選択肢です。

税を軽減する特例について詳しく知りたい場合は、以下の記事をご確認ください。

「相続不動産の売却時に税金を軽減できる4つの特例を解説!【税額控除のシミュレーション付き】」

「【図解でよくわかる】相続した不動産の売却にかかる税金と節税になる特例・控除を解説」

「相続した土地を売却する際にかかる税金一覧と節税対策を解説【税金シミュレーション付き】」

また、売却するにあたって後悔しないために押さえておきたいポイントや売却手続きの流れは次の記事で解説しています。

「実家売却で後悔しがちな7つのこと|失敗から学ぶ実家売却対策」

「家を売る手順を図解でわかりやすく解説!初めての売却でも損しない方法」

「実家を売却する手順を解説!9つのステップと後悔しないためのポイント」

「図解でわかる土地売却の流れ|基本の6つのステップと相続・古家付き土地の場合の流れ」

|

家を売るならスピードが肝心!査定をするなら満足度No1のホームセレクトで |

|

家の売却価格は、築年数で大きく変動します。早ければ早いほど、売却価格はアップします。 売却を検討しているなら、今すぐ行動しましょう。 まずは、3社以上から査定を受けることがポイントです。 ホームセレクトでは、安心の無料査定を行っています。 |

7.まとめ

家の相続には、次のような手続きが必要です。

|

時期 |

やるべきこと |

|

相続の開始から1ヶ月以内 |

相続人の特定 |

|

相続財産を把握 |

|

|

遺言書を確認 |

|

|

相続の開始から3ヶ月以内 |

遺産分割 |

|

相続放棄・限定承認の検討 |

|

|

相続の開始から10ヶ月以内 |

遺産分割協議書の作成 |

|

相続登記 |

|

|

相続税の申告・納税 |

また費用としては、相続登記手続きや必要書類の取得で数万~十数万円程度必要となります。加えて相続税の支払いが発生する場合もあるため、事前に各金融機関などが準備している相続税シミュレーションを活用し把握しておくとよいでしょう。

遺産分割協議でもめないためには、次のポイントを押さえましょう。

|

家の相続でトラブルに発展しないための5つのポイント |

|

(1)財産の全容を速やかに明確にする |

遺産分割が終了し、家の相続が確定したら次のことに注意してください。

- 抵当権に注意する

- 相続登記を早めに終わらせる

- 売却後の家の処遇を明確にする

この記事を参考に、相続手続きのスケジュール感や押さえるべきポイントを把握して、スムーズな家の相続にお役立てください。

閉じる

閉じる