「住み替えのタイミングを知りたい」

「住み替えで失敗したくない」

このように、大きなライフイベントの一つである住み替えについて悩み、失敗したくないと思うのは当然のことです。

住み替えをするべきタイミングは、以下のように目的によって異なるため、自分に合ったタイミングを選ぶことが大切です。

|

住み替えを検討するべきタイミング |

|

|

全ての人 |

家や周辺環境に不便を感じたときに検討する |

|

不動産売買で損をしたくない人 |

経済状況をチェックしてタイミングを計る |

|

老齢期の生活が不安な人 |

50代から検討する |

|

住宅ローン残債が多い人 |

年収が400万円を超えたら検討する |

|

住宅ローンを利用している人 |

控除上限年数を超えてから検討する |

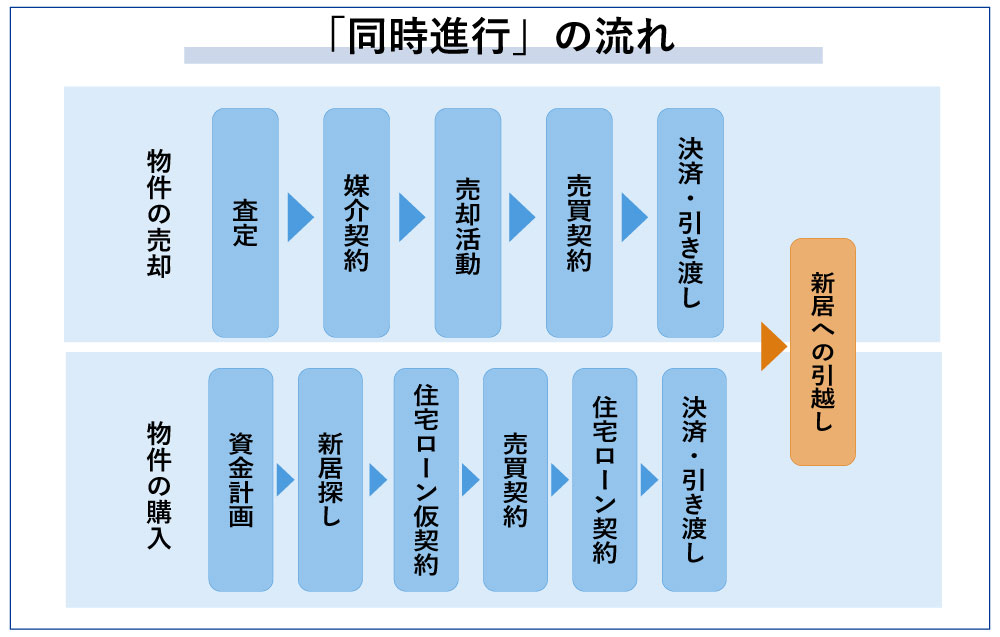

住み替えでは、以下のようにマイホームの売却と新居の購入という2つの取引をそれぞれ進めます。

|

マイホームを売却する手順 |

新居を購入する手順 |

|

①査定 |

①資金計画 |

|

②媒介契約 |

②新居探し |

|

③売却活動 |

③住宅ローン仮契約 |

|

④売買契約 |

④売買契約 |

|

⑤決済・引き渡し |

⑤住宅ローン契約 |

|

― |

⑥決済・引き渡し |

そのなかで、マイホームの売却と新居の購入は、以下のようなタイミングで行うことが推奨されます。

|

同時進行 |

売り先行 |

買い先行 |

|

|

おすすめの人 |

全ての人 |

リスクを抑えたい人 |

新居にこだわりがある人 |

|

順番 |

同時 |

マイホームの売却→新居の購入 |

新居の購入→マイホームの売却 |

|

特徴 |

物件の売却と購入を同時に進める方法 |

マイホームを売却して得た金額を次の物件の購入費用に充てる方法 |

まず新居を購入する方法 |

タイミングを間違えて住み替えをしてしまうと、

|

などの状況に陥ってしまうリスクがあります。

そこでこの記事では、

|

この記事を読むとわかること |

|

について解説します。

この記事を読めば、自分の状況に最適な住み替えのタイミングを理解し、計画が立てられるようになります。

住み替えで失敗しないためにも今すぐ住み替えのベストタイミングをチェックしましょう。

目次

1. 【目的別】住み替えを検討するべきタイミング

冒頭でふれたように、一般的に住み替えを検討するべきタイミングは以下の5通りです。

|

検討するべきタイミング |

|

|

全ての人 |

家や周辺環境に不便を感じたときに検討する |

|

不動産売買で損をしたくない人 |

経済状況をチェックしてタイミングを計る |

|

老齢期の生活が不安な人 |

50代から検討する |

|

住宅ローン残債が多くて不安な人 |

年収が400万円を超えたら検討する |

|

住宅ローンを利用している人 |

控除上限年数を超えてから検討する |

この章では、目的別に住み替えを検討するべきタイミングとその理由について詳しく解説していきます。

1-1. 【全ての人】家や周辺環境に不便を感じたときに検討する

家族構成やライフスタイルの変化などによって家そのものに不便を感じている人は、住み替えを検討しましょう。

一般的に、住み替えをするもっとも多い理由は「家に不便を感じたとき」です。

家が不便に感じるタイミングというのは、一般的に

- 子供の進学

- 転勤・転職

- 家族構成の変化(出産・同居など)

などがあり、今まで通りに家や部屋を使えなくなったときです。

あるいは、

- 近所に子供向けの施設がない

- 総合病院がない

- 学校の場所が遠い

- 家の周辺に交通量が多い危険な道路が多い

など、ライフスタイルの変化によって、周辺環境に不満が出てきたときも、住み替えのタイミングでしょう。

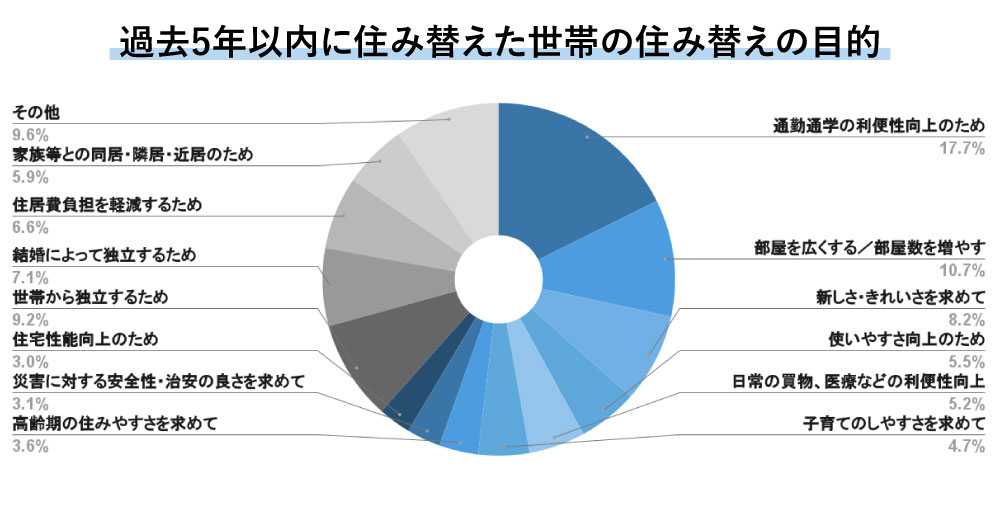

国土交通省が発表した「住生活総合調査(平成30年)」では、過去5年以内に住み替えた世帯の住み替えの目的は以下のように発表されています。

上記のグラフでわかるように、実際に住み替えをした人の半数以上が家や周辺環境の利便性向上のために住み替えをしています。

1-2. 【不動産売買で損をしたくない人】経済状況をチェックしてタイミングを計る

住み替えに伴う不動産売買で損をしたくない人は、社会の経済状況をチェックして、住み替えに適したタイミングを計りましょう。

不動産の売買価格は、

- 不動産の価値

- エリアの価格相場

などの要因のほかに、社会の経済状況によっても変わります。

不動産売買で損をしないためには、売るべきタイミングと、買うべきタイミングに注意して住み替えることが大切です。

ここでは、不動産売買で損をしたくない人がチェックするべき

|

について解説します。

1-2-1. 不動産を売るべきタイミング

不動産を売るのに適したタイミングは以下の2つです。

|

①市場の売却相場が高いタイミング |

①市場の売却相場が高いタイミング

売却相場は、実際の売却化価格に影響を与えるため、できるだけ売却相場が高いタイミングで売却することがおすすめです。

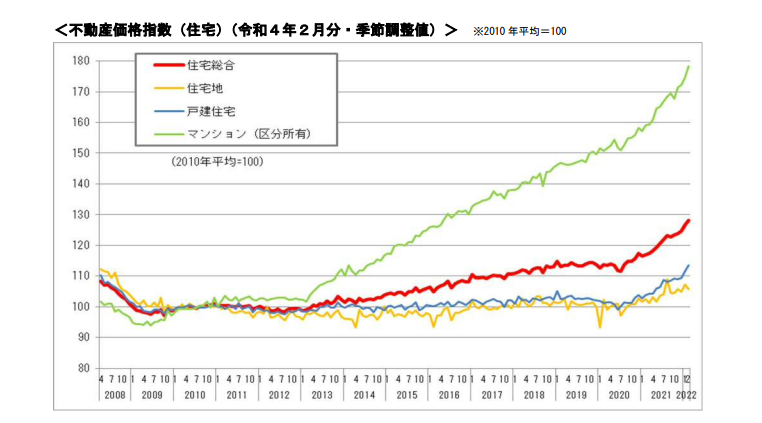

市場の売却相場が上がっているかどうかは、「不動産取引価格指数」でチェックできます。

不動産取引価格指数は、国土交通省が発表している「不動産の取引価格の動向を指数化したデータ」です。

下記のグラフは、令和4年2月分の「不動産取引価格指数」です。

上記のグラフを見ると、2013年頃から2022年まで取引価格が上昇し続けていることがわかります。

このように、不動産を売却するときは国土交通省の「不動産取引価格指数」を参考にし、不動産価格指数が上昇している時期を狙って不動産売却を行いましょう。

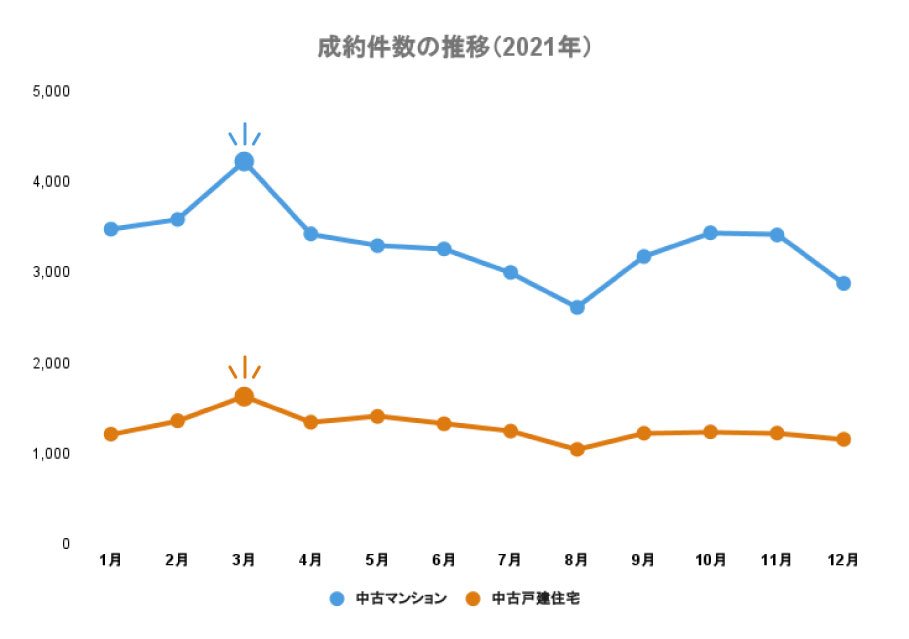

②住み替え需要の高い2月~3月

住み替え需要が高いシーズンは家を買う人が多く、不動産が好条件で売却しやすい傾向にあります。

毎年2月~3月は、転勤・進学などによるライフスタイルの変化が多く、それに伴う住み替え需要が高まるシーズンです。

そのため、下記のように中古物件を購入する人も多く、好条件で売却できる可能性が上がります。

参考:マーケットデータ|(公財)東日本不動産流通機構(東日本レインズ)

1-2-2. 不動産を買うべきタイミング|住宅ローンの金利が低い時期

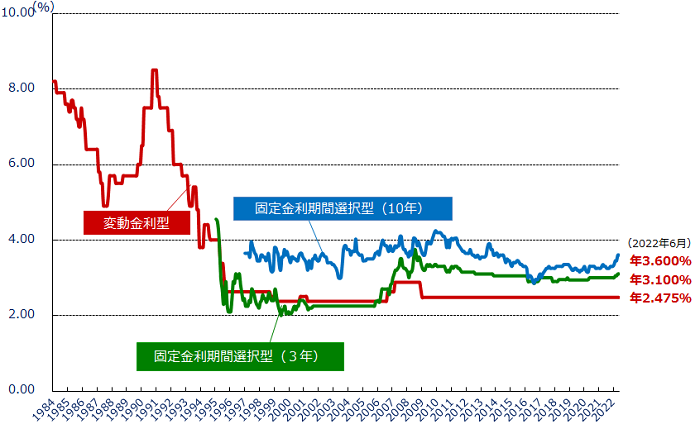

不動産を買うのに適したタイミングは「住宅ローンの金利が低いタイミング」です。

ローンの金利は低いほど支払う利息の総額が少なくなるため、ローンの金利が低い時期は買い時といえます。

以下のグラフは、住宅金融支援機構が公表している民間金融機関の住宅ローン金利推移をあらわしたグラフです。

上記のグラフからもわかる通り、住宅ローンの金利は2000年頃から低い水準で安定しています。

住宅ローンを利用して不動産を購入・住み替えをする場合、低金利状態が続いているうちに実行するのがおすすめです。

|

ローンの金利が低いタイミングは「売り時」ともいえる |

|

ローンの金利が低い時期は、不動産を購入したい人が増えるため、買い時であると同時に「不動産の売り時」であるともいえます。 |

1-3. 【老齢期の生活が不安な人】50代から検討する

今の家で老後を過ごすのが不安で住み替えを検討している人は、50代ごろから住み替えの準備を始めましょう。

その理由は以下の2つです。

|

①ライフスタイルの変化が少なくなり、希望がまとまりやすい |

①ライフスタイルの変化が少なくなり、希望がまとまりやすい

50代以降はライフスタイルの変化が少なくなり、老齢期のライフスタイルがイメージしやすくなるため、新居探しがスムーズになります。

一般的に、中年期以降でライフスタイルが変わるのは以下の2つのタイミングです。

- 会社を退職したとき

- 子供が独立したとき

一般的に、上記のイベントが終わった50代以降は大きな変化は少なく、老後のライフスタイルがイメージしやすくなります。

例えば、

- 階段や段差のないバリアフリー仕様の家に住みたい

- 趣味を充実させるための書斎がほしい

- 農業にチャレンジできる自然の多い環境に住みたい

- 掃除や管理のしやすいコンパクトな家に住みたい

など、家に対する希望もまとまってくるでしょう。

老後のライフスタイルがしっかりとイメージできると新居探しがスムーズに進み、「実際に住んだらライフスタイルに合わない家だった」というトラブルも避けられます。

②60代以降は住宅ローンの審査をクリアすることが難しくなる

60代以降でもローンを組むことは可能ですが、年齢を重ねるほど住宅ローンの審査をクリアすることが難しくなります。

下記のように、一般的な住宅ローンの年齢制限は申込時70歳、完済時に80歳程度です。

|

申込時年齢 |

完済時年齢 |

|

|

70歳未満 |

80歳 |

|

|

70歳未満 |

80歳 |

|

|

満71歳未満 |

満81歳未満 |

また、審査の際には年収や勤続年数、健康状態などから返済能力をチェックされます。

そのため、60代以降は審査をクリアすることが難しくなる傾向があります。

|

希望通りに借りられないケースがある |

|

住宅ローンの審査をクリアしても、希望通りの返済期間を設定できなかったり、希望通りの金額を借りられないケースがあります。 新居をフルローンで購入できず、購入資金として自己資金が必要になるケースも少なくありません。 |

1-4. 【住宅ローン残債が多くて不安な人】年収が400万円を超えたら検討する

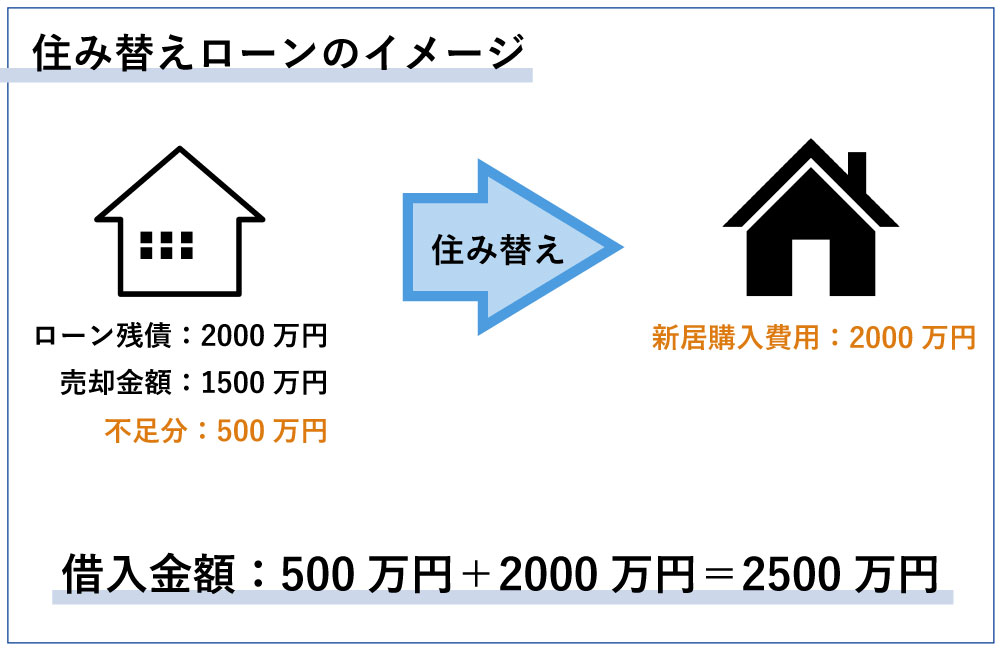

マイホームを売却してもローンが完済できない場合に利用する「住み替えローン」は審査が厳しく、年収400万円以下の場合は住み替えが難しいケースがあります。

住宅ローン残債が多い場合、マイホームを売却してもローンが完済できないケースがあります。

その場合は、一般的に住み替えローンを利用します。

住み替えローンは新規借り入れとは違い、以下のように利用者の年収の条件が設定されています。

|

利用者の年収条件 |

|

|

前年度税込年収500万円以上 |

|

|

前年度税込年収400万円以上 |

|

|

前年度税込年収400万円以上 |

一部では年収の指定がない銀行もありますが、年収が400万円を超えていないと住み替えローンを利用できない可能性が高くなります。

住み替えローンについては、「4. ローン残債があっても住み替えできる【住み替え方法】」で詳しく解説します。

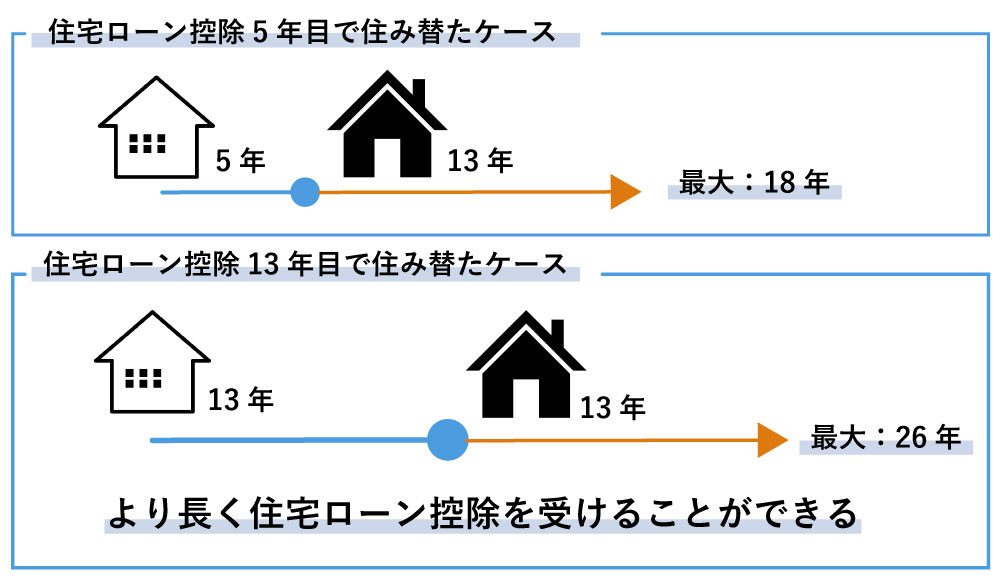

1-5. 【住宅ローンを利用している人】控除上限年数を超えてから検討する

住宅ローンを利用すると、最大13年間にわたって所得税から控除を受けることができます。

住宅ローン控除は、住み替え後の新居で改めて利用することができます。

そのため現在の家でできるだけ長く住宅ローン控除を受けることで、より長期的に住宅ローン控除が受けられます。

2. 住み替えを行う手順

「1. 【目的別】住み替えを検討するべきタイミング」では、目的別に住み替えを検討するべきタイミングについて解説しました。

なかには今すぐ住み替えを検討したいと思った人もいるのではないでしょうか。

そこでこの章では、実際に住み替えを行う手順について解説します。

|

上記について知りたい人はぜひチェックしてください。

2-1. 住み替えは1年前から準備を始める

一般的に住み替えには、以下のように3か月〜1年程度の時間がかかります。

|

すでにある中古物件に住み替える場合 |

3か月~6か月 |

|

注文住宅を新築して住み替える場合 |

6か月~12か月 |

時間の余裕がない状態で住み替えを始めると、

- なかなか家が売れず、住み替えを進められない

- 自分のペースで新居選びができず、新居に不満がある

- 新居が見つからず、仮住まいとして賃貸物件を借りることになった

などのトラブルが発生するケースもあります。

そのため、住み替えの計画や準備は余裕をもって半年〜1年前から始めましょう。

とくに進学や転勤・転職など、転居のタイムリミットがある場合は早めに準備を始めることが大切です。

2-2. マイホームを売却する手順

マイホームを売却する手順は以下の通りです。

|

内容 |

|

|

①査定 |

物件を売却するために、不動産会社に依頼して物件の価値を算出する |

|

②媒介契約 |

営業活動を依頼する不動産会社を決め、契約する |

|

③売却活動 |

不動産会社主体で、物件の売り込みを行う |

|

④売買契約 |

購入希望者が出たら条件交渉をし、売買契約を締結する |

|

⑤決済・引き渡し |

買主が決済手続きを行い、物件の引き渡しをする |

2-3. 新居を購入する手順

新居を購入する手順は以下の通りです。

|

内容 |

|

|

①資金計画 |

不動産会社などと相談しながら、新居の予算など資金計画を立てる |

|

②新居探し |

希望条件にあった新居を探す |

|

③住宅ローン仮契約 |

住宅ローンの仮審査を受ける |

|

④売買契約 |

希望の物件に購入申込書を提出し、売主と条件交渉をする |

|

⑤住宅ローン契約 |

住宅ローンの本審査を受ける |

|

⑥決済・引き渡し |

決済手続きを行い、物件の引き渡しをする |

2-4. 「売り」と「買い」のタイミングは同時が理想的

ここまで解説したように、住み替えをするためには、マイホームの売却と新居の購入という2つの取引をそれぞれ進める必要があります。

それぞれの取引はどのようなタイミングで進めるべきなのでしょうか。

理想をいえば、「売り」と「買い」を同時に進めるのがもっとも良いタイミングです。

しかし、実際には同時進行は難しく、多くのケースで「売り先行」か「買い先行」を選んで進めるのが一般的です。

それぞれの方法には、以下の特徴があります。

|

同時進行 |

売り先行 |

買い先行 |

|

|

おすすめの人 |

全ての人 |

リスクを抑えたい人 |

新居にこだわりがある人 |

|

特徴 |

物件の売却と購入を同時に進める方法 |

マイホームを売却して得た金額を次の物件の購入費用に充てる方法。 |

マイホームの売却よりも先に、まず新居を購入する方法。 |

|

メリット |

|

|

|

|

デメリット |

|

|

|

ここからは、同時進行と売り先行、買い先行の特徴と、メリット・デメリットについて解説します。

2-4-1.【理想的だが困難】同時進行

同時進行は、マイホームの売却と新居の購入を同時に進め、同じタイミングで物件の引き渡しをする方法です。

同時進行には以下の特徴があります。

|

メリット |

物件の購入と同時に売却も進めていくため、家が売れないことが原因のダブルローンが避けられる |

|

物件の売却と同時に購入も進めていくため、借り住まいを用意するリスクがない |

|

|

デメリット |

同時進行にこだわるあまり、焦って悪い条件で住み替えをしてしまう可能性がある |

リスクが少なく理想的ですが実現が困難で、理想の新居が見つかるタイミングとマイホームが売れるタイミングが重なる、などの運の良さも必要になります。

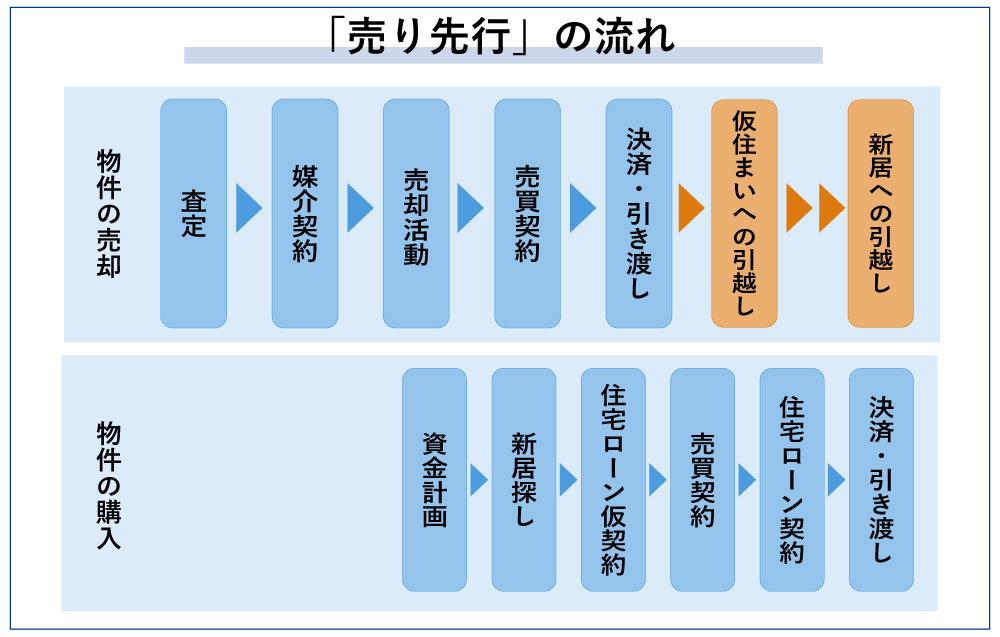

2-4-2.【リスクを抑えたい人向け】売り先行

売り先行は、マイホームの売却益を新居の購入費用に充てる方法です。

売り先行には以下の特徴があります。

|

メリット |

物件の売却金額や相場についてリサーチする時間が取れるため、新居の資金計画が立てやすい |

|

慎重に物件の売却活動ができ、より良い条件で売却できる |

|

|

デメリット |

新居探しに使える時間が短い |

|

新居が見つからない場合、家の引き渡し~新居が決まるまでの間、賃貸物件などの仮住まいを用意する必要がある |

|

|

売り先行では、マイホームに住んでいるときから売却活動をするため、実際に住んでいる状態で内覧対応しなくてはならない |

住み替えの代表的なトラブルである「家が売れない」という問題を回避したい人は、売り先行で進めるのがおすすめです。

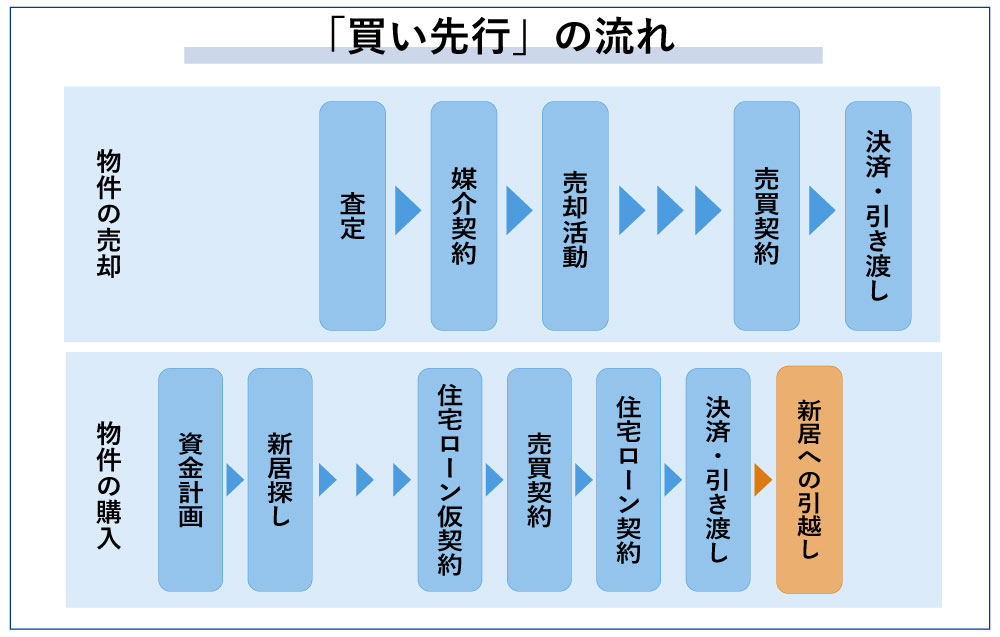

2-4-3.【新居にこだわりがある人向け】買い先行

買い先行とは、マイホームの売却より先に新居の購入を進める方法です。

買い先行には以下の特徴があります。

|

メリット |

希望の新居をゆっくり探せる |

|

デメリット |

前のマイホームが売れるまで2軒分の家の維持費を負担し続けなければならず、売れまで新居と古いマイホームのダブルローンになってしまうリスクがある |

|

マイイホームの売却益が入金されるのは新居の購入後なため、住宅ローンなど新居にかかる住み替え費用に自己資金を用意する必要がある |

自己資金に余裕があり、新居探しにこだわりたい人は、買い先行で進めるのがおすすめです。

|

つなぎ融資を利用すれば、自己資金が少なくても買い先行で進められる |

|

つなぎ融資とは、物件の購入と売却のタイミングにずれがある場合に、その間の期間だけ一時的に利用できる融資のことです。 つなぎ融資は、融資を受けて新居を購入後、マイホームが売れたら一括で返済する融資です。 つなぎ融資を利用すれば、自己資金が少なくても買い先行で住み替えをすることが可能です。 ただしつなぎ融資には、3か月~1年程度で物件の売却できなかった場合に不動産会社が査定価格の80%程度で買い取る契約をするケースがあります。 マイホームが予定通りに売却できなかった場合、買取価格が大幅に下がってしまうため、利用は慎重に検討してください。 |

3. 住み替えにかかる費用目安

住み替えの計画を立てる前に、「住み替えにはどれくらい費用がかかるのか知りたい」という人もいるでしょう。

住み替えにかかる費用は、大きくわけて

- 物件の売却にかかる費用

- 物件の購入にかかる費用

の2種類がかかります。

|

目安 |

|

|

物件の売却にかかる費用 |

売却額の5~7% |

|

物件の購入にかかる費用 |

購入額+購入額の5~8% |

この章では、それぞれどのような費用がかかるのか解説します。

住み替えにかかる費用について、より詳しく知りたい人は、こちらの記事も参考にしてください。

参考記事:【基礎知識】住み替えとは?流れ・費用・注意点・安くするコツを解説

参考記事:不動産売却にかかる費用を一覧で解説!目安や相場が一目でわかるリスト付き

3-1. 物件の売却にかかる費用

物件の売却費用は、売却額のおよそ5〜7%です。

主な内訳は、以下の通りです。

|

項目 |

費用の目安 |

|

仲介手数料 |

(売却額×3.3%)+ 6.6万円+消費税 |

|

印紙税 |

1~6万円 |

また、物件を売却して得た所得(譲渡所得)に対して税金を支払う必要があります。

|

譲渡所得税・復興特別所得税/住民税 の税率 |

|

譲渡所得の14.21%~39.63% |

|

譲渡所得の計算方法 |

|

譲渡所得=売却金額-(取得費+売却費用) |

例えば、2,000万円で購入したマイホームを3,000万円で売却した場合以下の費用がかかります。

|

項目 |

費用の目安 |

|

|

仲介手数料 |

105.6万円+消費税 |

|

|

印紙税 |

1~6万円 |

|

|

126万~353万円

|

3-2. 物件の購入にかかる費用

物件の購入費用は、購入額の5〜8%です。

内訳は、以下の通りです。

|

項目 |

費用の目安 |

|

仲介手数料 |

(売却額×3.3%)+ 6.6万円+消費税 |

|

印紙税 |

1~6万円 |

|

住宅ローン関連事務手数料/保証料 |

3~5万円+消費税 |

|

保険料 |

加入する保険会社によって異なる |

|

登記費用 |

住み替えのケースによって異なる |

例えば、4,000万円で新居を購入した場合以下の費用がかかります。

|

項目 |

費用の目安 |

|

仲介手数料 |

138.6万円+消費税 |

|

印紙税 |

1~6万円 |

|

住宅ローン関連事務手数料/保証料 |

3~5万円+消費税+別途保証料 |

|

保険料 |

加入する保険会社によって異なる |

|

登記費用 |

住み替えのケースによって異なる |

4. ローン残債があっても住み替えできる【住み替え方法】

住み替えをする際に残っている住宅ローンは、一般的にマイホームの売却益で一括返済します。

しかし、なかには売却益でローンが完済できないケースもあります。

そのような状態でも、住み替えはできるのでしょうか。

結論から言うと、ローン残債が多くマイホームの売却益でローンを完済できないケースでも、以下の方法で住み替えが可能です。

|

特徴 |

|

|

住み替えローン |

物件の売却金額で返済しきれなかったローン残債を次の住宅ローンと合わせて借りられる |

|

ダブルローン |

マイホームと新居の住宅ローンを2本同時に借りている状態 |

この章では、住み替えで使える2つのローンについて詳しく解説していきます。

4-1. 住み替えローン

「1-4. 【住宅ローン残債が多い人】年収が400万円を超えたら検討する」でふれた住み替えローンとは、マイホームの売却益で完済できなかったローン残債を、新居の住宅ローンと合算して借りられるローンです。

新居の購入金額よりも借入金額が大きくなる「オーバーローン状態」となるため、

- 金利が比較的高い

- 審査が厳しい

などの特徴があります。

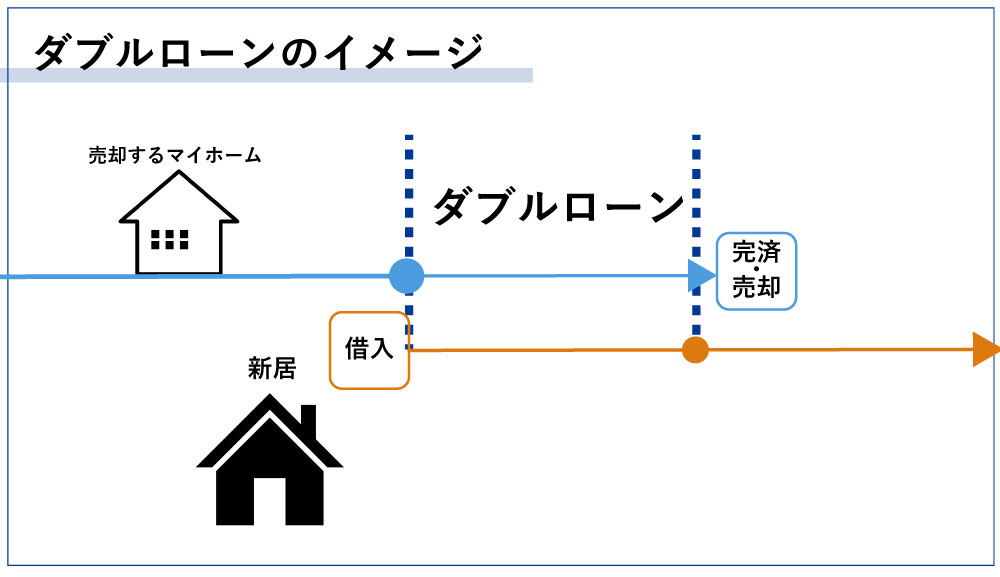

4-2. ダブルローン

ダブルローンとは、マイホームと新居の住宅ローンを2本同時に借りている状態のことです。

「2-4-3.【新居にこだわりがある人向け】買い先行」でもふれたように、新居を購入したものの、前のマイホームが売れるまで時間がかかっているケースなどで利用されます。

返済額が売却予定のマイホームと新居の2本分となるため、家計を圧迫しやすいというリスクがあります。

そのため、預貯金や収入に余裕がある状態でのみ、利用するのがおすすめです。

5. 住み替えのタイミングを決める際の注意点と対策

「1. 【状況別】住み替えを検討するべきタイミング」で解説したように、住み替えのタイミングは様々です。

しかし、タイミングを決める際には共通して注意してほしいポイントもあります。

この章では、住み替えのタイミングを決める際の注意点とその対策について解説します。

住み替えのタイミングを決める際に注意してほしいポイントは下記の2つです。

|

①築年数が経つと物件の価値が下がる |

ここからは、それぞれの注意点について解説します。

5-1. 築年数が経つと物件の価値が下がる

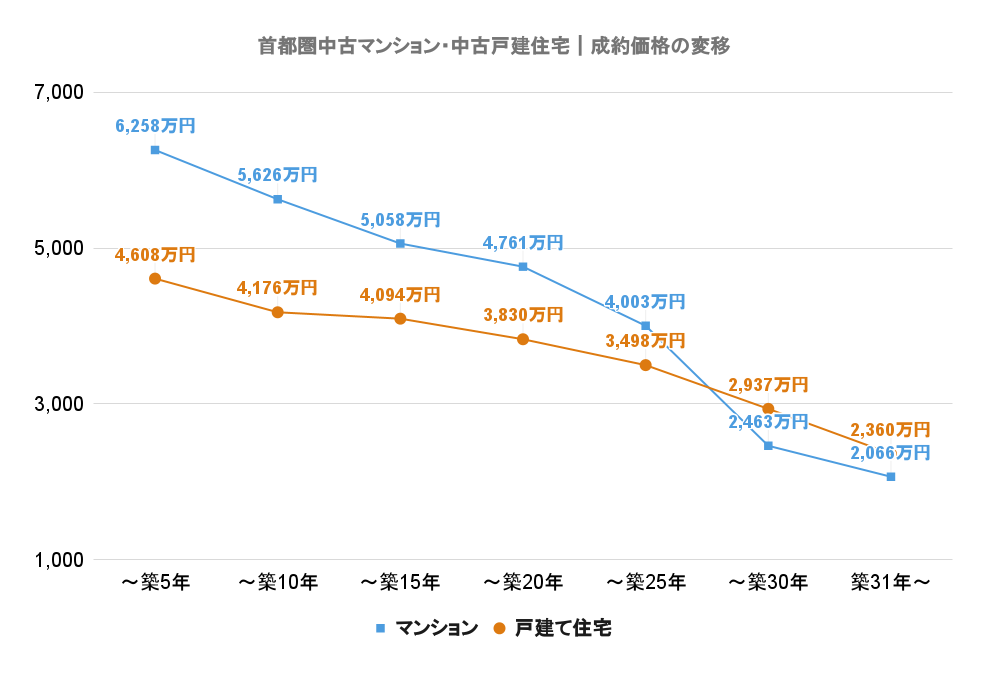

不動産は、築年数が経つにつれて価値が下がっていきます。

下記のグラフは、築年数ごとの中古物件の成約価格の推移です。

参考:首都圏中古マンション・中古戸建住宅地域別・築年帯別成約状況【2021年07~09月】

上記のグラフを見ると、マンション・戸建て住宅ともに、築5年以降どんどんと価値が下がっていくことがわかります。

より好条件でマイホームを売却したい場合には、築年数が経つ前にできるだけ早く売却するのがおすすめです。

5-2. 保有期間が短いと売却時の所得税負担が大きくなる

「3-1. 物件の売却にかかる費用」でもふれたように、不動産を売却して得た利益(譲渡所得)には税金がかかります。

この税金は、物件の保有期間によって税率が変わり、保有期間が短いほど税率が高くなります。

保有期間ごとの税率は以下の通りです。

|

物件の保有期間 |

税率 |

|

|

5年以下 |

譲渡所得の39.63% |

|

|

5年を超えて10年未満 |

譲渡所得の20.315% |

|

|

10年以上 |

譲渡所得のうち6,000万円までの部分 |

譲渡所得の10% |

|

譲渡所得のうち6,000万円を超える部分 |

譲渡所得の15%+600万円 |

|

例えば、同じ譲渡所得が800万円のケースでも、保有期間によっては、支払う所得税に約4倍もの差が生まれてしまいます。

|

保有期間3年の場合 |

保有期間15年の場合 |

|

|

税額 |

800万円×39.63%=317万円 |

800万円×10%=80万円 |

住み替えに伴うマイホームの売却は、税率が低くなる保有期間6年目、10年目を待ってから行い、所得税負担を減らしましょう。

|

3,000万円特別控除で所得税額が少なくなるケースがある |

|||||||||

|

売却した物件がマイホームの場合、「3,000万円特別控除」を利用して譲渡所得税減らし、支払う所得税額を抑えられるケースがあります。 「3,000万円特別控除」を利用すると、譲渡所得から3,000万円を控除できます。 譲渡所得が減ることで所得税額も減り、最大で約600〜1,200万円分もの節税が可能です。 例えば、以下の条件でマイホームを売却した場合、

このような計算となります。

3,000万円特別控除を利用すれば、保有期間が短い物件でも所得税額を抑えることが可能です。 ただし、「3,000万円の特別控除の特例」の適用を受けるためには、特定の要件を満たす必要があります。 3,000万円特別控除の概要や適用要件、申請方法に関しては、国税庁の「マイホームを売ったときの特例|国税庁」のページで確認してください。 |

|||||||||

6. 【住み替えを考え始めたら】不動産会社を選ぶ3つのポイント

住み替えを検討し始めたら、まずは住み替えのプロである不動産会社に相談するのがおすすめです。

とはいえ、不動産会社にも様々な種類があり、どのような会社に相談したらよいのかわからないですよね。

そこでこの章では、住み替えの相談をするのに最適な不動産会社の選び方について解説します。

不動産会社の選び方のポイントは以下の3つです。

|

住み替えを考え始めたら、この章を参考に不動産会社を選び、相談してみてください。

6-1. 不動産売買に強い不動産会社を選ぶ

住み替えについて相談する不動産会社を選ぶときには、住み替えのサポートや不動産売買に強い不動産会社を選びましょう。

不動産業務には以下のように幅広い種類があり、会社によって得手不得手があります。

|

不動産会社の主な業務 |

|

住み替えのサポートや不動産売買が不得手な不動産会社を選んでしまわないように、不動産会社のホームページをチェックして、

|

を選びましょう。

6-2. 幅広い売却活動ができる不動産会社を選ぶ

マイホームが売れない、といくトラブルを避けるためにも、幅広い売却活動ができる不動産会社を選びましょう。

マイホームを売却するための売却活動は、主に不動産会社が行います。

そのため、不動産会社がもつ販路が限られていたり、少なかったりすると、マイホームが売れるチャンスも少なくなってしまいます。

不動産会社の売却活動には、主に以下のような方法があります。

|

不動産会社の売却活動の例 |

|

不動産会社を選ぶときには、担当者に問い合わせるなどして、実際にどのような売却活動を行っているのか確認しましょう。

6-3. 地域密着型の不動産会社を選ぶ

地域密着型の不動産会社は、大手不動産会社と比べ地域の情報に精通しているため、古い物件や人気のないエリアにある物件でも売却しやすくなります。

地域密着型の不動産会社とは、特定の地域に根付いて営業しており、

- 治安

- 住民の傾向

- 売却価格相場

- 地域の魅力

など、その地域の情報に詳しい会社のことです。

このような不動産会社は、その地域での売却活動に強く、その地域で物件を探している人を見つける可能性が高いです。

そのため、大手不動産会社よりもスムーズにマイホームが売却ができるケースも珍しくありません。

|

仙台・宮城で住み替えを検討している人はホームセレクトがおすすめ |

|

|

仙台・宮城エリアで住み替えを検討している人は、「ホームセレクト」にご相談ください。 ホームセレクトは、仙台・宮城エリアで10年以上の売買実績をもつ不動産会社です。 〇お客様満足度が高い不動産会社No.1 など、数々の高評価をいただいています。 安心して依頼ができる「ホームセレクト」を、ぜひご検討ください。 |

7. まとめ

〇一般的に住み替えを検討するべきタイミングは以下の5通りです。

|

検討するべきタイミング |

|

|

全ての人 |

家や周辺環境に不便を感じたときに検討する |

|

不動産売買で損をしたくない人 |

経済状況をチェックしてタイミングを計る |

|

老齢期の生活が不安な人 |

50代から検討する |

|

住宅ローン残債が多くて不安な人 |

年収が400万円を超えたら検討する |

|

住宅ローンを利用している人 |

控除上限年数を超えてから検討する |

〇住み替えでは、「マイホームの売却」と「新居の購入」という2つの取引をします。

マイホームを売却する手順は以下の通りです。

|

内容 |

|

|

①査定 |

物件を売却するために、不動産会社に依頼して物件の価値を算出する |

|

②媒介契約 |

営業活動を依頼する不動産会社を決め、契約する |

|

③売却活動 |

不動産会社主体で、物件の売り込みを行う |

|

④売買契約 |

購入希望者が出たら条件交渉をし、売買契約を締結する |

|

⑤決済・引き渡し |

買主が決済手続きを行い、物件の引き渡しをする |

新居を購入する手順は以下の通りです。

|

内容 |

|

|

①資金計画 |

不動産会社などと相談しながら、新居の予算など資金計画を立てる |

|

②新居探し |

希望条件にあった新居を探す |

|

③住宅ローン仮契約 |

住宅ローンの仮審査を受ける |

|

④売買契約 |

希望の物件に購入申込書を提出し、売主と条件交渉をする |

|

⑤住宅ローン契約 |

住宅ローンの本審査を受ける |

|

⑥決済・引き渡し |

決済手続きを行い、物件の引き渡しをする |

〇「マイホームの売却」と「新居の購入」は「売却」と「購入」を同時に進めるのがもっとも良いタイミングです。

しかし、実際には同時進行は難しく、多くのケースで「売り先行」か「買い先行」を選んで進めるのが一般的です。

それぞれの方法には、以下の特徴があります。

|

同時進行 |

売り先行 |

買い先行 |

|

|

おすすめの人 |

全ての人 |

リスクを抑えたい人 |

新居にこだわりがある人 |

|

特徴 |

物件の売却と購入を同時に進める方法 |

マイホームを売却して得た金額を次の物件の購入費用に充てる方法。 |

マイホームの売却よりも先に、まず新居を購入する方法。 |

|

メリット |

|

|

|

|

デメリット |

|

|

|

〇住み替えには、以下の費用がかかります。

|

目安 |

|

|

物件の売却にかかる費用 |

売却額の5~7% |

|

物件の購入にかかる費用 |

購入額+購入額の5~8% |

〇ローン残債が多くマイホームの売却益でローンを完済できないケースでも、以下の方法で住み替えが可能です。

|

特徴 |

|

|

住み替えローン |

物件の売却金額で返済しきれなかったローン残債を次の住宅ローンと合わせて借りられる |

|

ダブルローン |

マイホームと新居の住宅ローンを2本同時に借りている状態 |

〇住み替えのタイミングを決める際に注意してほしいポイントは下記の2つです。

|

①築年数が経つと物件の価値が下がる |

〇住み替えを検討し始めたら、まずは住み替えのプロである不動産会社に相談しましょう

不動産会社の選び方のポイントは以下の3つです。

|

仙台・宮城エリアで住み替えを検討している人は、ぜひ「ホームセレクト」にご相談ください。

閉じる

閉じる