土地売却時の税金の「特別控除」とは、「課税される対象金額から、特別に〇円差し引いて良い」仕組みのことです。

土地を売却して利益が出た場合の税金は、利益が多ければ多いほど高額になりがちです。もし売却益が3,000万円あったとしたら、609万円もの税金を払うことになります(5年超所有の場合)。

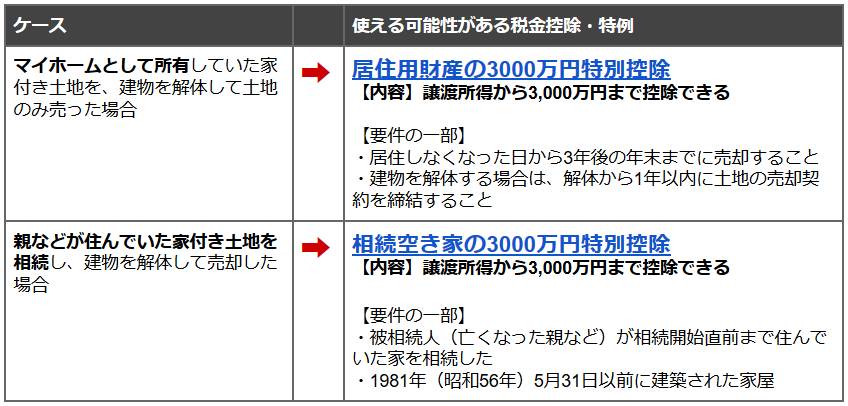

しかし、マイホームを売却した場合や、相続した実家などを売却する場合は、一定の要件を満たせば3000万円特別控除を利用できます。つまり、売却益が3000万円以下なら税金がゼロになるケースも多いのです!

この記事では、「居住用財産の3000万円特別控除」「相続空き家の3000万円特別控除」の2つの3000万円特別控除の適用要件などをどこよりも簡単に解説していきます。この記事を見れば誰でも、「自分の場合は3000万円控除を適用できるか?」簡単に分かるようになっています。

ぜひ最後まで読んで、自分のケースで使える特別控除を見つけてみてください。

1. 押さえておきたい!2種類の3000万円控除

土地売却後に利益が出るのは嬉しいですが、そのあとに待っている税金ほど怖いものはないですよね。そこで利用したいのが、課税される譲渡所得の金額から3,000万円まで控除できる2種類の3000万円特別控除です。

3,000万円特別控除が使えれば、多くのケースでは譲渡所得をゼロにすることができ、税金(所得税・復興特別所得税・住民税)がゼロになることも多いのです。

例えば以下のようなケースでは、譲渡所得の金額がゼロとなるため、税金を支払う必要がなくなります。

また、ゼロにできない場合でも、かなりの節税効果を発揮します。

以下のケースでは、3000万円特別控除を適用できる場合とできない場合で、なんと609.5万円の差が発生します。

特別控除の要件が揃っていたのに使わなかったとなると、数百万単位で損してしまう可能性がある特例なので、自分のケースで使えるのかどうか必ず確認してみましょう。

土地売却で3,000万円特別控除を受けられるのは、以下の2つのケースです。

この2つの3000万円控除について、詳しく解説していきます。

1-1. マイホームを売却した場合(居住用財産の3000万円特別控除)

マイホームを売却した場合に使える特別控除の中で多く使われるのが、マイホームを売却した場合に利用できる特例です。

1-1-1. 居住用財産の3000万円特別控除とは

住んでいた家を売却した場合、一定の要件を満たせば、譲渡所得金額から3,000万円までを控除することができる特例です。

通常ならば譲渡所得(土地売却額から取得費や経費を引いた金額)に対する課税が発生しますが、この特例を適用できれば、税金をかなり安くできます。ケースによっては税金がゼロとなります。

1-1-2. 適用要件

適用するための要件はいくつかありますが、大切なポイントは以下の2点です。

①居住用の不動産であること

住居として住んでいたことが大前提となります。別荘として所有していた場合や、一時的に仮住まいとして住んでいた場合は特別控除の対象にはなりません。また、住まなくなってから3年を経過すると特別控除の対象外となってしまいます。

②家屋を取り壊した場合は、取り壊して1年以内に譲渡契約を結んでいること

住んでいた家屋を取り壊して土地のみ売却した場合も、以下要件を満たせば3000万円控除を適用できます。

- 家屋を取り壊した日から1年以内に譲渡締結をしていること

- 住まなくなった日から3年を経過する日の属する年の12月31日までに売ること

- 家屋を取り壊してから譲渡契約を締結した日まで、貸駐車場など居住以外の目的に供していないこと

その他、以下の要件をクリアしていれば3000万円特別控除の対象となります。

|

<特例を受けるための適用要件>

|

「何年以上住んでいなければならない」などの条件はないため、マイホームを売却したなら比較的多くの方が適用できる特例です。ぜひ忘れずに適用するようにしましょう。

1-1-3. 10年超所有の軽減税率も併用できる

3000万円控除は「10年超所有の軽減税率」とセットで適用が可能です。所有していた期間が10年を超えており、3000万円控除を適用しても譲渡所得がプラスの場合は、軽減された税率を適用できます。

10年超というのは、売却した年の1月1日時点での所有期間を指しています。家屋を取り壊した場合は、取り壊してから10年を超える期間経過している必要があります。

条件を満たす場合は、以下のように税率が軽減されます。

|

10年超所有軽減税率の特例を適用できる場合 |

||||

|

所得税 |

復興特別所得税 |

住民税 |

合計 |

|

|

6千万円以下の部分 |

10% |

0.21% |

4% |

14.21% |

|

6千万円超の部分 |

15% |

0.315% |

5% |

20.315% |

6千万円以下の部分の税率がかなり安くなるため、こちらもぜひ適用したい特例です。

1-1-4. 適用するには確定申告が必須

3000万円特別控除を適用するためには、土地を売却した翌年の2月16日~3月15日に確定申告することが必須です。控除を適用して税金がゼロになった場合でも必須なので注意してください。

確定申告時には、戸籍の附票などの居住していたことを証明する資料や売買契約書のコピーが必要となります。あらかじめ準備をしておくとスムーズに申告できます。

1-2. 相続した家を売却した場合(相続空き家の3000万円特別控除)

親などから家を相続した場合に使える「相続空き家の3000万円特別控除」について解説します。

1-2-1. 相続空き家の3000万円特別控除とは

相続した家を売却した場合、一定の要件を満たせば、譲渡所得金額から3,000万円までを控除できます。これを、「被相続人の居住用財産(空き家)に係る譲渡所得の特別控除の特例」といいます。

居住用財産の3000万円控除と比べると少し適用要件が厳しめですが、要件が合うようなら積極的に利用しましょう。

1-2-2. 適用要件

適用するための要件はいくつかありますが、大切なポイントは以下の4点です。

①被相続人(亡くなった人)が相続開始直前まで住んでいたこと

例えば親から相続した家なら、親が亡くなる直前まで住んでいたことが条件となります。ただし、要介護認定などを受けて老人ホームなどに入所していた場合などは、特別に適用対象となります。

②譲渡価格が1億円以下であること

売却価格が1億円を超える場合は、この特例を適用できません。

③1981年(昭和56年)5月31日以前に建築された家屋であること

もともと古い空き家の増加を防止するために作られた特例なので、古い家屋であることが限定されています。新しい家屋を相続した場合は、残念ながら対象となりません。また、区分所有に該当するマンションも対象外です。

④相続開始の日から3年目の12月31日までに売ること

例えば2017年2月1日に相続が開始した場合、2020年12月31日までに売った場合のみ適用対象となります。

その他、以下の要件をクリアしていれば3000万円特別控除の対象となります。

|

<特例を受けるための適用要件>

|

相続開始から4年以上経ってしまうと適用できなくなるため、相続した実家などを売却しようと考えているならば早めに売却活動に着手すると良いでしょう。

1-2-3. 10年超所有の軽減税率は併用できない

「10年超所有の軽減税率」は、売却した人=所有者でなければ適用できないため、相続した空き家を売る時には適用できません。

ただし、所有期間は被相続人の所有期間を引き継げます。例えば親から相続した実家を売った場合で親が40年所有していたなら、その所有期間を引き継いで、長期譲渡所得(5年超所有)の税率を選択できます。

|

所有期間 |

所得税 |

復興特別所得税 |

住民税 |

合計 |

|

所有期間が5年以下の場合 |

30% |

0.63% |

9% |

39.63% |

|

所有期間が5年を超える場合 |

15% |

0.315% |

5% |

20.315% |

1-2-4. 適用するには確定申告が必須

3000万円特別控除を適用するためには、土地を売却した翌年の2月16日~3月15日に確定申告することが必須です。控除を適用して税金がゼロになった場合でも必須なので注意してください。

確定申告時には、被相続人居住用家屋等確認書や売買契約書のコピーが必要となります。あらかじめ準備をしておくとスムーズに申告できます。

2. 自分は3000万円控除を使える?要件チェックシート

「居住用財産の3000万円控除」と「相続空き家の3000万円控除」が適用されるか、簡単にセルフチェックできるチェックシートをご用意しました。ぜひご活用ください。

2-1. マイホームを売却した場合(居住用財産の3000万円特別控除)

居住用財産の3000万円特別控除を適用できるかどうかのチェックシートです。

↓あてはまるものにチェックしてみましょう!

|

☐ |

売却した不動産に、住居として住んでいた(別荘や仮住まいではない) |

|

☐ |

住まなくなってから3年目の12月31日までに売却した |

|

☐ |

前年及び前々年に同じ特例を受けていない。また、マイホームの譲渡損失についての損益通算及び繰越控除の特例の適用を受けていない |

|

☐ |

売った年、その前年、前々年にマイホームの買換えやマイホームの交換の特例の適用を受けていない |

|

☐ |

売った家屋や敷地について、収用等の場合の特別控除など他の特例の適用を受けていない |

|

☐ |

(災害によって家屋を失った場合)その土地を、住まなくなった日から3年目の12月31日までに売却した |

|

☐ |

売った相手は、親子や夫婦、親族、内縁関係や特別な関係のある法人ではない |

全ての欄にチェックが入る場合は、3000万円特別控除が適用できます!

譲渡所得(土地の売却価格から取得費や経費を除いたもの)から3000万円まで控除して税金計算を行いましょう。3000万円特別控除を適用して課税額がゼロになった場合でも確定申告は必須です。

「譲渡所得の内訳書」を添えて、売却した翌年の2月16日~3月15日に申告を済ませてください。

2-2. 相続した家を売却した場合(相続空き家の3000万円特別控除)

相続空き家の3000万円特別控除を適用できるかどうかのチェックシートです。

↓あてはまるものにチェックしてみましょう!

|

☐ |

相続または遺贈により、被相続人(亡くなった人)が住んでいた家屋付き土地を入手した |

|

☐ |

相続または遺贈により取得した家屋は、昭和56年5月31日以前に建築された |

|

☐ |

相続の開始直前まで、被相続人(亡くなった人)のみが、その家屋に住んでいた |

|

☐ |

【家屋も一緒に売却した場合】一定の耐震基準を設けたうえで売却した |

|

☐ |

【家屋を取り壊して土地のみを売却した場合】相続から売却までの間、事業用・貸付用・居住用に使っていない |

|

☐ |

相続開始から3年目の12月31日までに売却した |

|

☐ |

売却代金は1億円以下だった |

|

☐ |

その土地と家屋について、取得費加算の特例や収容等の場合の特別控除など、他の特例を受けていない |

|

☐ |

同じ特例を同一の被相続人からの相続案件に適用していない |

|

☐ |

売った相手は、親子や夫婦、親族、内縁関係や特別な関係のある法人ではない |

全ての欄にチェックが入る場合は、3000万円特別控除が適用できます!

譲渡所得(土地の売却価格から取得費や経費を除いたもの)から3,000万円まで控除して税金計算を行いましょう。3,000万円を控除して課税額がゼロになった場合でも確定申告は必須です。

「譲渡所得の内訳書」や「被相続人居住用家屋等確認書」を添えて、売却した翌年の2月16日~3月15日に確定申告を行いましょう。土地売却後の確定申告については、「土地売却時の確定申告は必要?必要性の判断方法と申告ステップを解説」の記事もご覧ください。

3. その他の特別控除も確認してみよう

土地売却に関する特別控除には、3000万円控除以外にも、以下のような特別控除があります。ただし、かなり適用できるケースが限定されるため、適用できる方は一部の方に限られるかもしれません。

- 平成21年及び平成22年に取得した国内にある土地を譲渡した場合の1,000万円の特別控除

- 公共事業などのために土地建物を売った場合の5,000万円の特別控除の特例

- 特定土地区画整理事業などのために土地を売った場合の2,000万円の特別控除

- 特定住宅地造成事業などのために土地を売った場合の1,500万円の特別控除

- 農地保有の合理化などのために土地を売った場合の800万円の特別控除

- 低未利用土地等を売った場合の100万円の特別控除

念のため目を通して、適用できる特別控除が無いか確認してみましょう。

3-1. 平成21年及び平成22年に取得した国内にある土地を譲渡した場合の1,000万円の特別控除

平成21年に取得した土地を平成27年以降に譲渡した場合、または平成22年に取得した土地を平成28年以降に譲渡した場合、その土地の譲渡所得金額から最大1,000万円を控除できます。

3-2. 公共事業などのために土地建物を売った場合の5,000万円の特別控除の特例

公共事業などのために土地や建物を売却した場合は、譲渡所得から5,000万円控除できます。ただし、その譲渡が2年以上にわたって行われた場合でも、最初の年にしか適用できません。

3-3. 特定土地区画整理事業などのために土地を売った場合の2,000万円の特別控除

個人が所有する土地を、国土交通省の市街地のまちづくり活性事業などのために売った場合、譲渡所得金額から2,000万円まで控除することができます。

3-4. 特定住宅地造成事業などのために土地を売った場合の1,500万円の特別控除

地方公共団体や航空会社、地方住宅供給公社、住宅地造成によって土地を買い取られた場合や、土地収用法などに基づいて土地が買収された場合、特定の民間宅地造成事業で土地を買い取られた場合などには、土地を売却した譲渡所得金額から1,500万円まで控除することができます。

3-5. 農地保有の合理化などのために土地を売った場合の800万円の特別控除

個人が所有する土地を、農業委員会の斡旋によって売却した場合などには、一定の要件のもと、譲渡所得金額から800万円までを控除できます。

税金を安くできる特別控除や先送りにできる特例などについては、「土地売却で使える11種類の税金控除と特例を解説【一覧表付き】」の記事でさらに詳しく解説しています。

まとめ

この記事では、土地売却で利益が出たときに支払う税金を安くできる「特別控除」についてお話しました。

その中でも、居住用財産の3000万円特別控除は、控除できる金額が大きいわりに要件も緩めで適用しやすい特別控除です。利用しない手はないので、マイホームを売った方はぜひ積極的に利用しましょう。

不動産売却では大きなお金の流れがあるため、納める税金も高額になりがちです。うまく特別控除や特例を利用して、少しでもお得になる方法を選択していきましょう。

閉じる

閉じる