「土地を売却した場合の税金計算は難しそう」と思うかもしれませんが、正しい順序を踏んで丁寧に行えば、実はそれほど難しいものではありません。

しかし、「国税庁のホームページを見ても良く分からなかった」「他の解説ページを見たけど、用語解説が間にちょこちょこ入ってきて分かりにくかった」という人も多いかもしれませんね。

そこでこのページでは、難しく思われがちな土地売却の税金計算を、シンプルに簡単に分かりやすく解説していきます。他のどのサイトよりも分かりやすく解説しているつもりなので、この記事を読めば、誰でも税金計算ができるはずです。

|

この記事で分かること ◆土地売却の税金は、 ◆土地売却の税金計算でよく使われる3つの特別控除・特例を解説 |

ぜひ記事を読み進めながら、自分の場合の税金計算を手元でも行ってみてください。

目次

1. 土地売却の税金を簡単に計算する方法

土地売却の税金を計算するのは決して難しくはない、ということを解説していきます。

1-1. 税金計算に必要な5つの要素を準備する

「土地を売却した時の税金計算は難しそう…」と思う方も多いかもしれませんが、以下の5つの要素だけ用意できれば簡単に計算できます。

①譲渡価額

➡土地を売却した時の価格

例えば売り出し価格7,500万円の土地が最終的に7,000万円で売れた場合、譲渡価額は7,000万円です。

②取得費

➡土地を取得(購入)するためにかかった費用のこと

土地の購入価格はもちろん、建築代金、購入手数料(登録免許税・不動産取得税・特別土地保有税・印紙税)の他、設備費や改良費、立退料、造成費用、測量費なども含まれます。

建物を売却した場合は建物の経年劣化分を差し引きますが、土地には経年劣化が無いため減価償却費相当額を計算する必要はありません。

③譲渡費用

➡土地を譲渡(売却)するのに直接かかった費用のこと

支払った仲介手数料、印紙税、土地を売るために建物を取り壊した場合はその費用や建物の損失額、土地を売るために契約解除などで発生した違約金、借地権を売るためにかかった名義書換料などが含まれます。

④特例の有無

➡適用できる特例があるかどうか

ある場合は税金を安くできるため、必ず確認しておきましょう。

- 居住用財産の3000万円特別控除(譲渡所得から3,000万円まで控除できる)

- 相続空き家の3000万円特別控除(譲渡所得から3,000万円まで控除できる)

- 10年超所有の軽減税率の特例など(税率が安くなる)

| 自分のケースで使える特例が分からない場合は、「2. 土地売却で使える特別控除や特例を知ろう」をチェックしてみてください。 |

⑤所有期間

➡土地を売却した年の1月1日時点で、その土地を何年間保有していたか

|

所有期間 |

適用される税率 |

|

5年以下 |

➡短期譲渡所得の税率(合計39.63%)が適用される |

|

5年超 |

➡長期譲渡所得の税率(合計20.315%)が適用される |

|

10年超 |

➡「10年超所有の軽減税率の特例」が適用できるか要確認(詳しくは後述) |

土地を相続や贈与によって取得した場合は、被相続人や贈与者の取得時期を引き継げます。

譲渡価額・取得費・譲渡費用・特例の有無・所有期間を用意できましたか?用意できたら、いよいよ計算してみましょう。

1-2. 5つの要素を当てはめて計算する

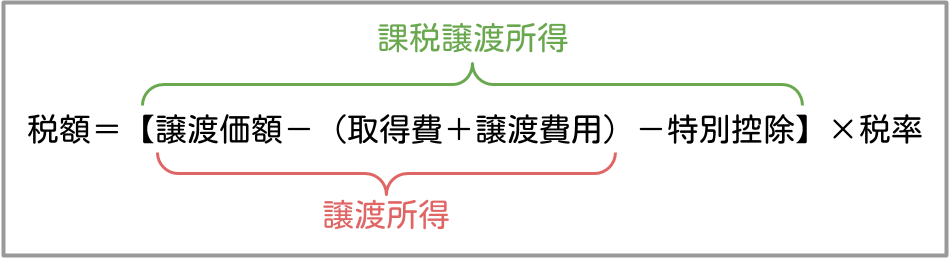

税金の計算式は以下です。

| 税額=【①譲渡価額-(②取得費+③譲渡費用)-④特別控除】×⑤所有期間に応じた税率 |

STEP1. まずは課税譲渡所得を計算

先ほど用意した、①譲渡価額、②取得費、③譲渡費用、④特別控除を、計算式に当てはめてみましょう。

| 課税譲渡所得= ①譲渡価額-(②取得費+③譲渡費用)-④特別控除 |

例えば、①譲渡価額が7,000万円、②取得費が5,000万円、③譲渡費用が500万円、④使える特例(特別控除)がない場合なら、課税譲渡所得=【7,000万円-(5,000万円+500万円)-0円】 =1,500万円となります。

STEP2. 所有期間ごとに決められた税率を乗じる

| 税額= 課税譲渡所得 ×⑤所有期間に応じた税率 |

課税譲渡所得に乗じる税率は、土地の所有期間によって変わります。

|

譲渡した年の1月1日時点での所有期間 |

所得税 |

復興特別所得税 |

住民税 |

合計 |

|

5年以下(短期譲渡所得) |

30% |

0.63% |

9% |

39.63% |

|

5年を超える(長期譲渡所得) |

15% |

0.315% |

5% |

20.315% |

|

10年超所有軽減税率の特例を適用できる場合(マイホームを売却する場合のみ適用) |

||||

|

6千万円以下の部分 |

10% |

0.21% |

4% |

14.21% |

|

6千万円超の部分 |

15% |

0.315% |

5% |

20.315% |

例えば、所有期間が7年の場合は長期譲渡所得の税率が適用されるため、納める税金合計(所得税・復興特別所得税・住民税)=1,500万円×20.315%=304.7万円となります。

5つの要素すら用意できれば、かなり簡単に税金計算ができることが分かったのではないでしょうか。

また、土地売却の税金計算についてもっと深く理解したい方は、6パターンごとのシミュレーション例を紹介した記事「土地売却の税金のシュミレーション方法|事例6つとサイト2つを紹介」もぜひご参考ください。

2. 土地売却で使える特別控除や特例を知ろう

1章では特例を使わない基本の税金計算例を紹介しましたが、税金を軽減できる特例を適用できる場合は使わない手はありません。

ここでは、主に利用されている3つの特例を紹介します。

2-1. 居住用財産の3000万円特別控除

マイホームを売却した場合に利用できる特例です。適用要件を満たせば譲渡所得から3,000万円までを控除できるため、譲渡所得が3,000万円以下なら税金をゼロに抑えることができます。

| 税額= (譲渡所得-3000万円)× 税率 |

|

<特例を受けるための適用要件>

|

2-2. 相続空き家の3000万円特別控除

一人暮らしをしていた親などの実家を相続して売却した場合に利用できる特例です。適用要件を満たせば譲渡所得から3,000万円までを控除できるため、譲渡所得が3,000万円以下なら税金をゼロに抑えることができます。

| 税額= (譲渡所得-3000万円)× 税率 |

|

<特例を受けるための適用要件>

|

2-3. 10年超の居住用財産を譲渡した場合の軽減税率の特例

不動産を売却した年の1月1日時点で所有期間が10年を超えている場合など、自分が住んでいたマイホームを売って一定の要件を満たすときは、長期譲渡所得(所有期間5年超)の税額よりもさらに低い税率で計算できます。

家屋を取り壊した場合は、取り壊された年の1月1日時点で所有期間が10年を超えている必要があります。

|

所得税 |

復興特別所得税 |

住民税 |

合計 |

|

|

6千万円以下の部分 |

10% |

0.21% |

4% |

14.21% |

|

6千万円超の部分 |

15% |

0.315% |

5% |

20.315% |

|

<特例を受けるための適用要件>

|

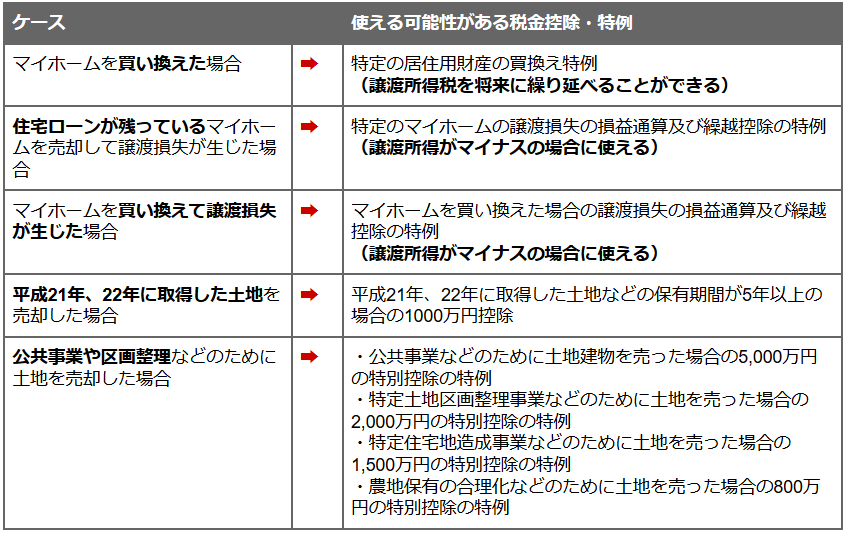

2-4. その他の特例について

ここまで紹介した特例以外にも、土地を売却した場合に使える特例はいくつかあります。ただし、中には適用されるケースがかなり限定されているものや、適用してもそれほどメリットがないため使われないものもあります。

念のため、その他の特例を一覧で紹介します。

これらの税金控除や特例について詳しく知りたい方は、「土地売却で使える11種類の税金控除と特例を解説【一覧表付き】」の記事をご覧ください。

3. 土地売却の税金を納めるには確定申告が必要

ここまでで計算した税金(所得税・住民税)を、どこに、いつ、どのように支払うのか、正しく理解しましょう。

3-1. 売却した翌年に忘れずに確定申告をしよう

まず、土地を売却していくら利益が出たかを申告するために、売却した翌年の2月16日~3月15日までの間に確定申告書を提出する必要があります。提出先は、申告する年の1月1日時点に住民票を置いている自治体の税務署となります。

なお、3000万円特別控除を適用して納税額がゼロになった場合も確定申告は必須です。特例の要件を満たしていることを証明するために、必ず申告してください。

必要な確定申告をしなかった場合、 無申告加算税というペナルティが課せられます。税額が50万円以上の場合20%もの追加課税が課せられ、さらに延滞した日数に応じて延滞税も発生します。十分に注意してください。

3-2. 所得税は窓口などで自分で納付する

譲渡所得に対する所得税(復興特別所得税を含む)は、確定申告時に申告した税額を自分で納付します。税務署の窓口や金融機関で納付するか、インターネットバンキングや口座振替、コンビニ納付などを選べます。いずれの場合も、納付期限までに納付するようにしましょう。

所得税の納付期限は、基本的には確定申告の期限と同じ2月16日から3月15日までです。納付期限までに全額を納税するのが難しい場合は、延納の届け出をすることもできます。

3-3. 住民税は確定申告の後に徴収される

住民税は確定申告した情報をもとに徴収されるため、確定申告が終わっていれば改めて手続きする必要はありません。

所得税を支払うのは確定申告と同じ2月16日~3月15日の間ですが、住民税の支払いはその後の6月以降に発生します。税金を払うタイミングが少し遅れる点に注意しましょう。土地を売却してから1年以上間が空くこともあり、忘れた頃に支払いがやってきます。

給与所得者など特別徴収の場合は、勤務先の会社に住民税の税額通知書が送付され、6月から翌年5月までの12カ月間、毎月の給与から天引きされて徴収されます。

自営業者など普通徴収の場合は、確定申告した翌年の5月頃に住民税納付書が届き、6月から4回に分けて納付するか一括納付するかを選べます。

まとめ

この記事では、土地売却の税金計算をどこよりも簡単に解説してきました。納める税金の金額を、無事に計算できたでしょうか?

ここまで説明した通り、譲渡価額(売却価格)、取得費、譲渡費用、特例の有無、所有期間という5つの要素すら分かれば、税金の計算は簡単にできます。

ただし、3000万円特別控除などの特例の適用要件に合致しているかを自分で判断するのが難しいという方もいるかもしれません。その場合は、「土地売却の税金を軽減する特別控除とは?2つの3000万円控除をメインに解説」の記事をご覧いただき、要件チェックシートで該当するかどうか確認してみてください。

閉じる

閉じる