「一軒屋から住み替えたいけど、どうすればいいのかわからない」

「一軒屋から住み替えたいけど、売るのが先なのか、買うのが先なのかわからない!」

と悩んでいませんか?

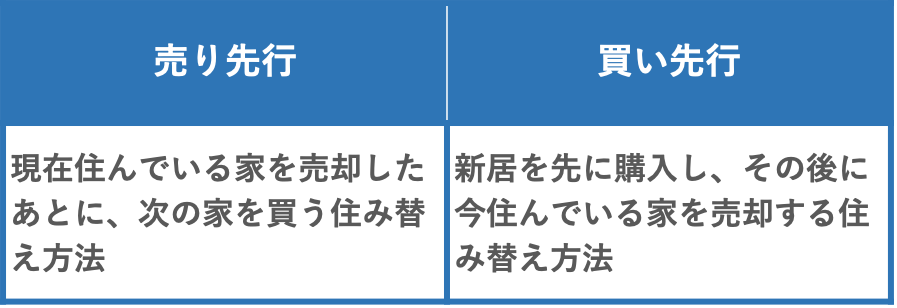

一軒屋から住み替える方法には、以下の2つがあります。

|

売り先行 |

現在住んでいる家を売却した後に、次の家を買うという住み替え方法。 |

|

買い先行 |

新居を先に購入し、そのあとに今住んでいる家を売却するという住み替えの方法。 |

ただし、上記2つの住み替え方法はメリット・デメリットがあるため、ご自身に合う方法を選ばなければ、仮住まいの用意が必要になって家賃がかかったり、引っ越しが増えたり、二重ローンで家計が苦しくなったりするなどのリスクがあります。

そのため、ご自身にとって「売り先行」「買い先行」のどちらが最も良い選択なのかを明確にする必要があるのです。

そこでこの記事では、売り先行・買い先行のそれぞれのメリット・デメリットや、向いているケースなどを徹底解説します。

また、本記事の内容は以下のとおりです。

|

▼本記事の内容

|

本記事を読むことで、一軒屋から住み替える方法がわかるだけでなく、住み替えに必要な費用や費用を抑える方法などがわかるようになります。

ぜひ、最後までお読みください。

1.一軒家から住み替える方法は2つある

一軒家から住み替える方法は、2つあります。

どちらの方法で住み替えるのかによって、住み替えの進め方が変わってくるため、まずはどちらが自身の状況に適した方法なのか、メリット・デメリットを比較して判断しましょう。

1-1.売り先行

住み替えの方法1つめは「売り先行」です。

売り先行とは、現在住んでいる家を売却した後に次の家を買う、という住み替え方法です。

売り先行のメリットは以下のとおりです。

|

メリット |

資金計画が立てやすい |

家の売却資金を、新居購入や住宅ローン返済などにあてられるため、資金計画が立てやすい。 |

|

住宅ローンを借りやすい |

家の売却資金を住宅ローン返済に当てることで、ローンが0円になるため、住宅ローンの審査が下りやすくなる |

|

|

売り急ぐ必要がなく、買い手との交渉を有利に進めやすい |

新居を決めていないため、明確な売却期限がなく売り急ぐ必要がない。そのため、焦って不本意な値下げをすることがない。 |

|

|

デメリット |

仮住まいが必要になる |

売却した家の引渡し日までに新居を決めて入居できない場合は、仮住まいとして賃貸物件を借りる必要がある。 |

こうしたことから、売り先行を選ぶべきケースは、

- 家を売却して得た資金を新居の購入費用にあてたいと考えているケース

- 住宅ローンが残っていて、売却代金を返済にあてたいケース

- 費用を掛けずに仮住まいできるような住居がある(実家など)

です。

「売り先行」を選ぶべきケースに当てはまった人は「2.【売り先行】一軒家から住み替える際の8ステップ」を参考にして、一軒屋の住み替えステップを確認しましょう。

1-2.買い先行

住み替えの方法2つめは「買い先行」です。

買い先行とは、新居を先に購入し、そのあとに今住んでいる家を売却するという住み替えの方法です。

買い先行のメリットは以下のとおりです。

|

メリット |

新居探しに時間をかけられる |

「売り先行」とは異なり、今住んでいる家を引き渡す期限が決まっているわけではないため、新居探しに時間をかけられる。 |

|

仮住まいを用意する必要がない |

今の家に住みながら家探しができるため、仮住まいを用意する必要がない。そのため、引っ越し回数も1回で済む。 |

|

|

今すぐにほしい物件を手に入れやすくなる |

買い先行では、まず先に購入を行うため、早いもの勝ちの傾向がある住宅の購入において、今すぐほしい物件が見つかった際に、タイミングを逃さずに購入しやすくなる。 |

|

|

デメリット |

二重ローンになることがある |

今住んでいる家に住宅ローンが残っていると、新居の取得日までに売却できなければ、今住んでいる家と新居の二重ローンを組むことになってしまう。 |

|

住宅ローンの審査が厳しくなる |

二重ローン状態になる場合は、新たに借りる住宅ローンの審査が厳しくなる |

|

|

資金計画が崩れてしまう可能性がある |

先に新居を購入すると、今住んでいる家に住宅ローンが残っていれば二重ローンになってしまうため、そうした状況を避けるために、家の売却を焦り、相場よりも安い値段で売却してしまう可能性がある。その結果、資金計画が破綻してしまう恐れがある。 |

したがって、買い先行に向いているケースは

- 今住んでいる家の住宅ローンを完済しているケース

- 資金面に余裕があるケース

- 新居選びで妥協したくないケース

- 今すぐにほしい物件があるケース

- 引っ越し回数を増やしたくないケース

です。

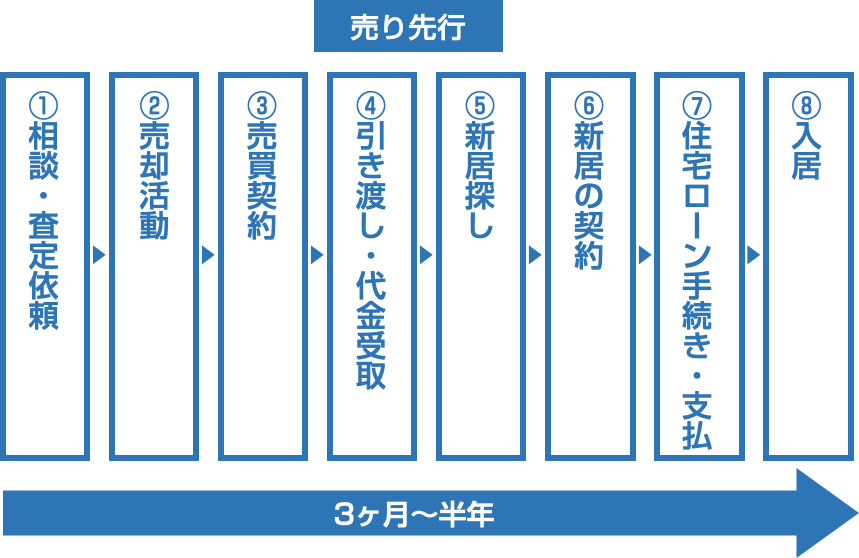

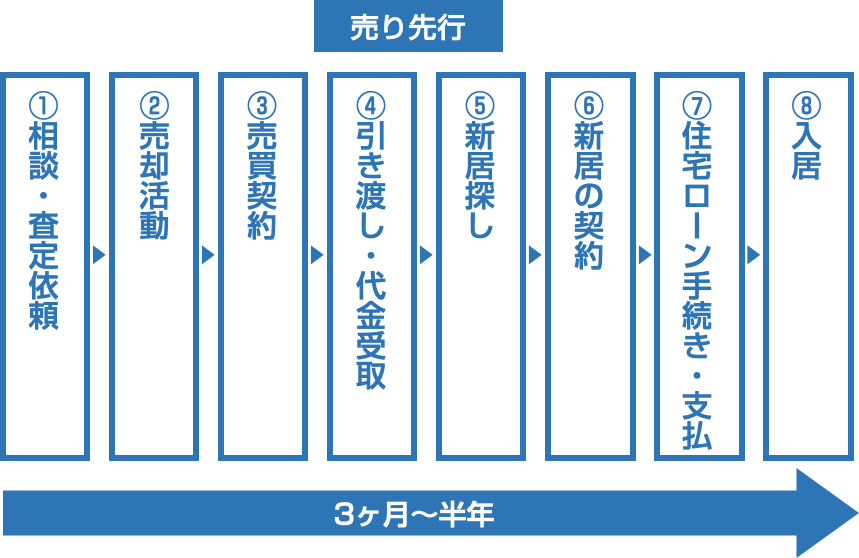

2.【売り先行】一軒家から住み替える際の8ステップ

1章で「売り先行」に向いていると判断できた場合は、「売り先行」の住み替えステップを確認しましょう。

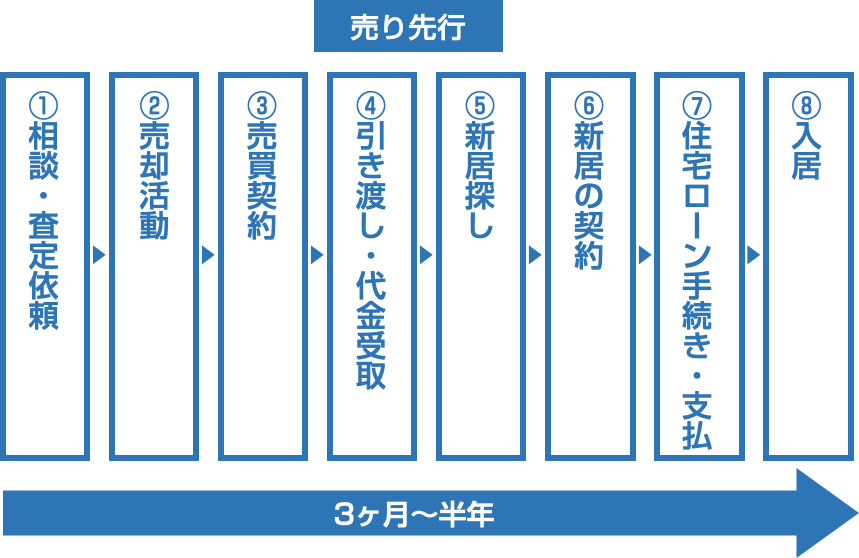

売り先行での、一軒屋からの住み替えステップは以下のとおりです。

ちなみに、住み替えに要する期間は3ヶ月〜半年程度の方が多い傾向にあります。

2-1.ステップ①:一軒屋の売却を不動産業者に相談・査定してもらう

ステップ①は「一軒屋の売却を不動産業者に相談・査定してもらう」ことです。

まずは今住んでいる一軒屋を売却したいことを不動産業者に相談し、おおよそどのくらいの金額で売れるのかを複数の業者に査定してもらいましょう。

査定は通常、「ステップ1:簡易査定」→「ステップ2:訪問査定」の2段階で行います。

|

簡易査定(机上査定) |

現地を訪問せずに物件情報だけで行う簡易的な査定 |

|

訪問査定(詳細査定) |

現地調査を実施して綿密に行う精度の高い査定 |

簡易査定は4〜5社以上の不動産会社に依頼し、簡易査定の結果を踏まえて、絞り込んだ1〜2社の不動産会社に訪問査定を依頼します。

簡易査定はできるだけ多くの不動産会社に依頼するのがおすすめです。より良い条件を提示する不動産会社と出会える確率が高まるためです。

ただし、簡易査定を複数の会社に依頼したくても、なかなか時間・手間をかけられない方も多い場合は、「一括査定」を利用しましょう。インターネット上から申し込むだけで、複数の不動産会社の査定を効率的に収集できます。

|

▼一括査定はホームセレクトの「複数いっかつ査定」をぜひご利用ください! ホームセレクトでは、複数の査定を比較して高値売却を実現する「複数いっかつ査定」という一括査定サービスをご提供しています。 ご利用は完全無料で、不動産売買専門店の実績を活かし40社以上と提携し、複数の売却先から一番の好条件をご提案いたします。 ホームセレクトの「複数いっかつ査定」のご利用をぜひご検討ください。 |

2-2.ステップ②:一軒屋の売却を依頼し、売却活動をしてもらう

ステップ②は「一軒屋の売却を依頼し、売却活動をしてもらう」ことです。

納得のいく査定額を提示してくれた不動産会社と媒介契約を結び、一軒屋の売却を依頼して、売却活動をしてもらいましょう。

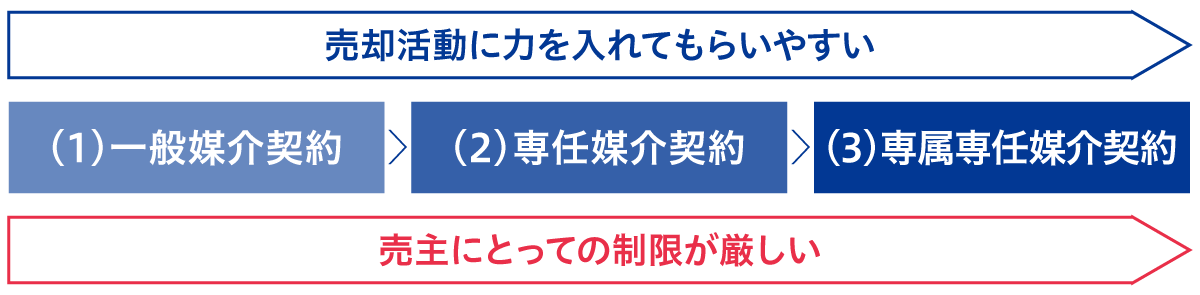

媒介契約には、以下の3種類があります。状況に合わせて適切な媒介契約を選びましょう。

▼ 媒介契約の3つの種類

|

媒介契約の種類 |

同時契約できる不動産業者の数 |

自己発見取引※ |

報告義務 |

有効期間 |

|

(1)一般媒介契約 |

2社以上 |

可 |

義務なし |

3ヶ月以内 |

|

(2)専任媒介契約 |

1社のみ |

可 |

2週間に1回以上 |

3ヶ月以内 |

|

(3)専属専任媒介契約 |

1社のみ |

不可 |

1週間に1回以上 |

3ヶ月以内 |

※自己発見取引とは、売主が自分で買主を見つけて取引することです。例えば、親戚や友人・知人から直接「買いたい」と言われたケースは、自己発見取引にあたります。

不動産会社に積極的に売却活動をしてもらいやすい順は、【(1)一般媒介契約 < (2)専任媒介契約 < (3)専属専任媒介契約】です。

一方、売主にとっての制限が厳しくなるのも、【(1)一般媒介契約 < (2)専任媒介契約 < (3)専属専任媒介契約】の順です。

3種類のうち、どの媒介契約が最適かは、それぞれの状況によって異なります。

その前提でのうえでおすすめを挙げるのであれば、(1)一般媒介契約は避けて、(2)専任媒介契約または(3)専属専任媒介契約が良いでしょう。

というのも、(1)一般媒介契約では、不動産会社が抱えるほかの案件が優先され熱心に営業してもらえないことも多いためです。スピーディな売却を目指すのであれば、(2)専任媒介契約または(3)専属専任媒介契約を選びましょう。

|

媒介契約について詳しくは以下の記事も参考にご覧ください。 ▼媒介契約について知りたい方はこちら ▼一般媒介契約について知りたい方はこちら ▼専任媒介契約について知りたい方はこちら ▼媒介と仲介の違いについて知りたい方はこちら ▼一般媒介契約と専任媒介契約の違いについて知りたい方はこちら |

2-3.ステップ③:一軒屋の買主と売買契約を結ぶ

ステップ③は「一軒屋の買主と売買契約を結ぶ」ことです。

一軒屋の購入希望者が見つかったら、「引渡し日」「売買価格」などの条件をすり合わせ、お互いに納得すれば売買契約を締結します。

売買価格は、購入希望者側から値下げ交渉されることが多いでしょう。なかには、交渉術に長けた購入希望者もいます。あらかじめ「最低でもこの金額以下には値下げしない」という死守ラインを、不動産会社との間で決めておくと良いでしょう。死守ラインの相場は、売却金額の5%〜10%程度です。

そして購入希望者との条件交渉の折り合いが付いたら、売買契約を締結します。

売買契約は、一般的には不動産会社のオフィスに集合して行います。当日の流れは、以下のとおりです。

|

具体的な売買契約を締結する際のポイントなどは、以下の記事で解説しているので、あわせてご覧ください。

➡家を売る手順を図解でわかりやすく解説!初めての売却でも損しない方法

2-4.ステップ④:一軒屋の引き渡し・売却代金の受け取り

ステップ④は「一軒屋の引き渡し・売却代金の受け取り」です。

一軒屋を買主へ引き渡し、売却代金を受け取ります。

スムーズに決済・引き渡しを終えるためには、決済の前に必要書類を確認し、抜け漏れなく準備することが大切です。

決済当日に必要な書類がそろっていないと、所有権の移転登記ができず、引き渡しができません。必要な書類としては、主に以下が挙げられます。

▼ 決済前の準備資料

|

実際に必要な書類は、不動産会社の担当者から連絡があります。

基本的に印鑑証明書以外はすでに手元にある書類ばかりですが、万が一紛失している書類がある場合は、再発行が必要になるため、買い主が見つかった時点で上記の書類があるかどうかを確認し、ない場合は再発行の手続きを行いましょう。

印鑑証明書は、

- 役所

- 証明サービスコーナー

- コンビニのマルチコピー機(マイナンバーカードを使って発行)

で発行できます。

ひとつずつ確認し、正しい資料を抜け漏れなく準備しましょう。

売却代金の決済については、以下の流れで行います。

|

2-5.ステップ⑤:新居探し

ステップ⑤は「新居探し」です。

新居となる物件を探しつつ、仮住まいを見つけて新居が見つかるまで住むことになります。

一軒屋から住み替える場合に、新居探しを行う際のポイントは「7.一軒家から住み替えを行う際の新居選びのポイント」で詳しく解説しています。

2-6.ステップ⑥:新居の契約

ステップ⑥が「新居の契約」です。

不動産会社から物件紹介をしてもらい、現地見学に行って、住みたいと思う新居が見つかったら、新居の売買契約を締結します。

売買契約を締結する際には、以下の書類や費用が必要になるため、準備をしておきましょう。

|

2-7.ステップ⑦:住宅ローン手続き・代金支払い

ステップ⑦は「住宅ローン手続き・代金支払い」です。

新居の住宅ローンの手続きを行い、諸費用の支払いを済ませます。

住宅ローンの申し込み、住宅ローンの契約にはそれぞれ以下の書類が必要になります。

|

住宅ローン申し込み時 |

住宅ローン契約時 |

|

|

一軒屋から住み替える際にかかる費用は、以下が必要になります。

|

▼一軒家売却の際に必要な費用

▼新居購入の際に必要となる費用

|

一軒屋から住み替える際の、詳細の費用については、「4.一軒家から住み替える際に必要な費用」で解説をしています。

2-8.ステップ⑧:入居

ステップ⑧は「入居」です。

新居の引き渡しの日に引っ越しをして入居完了です。

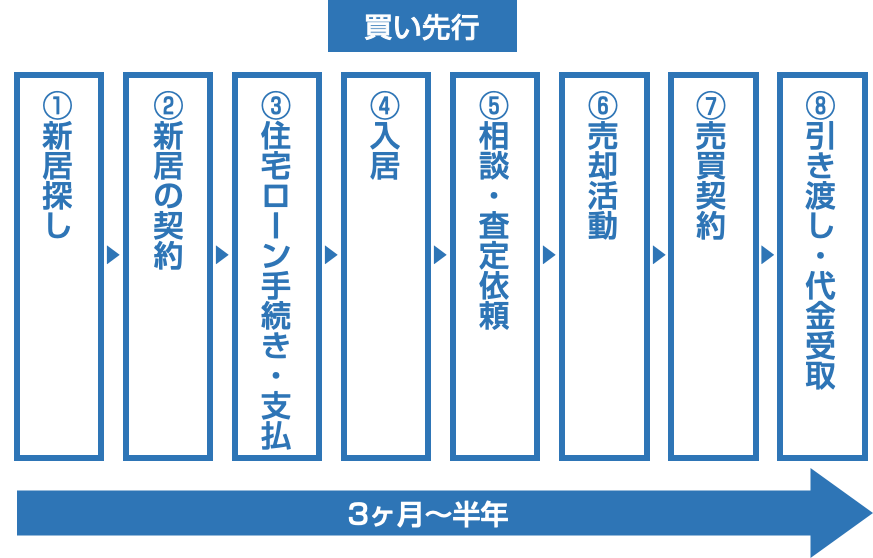

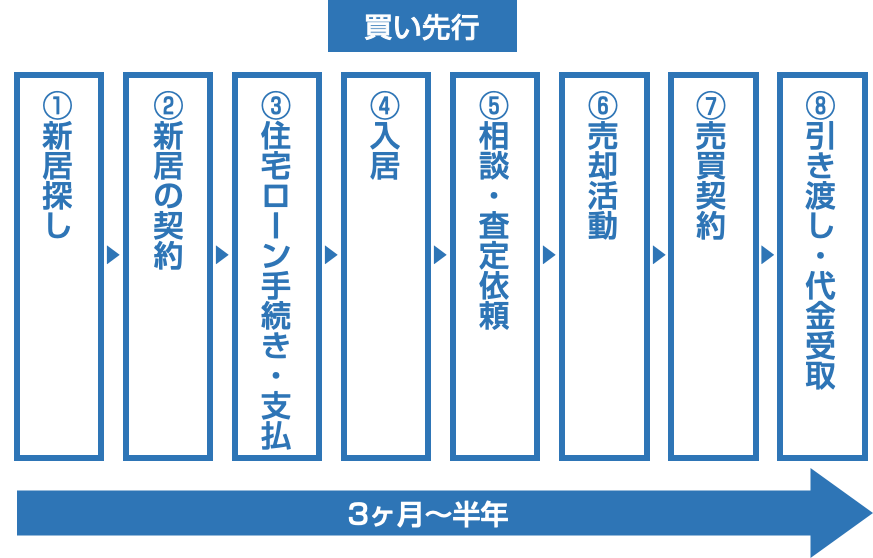

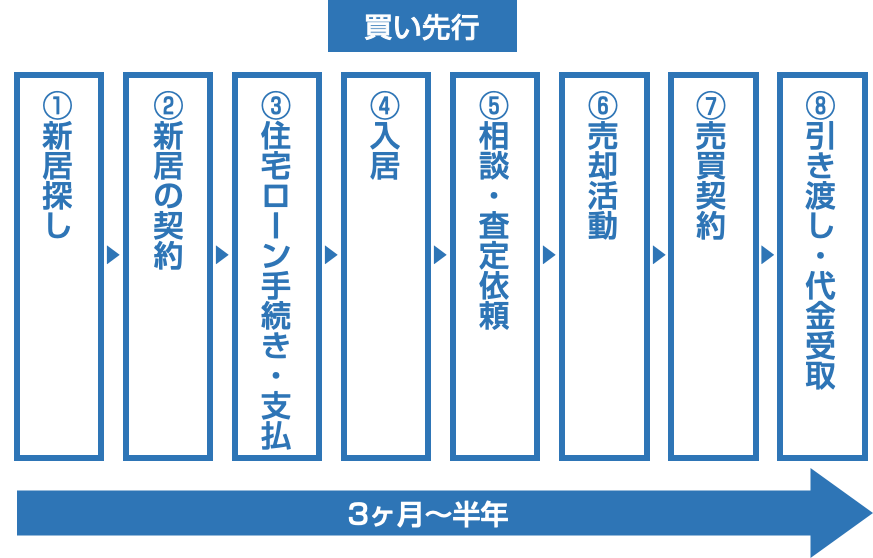

3.【買い先行】一軒家から住み替える際の8ステップ

次に買い先行の一軒屋から住み替える際のステップをご紹介します。

買い先行での、一軒屋からの住み替えステップは以下のとおりです。

ちなみに、住み替えに要する期間は3ヶ月〜半年程度の方が多い傾向にあります。

3-1.ステップ①:新居探し

ステップ①は「新居探し」です。まずは新居となる物件を探します。

買い先行の場合は、新居を先に購入してから、持ち家を手放すことになるため、新居探しにはじっくり時間をかけられます。

とはいえ、新居探しは時間をかければいい家が見つかるというわけではないため、「7.一軒家から住み替えを行う際の新居選びのポイント」を参考にして、より良い住み替え先を見つけられるようにしましょう。

3-2.ステップ②:新居の契約

ステップ②は「新居の契約」です。

不動産会社から物件紹介をしてもらい、現地見学に行って、住みたいと思う新居が見つかったら新居の売買契約を締結します。

売買契約を締結する際には、以下の書類や費用が必要になるため、準備をしておきましょう。

|

買い先行を選んだものの、資金に余裕がない場合は、新居を契約する際に値下げ交渉をすると良いでしょう。

値下げ交渉を行う上で知っておくべきポイントを以下にご紹介します。

|

▼値下げ交渉を行う上で知っておくべき3つのポイント ①住宅ローンなどの融資の仮審査が通過したタイミングで、その事実を伝えるとともに値下げ交渉を行う 売り主が値下げ交渉に応じるのは「この買い主なら値引きをすれば絶対に買ってくれる」と思ったときです。そのため、購入の意志を伝えることが、値下げ交渉のコツです。 ②売り主に売却のタイムリミットがあると値引き交渉に応じてもらいやすい 売り主に売却のタイムリミットがある場合は、値引き交渉に応じてもらいやすくなります。 ③売り出して2〜3ヶ月立っている場合は、値引き交渉に応じてもらいやすい 売り出してすぐの物件は、売り出し価格に自信があり、買い主からの反響も多いため、値引きに応じてもらえないケースが多い傾向にあります。 |

3-3.ステップ③:住宅ローン手続き・代金支払い

ステップ③は「住宅ローン手続き・代金支払い」です。

新居の住宅ローンの手続きを行い、諸費用の支払いを済ませます。

住宅ローンの申し込み、住宅ローンの契約にはそれぞれ以下の書類が必要になります。

|

住宅ローン申し込み時 |

住宅ローン契約時 |

|

|

一軒屋から住み替える際にかかる費用は、以下が必要になります。

|

▼一軒屋売却の際に必要となる費用

▼新居購入の際に必要となる費用

|

一軒屋から住み替える際にかかる詳細の費用については、「4.一軒家から住み替える際に必要な費用」で解説をしています。

ちなみに現在住んでいる家にローン残債がある場合、買い先行で先に新居を購入すると、ダブルローンになったり、新居のために住宅ローンを借りようと思っても融資が下りなかったりするなど、金銭的に苦しい状況になってしまいます。

そのような場合には「新しく購入する不動産の住宅ローンに、現在の不動産の残りのローンを上乗せして借りることができる『住み替えローン』」というものがあります。新居を契約する際には、同時に「住み替えローン」を検討してみてはいかがでしょうか。

「住み替えローン」について、詳細は「6.住み替えローン」で解説しています。

3-4.ステップ④:入居

ステップ④は「入居」です。

新居の引き渡し日に引っ越しをして、入居完了です。

買い先行の場合は売り先行とは異なり、仮住まいが必要なく、引っ越しも一度で済むのが魅力的だといえます。

ただし、ここで安心はできません。

これまで住んでいた一軒屋の売却を行うための準備に取りかかります。

3-5.ステップ⑤:一軒屋の売却を不動産業者に相談・査定してもらう

ステップ⑤は「一軒屋の売却を不動産業者に相談・査定してもらう」ことです。

もともと住んでいた一軒屋を売却したいことを不動産業者に相談し、おおよそどのくらいの金額で売れるのかを複数の業者に査定してもらいましょう。

査定は通常、「ステップ1:簡易査定」→「ステップ2:訪問査定」の2段階で行います。

|

簡易査定(机上査定) |

現地を訪問せずに物件情報だけで行う簡易的な査定 |

|

訪問査定(詳細査定) |

現地調査を実施して綿密に行う精度の高い査定 |

簡易査定は4〜5社以上の不動産会社に依頼し、簡易査定の結果を踏まえて、絞り込んだ1〜2社の不動産会社に訪問査定を依頼します。

簡易査定はできるだけ多くの不動産会社に依頼するのがおすすめです。より良い条件を提示する不動産会社と出会える確率が高まるためです。

ただし、簡易査定を複数の会社に依頼したくても、なかなか時間・手間をかけられない方も多い場合は、「一括査定」を利用しましょう。インターネット上から申し込むだけで、複数の不動産会社の査定を効率的に収集できます。

|

▼一括査定はホームセレクトの「複数いっかつ査定」をぜひご利用ください! ホームセレクトでは、複数の査定を比較して高値売却を実現する「複数いっかつ査定」という一括査定サービスをご提供しています。 ご利用は完全無料で、不動産売買専門店の実績を活かし40社以上と提携し、複数の売却先から一番の好条件をご提案いたします。 ホームセレクトの「複数いっかつ査定」のご利用をぜひご検討ください。 |

3-6.ステップ⑥:一軒屋の売却を依頼し、売却活動をしてもらう

ステップ⑥は「一軒屋の売却を依頼し、売却活動をしてもらう」ことです。

納得のいく査定額を提示してくれた不動産会社と媒介契約を結び、一軒屋の売却を依頼して、売却活動をしてもらいましょう。

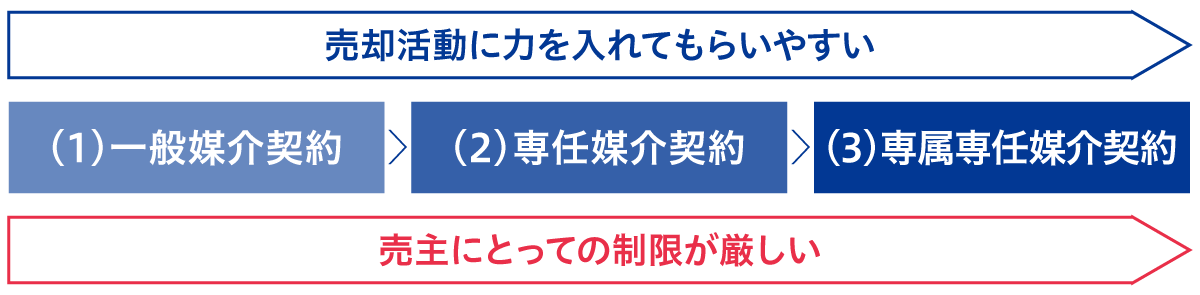

媒介契約には、以下の3種類があります。状況に合わせて適切な媒介契約を選びましょう。

▼ 媒介契約の3つの種類

|

媒介契約の種類 |

同時契約できる不動産業者の数 |

自己発見取引※ |

報告義務 |

有効期間 |

|

(1)一般媒介契約 |

2社以上 |

可 |

義務なし |

3ヶ月以内 |

|

(2)専任媒介契約 |

1社のみ |

可 |

2週間に1回以上 |

3ヶ月以内 |

|

(3)専属専任媒介契約 |

1社のみ |

不可 |

1週間に1回以上 |

3ヶ月以内 |

※自己発見取引とは、売主が自分で買主を見つけて取引することです。例えば、親戚や友人・知人から直接「買いたい」と言われたケースは、自己発見取引にあたります。

不動産会社に積極的に売却活動をしてもらいやすい順は、【(1)一般媒介契約 < (2)専任媒介契約 < (3)専属専任媒介契約】です。

一方、売主にとっての制限が厳しくなるのも、【(1)一般媒介契約 < (2)専任媒介契約 < (3)専属専任媒介契約】の順です。

3種類のうち、どの媒介契約が最適かは、それぞれの状況によって異なります。

その前提でのうえでおすすめを挙げるのであれば、(1)一般媒介契約は避けて、(2)専任媒介契約または(3)専属専任媒介契約が良いでしょう。

というのも、(1)一般媒介契約では、不動産会社が抱えるほかの案件が優先され熱心に営業してもらえないことも多いためです。スピーディな売却を目指すのであれば、(2)専任媒介契約または(3)専属専任媒介契約を選びましょう。

|

媒介契約について詳しくは以下の記事も参考にご覧ください。 ▼媒介契約について知りたい方はこちら ▼一般媒介契約について知りたい方はこちら ▼専任媒介契約について知りたい方はこちら ▼媒介と仲介の違いについて知りたい方はこちら ▼一般媒介契約と専任媒介契約の違いについて知りたい方はこちら |

3-7.ステップ⑦:一軒屋の買主と売買契約を結ぶ

ステップ⑦は「一軒屋の買主と売買契約を結ぶ」ことです。

一軒屋の購入希望者が見つかったら、「引渡し日」「売買価格」などの条件をすり合わせ、お互いに納得すれば売買契約を締結します。

売買価格は、購入希望者側から値下げ交渉されることが多いでしょう。なかには、交渉術に長けた購入希望者もいます。あらかじめ「最低でもこの金額以下には値下げしない」という死守ラインを、不動産会社との間で決めておくと良いでしょう。死守ラインの相場は、売却金額の5%〜10%程度です。

そして購入希望者との条件交渉の折り合いが付いたら、売買契約を締結します。

売買契約は、一般的には不動産会社のオフィスに集合して行います。当日の流れは、以下のとおりです。

|

具体的な売買契約を締結する際のポイントなどは、以下の記事で解説しているので、あわせてご覧ください。

➡家を売る手順を図解でわかりやすく解説!初めての売却でも損しない方法

3-8.ステップ⑧:一軒屋の引き渡し・売却代金の受け取り

ステップ⑧は「一軒屋の引き渡し・売却代金の受け取り」です。

一軒屋を買主へ引き渡し、売却代金を受け取ります。

スムーズに決済・引き渡しを終えるためには、決済の前に必要書類を確認し、抜け漏れなく準備することが大切です。

決済当日に必要な書類がそろっていないと、所有権の移転登記ができず、引き渡しができません。必要な書類としては、主に以下が挙げられます。

▼ 決済前の準備資料

|

実際に必要な書類は、不動産会社の担当者から連絡があります。

基本的に印鑑証明書以外はすでに手元にある書類ばかりですが、万が一紛失している書類がある場合は、再発行が必要になるため、買い主が見つかった時点で上記の書類があるかどうかを確認し、ない場合は再発行の手続きを行いましょう。

印鑑証明書は、

- 役所

- 証明サービスコーナー

- コンビニのマルチコピー機(マイナンバーカードを使って発行)

で発行できます。

ひとつずつ丁寧に確認し、正しい資料を抜け漏れなく準備しましょう。

売却代金の決済については、以下の流れで行います。

|

4.一軒家から住み替える際に必要な費用

一軒屋から住み替える際には、以下の2つの費用がかかります。

|

▼一軒屋売却の際に必要となる費用

▼新居購入の際に必要となる費用

|

それぞれの費用相場を見てみましょう。

4-1.一軒家売却の際に必要となる費用

売却の際に必要な費用を内訳をそれぞれ見ていきましょう。

4-1-1.仲介手数料

売却に必要な費用1つめは「仲介手数料」です。

仲介手数料の上限額は、売買価格に対する比率が宅地建物取引業で決まっています。

法律で決まっている仲介手数料の上限額は以下の計算式で計算できます。

|

売買価格 |

仲介手数料の上限額の計算式 |

|

200万円以下の部分 |

売買価格×5%+消費税 |

|

200万円超400万円以下の部分 |

売買価格×4%+2万円+消費税 |

|

400万円超の部分 |

売買価格×3%+6万円+消費税 |

4-1-2.売買契約書の印紙税

2つめは「印紙税」です。

その費用は以下のとおりです。

なお、平成26年4月1日から令和4年3月31日の間に作成される契約書については軽減措置の対象となり、税額が安くなっています。

|

売却金額 |

印紙税額 |

軽減措置 |

|

100万円超500万円以下 |

2,000円 |

1,000円 |

|

500万円超1,000万円以下 |

1万円 |

5,000円 |

|

1,000万円超5,000万円以下 |

2万円 |

1万円 |

|

5,000万円超1億円以下 |

6万円 |

3万円 |

|

1億円超5億円以下 |

10万円 |

6万円 |

4-1-3.抵当権抹消費用

3つめは「抵当権抹消費用」です。

抵当権抹消費用とは、住宅ローンを担保するために設定された抵当権の抹消登記にかかる費用です。

具体的には以下のような費用がかかります。

|

▼土地一筆、建物一つの場合にかかる抵当権抹消の費用 |

|

|

登記申請の登録免許税 |

2,000円 |

|

司法書士報酬 |

1万5,000円〜2万円+消費税 |

|

その他の雑費 |

2,000円程度 |

|

合計額 |

2万円〜2万5,000円程度 |

4-1-4.ローンを一括返済するための費用

4つめは「ローンを一括返済するための費用」です。

ローンを一括繰り上げ返済する際に、手数料が発生します。

金融機関ごとに必要な金額は異なり、無料の金融機関もあれば、5,500円〜3万3,000円の間で手数料がかかる金融機関もあります。

4-1-5.譲渡所得税、住民税、復興特別所得税

5つめは「譲渡所得税、住民税、復興特別所得税」の税金です。

譲渡所得税とは、不動産を売却して利益(譲渡所得)を得た場合、その所得金額に応じた所得税が譲渡所得税です。保有期間によって税率が異なります。

住民税とは、前年の所得に対して課税されるもので、1月1日時点で住民票がある市区町村から徴収されます。

復興特別所得税とは、平成25年1月1日から令和19年12月31日までの間に生じた所得について、所得税とあわせて徴収される税金です。

これらの税金は、売却金額に以下の税率をかけることで、計算できます。

|

一軒屋を譲渡した1月1日時点での所有期間 |

所得税 |

復興特別所得税 |

住民税 |

合計 |

|

所有期間が5年以下(短期譲渡所得) |

30% |

0.63% |

9% |

39.63% |

|

所有期間が5年を超える(長期譲渡所得) |

15% |

0.315% |

5% |

20.315% |

4-2.新居購入の際に必要となる費用

購入の際に必要な費用を内訳をそれぞれ見ていきましょう。

4-2-1.仲介手数料

購入に必要な費用1つめは「仲介手数料」です。

仲介手数料の上限額は、売買価格に対する比率が宅地建物取引業で決まっています。

法律で決まっている仲介手数料の上限額は以下の計算式で計算できます。

|

売買価格 |

仲介手数料の上限額の計算式 |

|

200万円以上の部分 |

売買価格×5%+消費税 |

|

200万円超400万円以下の部分 |

売買価格×4%+2万円+消費税 |

|

400万円超の部分 |

売買価格×3%+6万円+消費税 |

4-2-2.印紙税

2つめは「印紙税」です。

その費用は以下のとおりです。

なお、平成26年4月1日から令和4年3月31日の間に作成される契約書については軽減措置の対象となり、税額が安くなっています。

|

売却金額 |

印紙税額 |

軽減措置 |

|

100万円超500万円以下 |

2,000円 |

1,000円 |

|

500万円超1,000万円以下 |

1万円 |

5,000円 |

|

1,000万円超5,000万円以下 |

2万円 |

1万円 |

|

5,000万円超1億円以下 |

6万円 |

3万円 |

|

1億円超5億円以下 |

10万円 |

6万円 |

4-2-3.住宅ローン関連費用

3つめは「住宅ローンに関連する費用」です。

住み替え先を購入する際に住宅ローンの借り入れを行う際には、以下のような諸費用が発生します。

|

費用項目 |

費用 |

|

融資手数料 |

住宅ローンを借りる際に金融機関に対して支払う手数料。約3万~5万円。 |

|

ローン保証料 |

保証会社に保証人となってもらうための費用。 |

|

火災保険料 |

相場で約15万~40万円ほど。 |

|

地震保険料 |

保険金額 1,000万円当たり、約1万~3万円ほど。 |

|

団体信用生命保険料 |

住宅ローンの金利に上乗せされている場合がほとんどで、別途支払う必要はないが、価格帯として約10万~12万円 |

ちなみに、住宅ローン関連費用は、中古物件だと物件購入額の6〜10%、新築物件だと物件購入額の3〜7%が相場であるといわれています。

4-2-4.登記費用

4つめは「登記費用」です。

登記費用とは、不動産を購入したときに、その不動産が自分のものであることを証明するための登記を行う際に費用です。

具体的には、購入した不動産の所有権を売主から移転するための「所有権移転登記」、購入した土地に建物を新築するときは、その建物には登記簿は存在しないため、新たに登記簿に登録してもらうための「表示登記」と「所有権保存登記」が必要です。

住宅ローンを借り入れたときは、金融機関もしくは保証会社が融資した住宅ローンを担保するために購入した不動産に「抵当権」を設定することになるので、抵当権設定登記の費用も負担することになります。

各登記には、法務局へ納める登録免許税と、司法書士などへの報酬が必要となります。

▼中古物件を購入したとき

|

登記の種類 |

司法書士への報酬目安 |

登録免許税 |

|

所有権移転登記 |

3〜8万円 |

土地:評価額×20/1000(令和5年3月31日までは15/1000) |

|

抵当権設定登記 |

3〜7万円 |

融資額×4/1000(住宅用家屋の軽減税率が適用されるときは1/1000) |

▼購入した土地にて建物を新築したとき

|

登記の種類 |

司法書士への報酬の目安 |

登録免許税 |

|

土地の所有権移転登記 |

3万円~8万円 |

土地:評価額×20/1000(令和5年3月31日までは15/1000) |

|

建物の表題登記 |

8万円~10万円 |

不要 |

|

建物の所有権保存登記 |

2万円~5万円 |

評価額×4/1000(令和4年3月31日までの間に新築したときは住宅用家屋の軽減税率が適用されるので評価額×1.5/1000) |

|

抵当権設定登記 |

3万円~7万円 |

融資額×4/1000 |

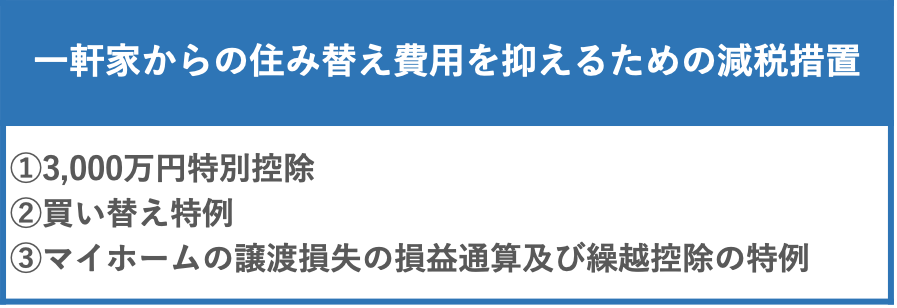

5.一軒家からの住み替え費用をおさえるための減税措置

一軒屋からの住み替え費用をおさえるために、減税措置を利用すると効果的です。

そこで5章では、一軒屋からの住み替え費用をおさえるための減税措置を、以下3つご紹介します。

※ここでご紹介する3つの減税措置は併用できませんのでご注意ください。

5-1.3,000万円特別控除

1つめは「3,000万円特別控除」です。

居住用財産(マイホーム)を売った場合には、所有期間の長短にかかわらず譲渡所得から3,000万円控除できます。これを、居住用財産を譲渡した場合の3,000万円の特別控除の特例といいます。

これを使えば、たとえば5,000万円で購入したマイホームを8,000万円で売却し(譲渡費用含む)、利益が3,000万円あったとしても、課税譲渡所得をゼロにできるため譲渡所得税を納める必要はなくなります。

特例の適用があるかないかで納める譲渡所得税の金額が異なるため、住んでいた土地を売却した場合は、適用要件に合致するか必ず確認しましょう。

|

▼特例を受けるための適用要件

|

特別控除を使って譲渡所得税がゼロになった場合も含め、この特例を使う場合には確定申告が必須となります。土地を売却した翌年の2月16日~3月15日に、必要書類(譲渡所得の内訳書など)を添えて申告を行いましょう。

5-2.買い替え特例

2つめは「買い替え特例」です。

これは、住んでいた家を売って、別の新しい家に買い換えた際に、その譲渡益(売却益)を将来に繰り延べることができる特例です。

たとえば1,000万円で購入したマイホームを5,000万円で売却し、7,000万円のマイホームに買い換えた場合、通常ならば4,000万円の譲渡益が課税対象となります。しかしこの特例を使えば、7,000万円で購入したマイホームを売却する時までその譲渡益に対する課税を繰り延べられます。

譲渡益が控除されたり非課税になったりするわけではなく、単に先送りできるだけなので、それほどメリットがない方が多いかもしれません。ただし、「出費がかさんだから税金を先送りしたい」「今年は所得を減らしておきたい」という場合には使える特例です。

以下の適用条件があるため、当てはまるかどうかを確認しておきましょう。

|

▼特例を受けるための適用要件

|

5-3.マイホームの譲渡損失の損益通算及び繰越控除の特例

3つめは「マイホームの譲渡損失の損益通算及び繰越控除の特例」です。

家を売却したときに、譲渡損失(家の購入金額よりも下回る価格でしか売れないこと)が出てしまった場合は、「マイホームの譲渡損失の損益通算及び繰越控除の特例」を受け、譲渡損失分をその年の所得から控除することができます。

例えば、2,000万円で購入したマイホームを1,000万円で売却した場合を考えてみましょう。

この場合、譲渡損失は1,000万円なので、その年の所得から1,000万円を控除できます。

もし譲渡損失の額が大きく、1年で控除しきれない場合は、残りの控除額は売却した翌年から3年間、繰越して控除が可能です。

6.一軒家から住み替える時に残債があっても利用できる住み替えローン

「うちは一軒屋に住宅ローン残債がたくさんあるから、新居のための住宅ローン審査が下りないかもしれない…」

こんな風にお悩みの方もいるのではないでしょうか?

実は残債が残っていたとしても利用できる「住み替えローン」というものがあります。

住み替えローンとは、新しく購入する不動産の住宅ローンに、現在の不動産の残りのローンを上乗せして借りることができるサービスのことです。

一軒屋から住み替える際、本来であれば、住宅ローンを完済して、抵当権を抹消させなければなりません。抵当権とは、住宅ローンの契約時に返済が困難になったときに家を担保として金融機関が設定する権利のことです。

一軒屋の売却額と自己資金の合計よりも残りの住宅ローンの金額が少ない場合は、売却を先に行えばローン残債を一括返済でき、抵当権抹消ができます。

しかし、一軒屋の売却額と自己資金の合計よりも住宅ローン残債が多い場合、抵当権が抹消できないため、住み替えが難しくなってしまいます。

そこで住み替えローンを利用することで、以前住んでいた不動産から抵当権が外れ、新しい不動産に抵当権が設定することができ、無事に住み替えを行うことができるのです。

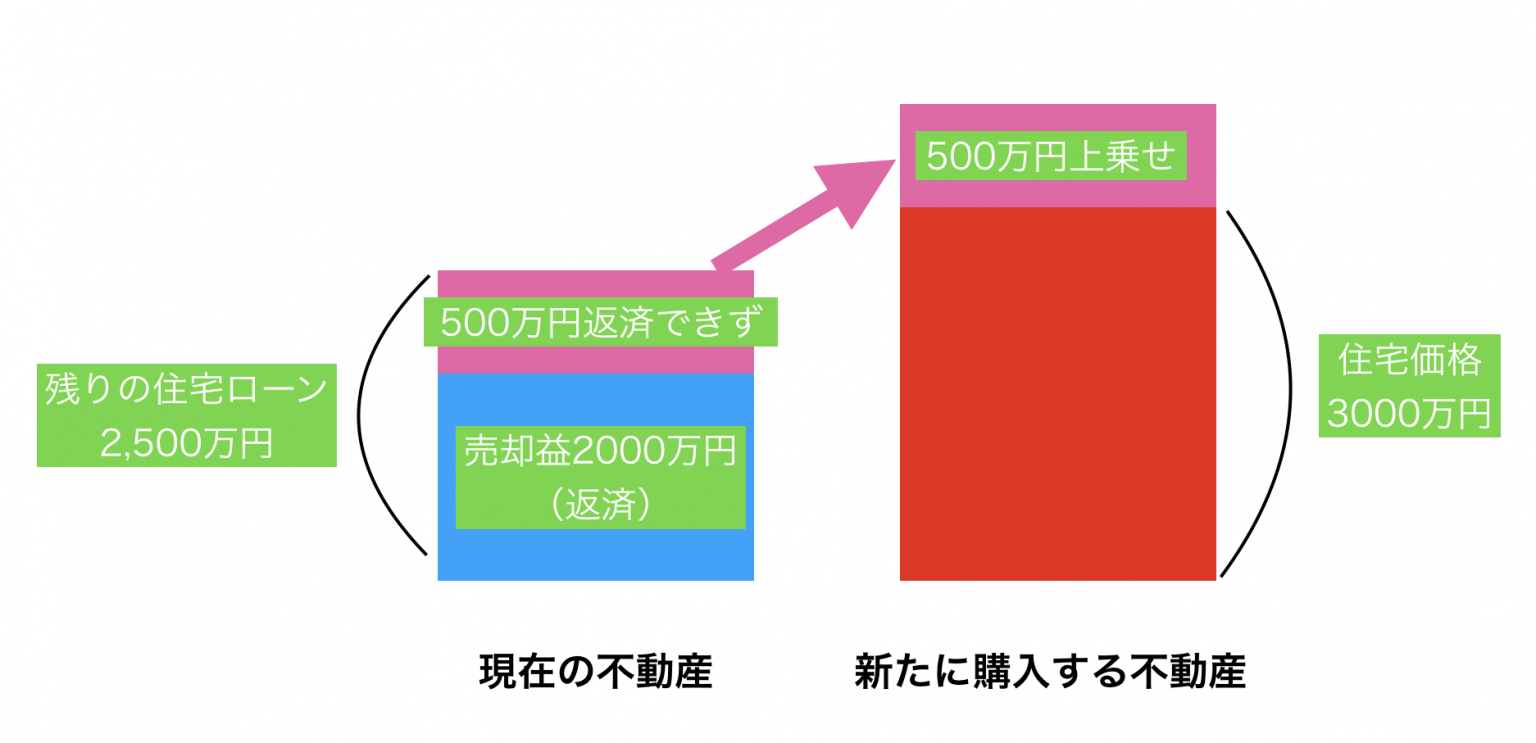

例えば、現在の不動産の住宅ローン残高2,500万円に対して売却益が2,000万円の場合、500万円のローンが残ることになります。

この場合、住み替えローンでは残りの住宅ローン500万円と新たに購入する不動産3,000万円分の資金をまとめて、あわせて3,500万円を借り入れることができます。

ただし住み替えローンは、2つのローンが合わさって返済額も多くなるため、金融機関の審査も当然ながら厳しくなります。大企業勤務や公務員といった、収入条件の良い人でないとなかなか通らないようです。

また、返済額が高くなるほど金融機関がローンを回収するのが難しくなって不利になることもあり、そもそも取り扱いがないということもあります。

さらに、住み替えローンを利用する場合には、売却の清算と購入を同日に行わなくてはならないため、スケジュールがタイトになるといったデメリットもあります。

住み替えローンは、上乗せされたローンを今後数十年支払い続けられることを前提に、買い替えの際に自己資金を多く出せないという人に向いていると言えるでしょう。

▼住み替えローンのメリット・デメリット

|

メリット |

|

|

デメリット |

|

7.一軒家から住み替えを行う際の新居選びのポイント

一軒屋から住み替えを行う際、できれば自身に合う住み心地の良い住み替え先を選びたいものです。

そこで、7章では、一軒屋からすみかを行う際の新居選びの以下2つのポイントを解説します。

7-1.若い世代は将来の住み替えの可能性も視野に入れた新居選びをする

1つめは「若い世代は将来の住み替えの可能性も視野に入れた新居選びをする」ことです。

若い世代の住み替えでは、ライフスタイルや好み、趣味などによって、新居探しの夢は夢が膨らむものです。

しかし、この世代は老後などに、

- 子どもが独り立ちして部屋を持て余している

- 家の手入れが大変に感じる

- 買い物や病院などに行きやすい場所に住みたい

- 駅前などの交通の便が良いところに住みたい

などの理由で、再度住み替えを行う可能性があるのです。

そのため、将来の売りやすさ(間取り、立地条件、デザインなど)も考慮に入れた新居選びをするようにしましょう。

7-2.ミドル世代やシニア世代は目的をしっかり叶える新居選びをする

2つめは「ミドル世代やシニア世代は目的をしっかり叶える新居選びをする」ことです。

この世代の住み替えは、家の管理維持を楽にしたい、利便性の高い土地に住みたいなど、住み替えの目的が比較的はっきりしています。そのため、住み替えの目的に沿った新居を選ぶを行うことが、住み替えの満足度を高めるポイントです。

快適なシニアライフを見据えて、「目的をしっかりと叶える新居選び」をしましょう。

8.まとめ

この記事では、一軒屋を住み替える方法やその費用、住み替えるポイントなどを解説しました

ここで改めて本記事の内容をおさらいしましょう。

◆一軒家から住み替える方法は2つある

|

◆【売り先行】一軒家から住み替える際の8ステップ

◆【買い先行】一軒家から住み替える際の8ステップ

◆一軒家から住み替える際に必要な費用

|

▼一軒屋売却の際に必要となる費用

▼新居購入の際に必要となる費用

|

◆一軒家からの住み替え費用をおさえるための減税措置

|

◆一軒家から住み替える際、住宅ローンが残っていても利用できるローン

|

◆一軒家から住み替えを行う際の新居選びのポイント

|

閉じる

閉じる