ローンが残っている状態での住み替えは、不安な点が多いものです。

なかには、「住み替えローンって何?利用してもいいものなの?」と悩んでいる方もいるのではないでしょうか。

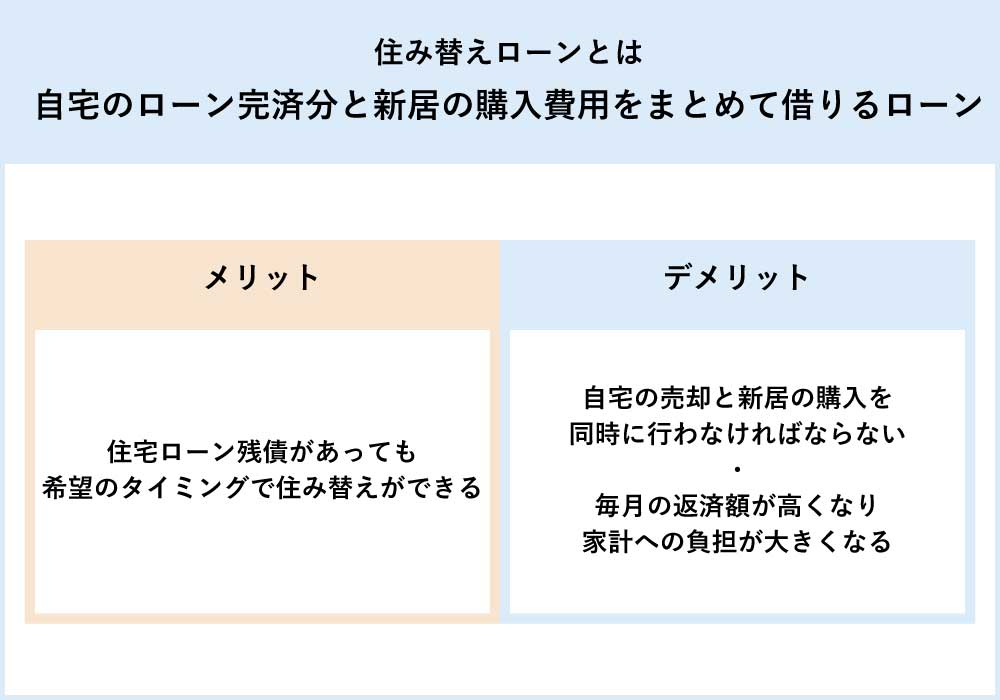

結論からいうと、住み替えローンとは「自宅のローン完済分と新居の購入費用をまとめて借りる」ローンです。

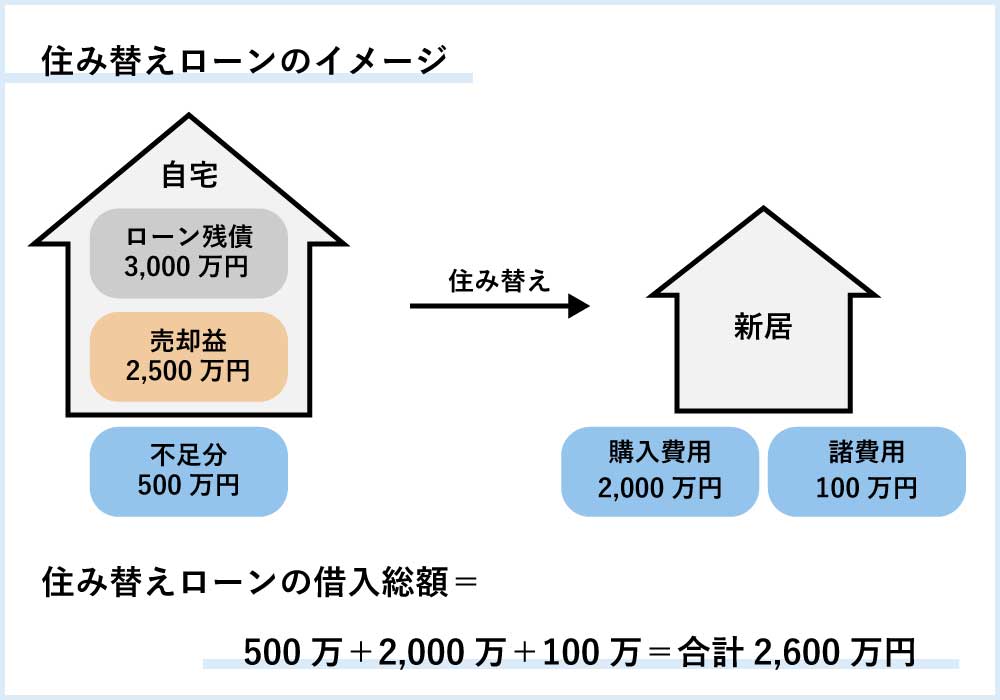

以下のように、ローン残債がある状態で住み替えをする場合に利用します。

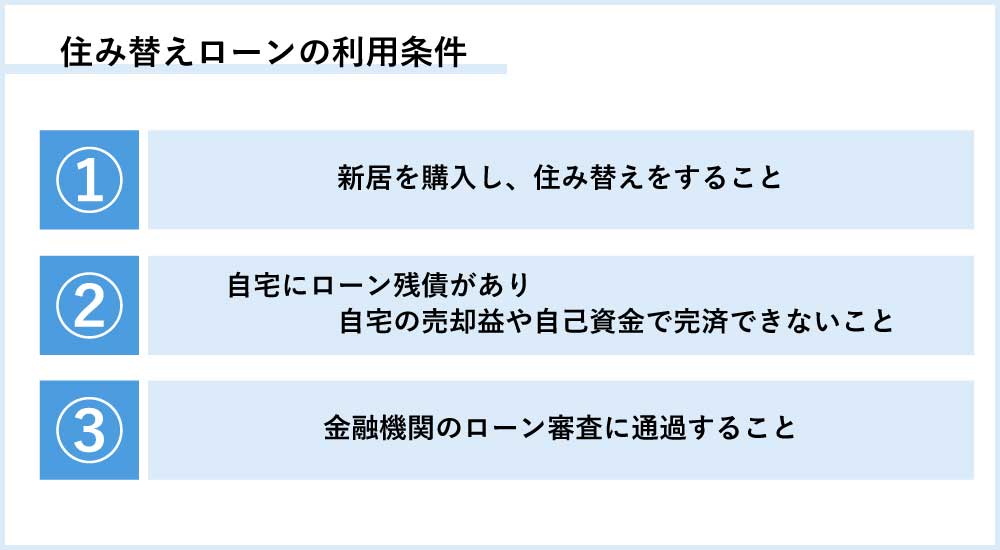

住み替えローンの利用には条件があり、以下のような人が利用できます。

なかでも、様々な事情でローンの返済に自己資金が使えない人は、住み替えローンの利用がおすすめです。

ただし、前述のように、住み替えローンにはデメリットも存在します。

住み替えローンについて、デメリットも含めて正しく理解してから利用しないと

|

などのトラブルになってしまうケースもあります。

そこでこの記事では、以下について解説します。

|

この記事を読むとわかること |

|

この記事を読めば、住み替えローンがあなたにぴったりの選択肢なのかどうか、判断することができますよ。

ぜひ、ご覧ください。

1. 住み替えローンとは|自宅のローンを完済する費用と新居の購入費用をまとめて借りるローンのこと

冒頭でもふれた通り、住み替えローンとは、現在の家のローンを完済するための費用と、新しい家の購入費用をまとめて借りられるローンのことです。

一部の金融機関では、買い替えローンと呼ばれることもあります。

住宅ローンの一種ですが、最初の自宅を購入するときに利用する住宅ローンとは、以下のような違いがあります。

|

住宅ローン |

住み替えローン |

|

|

借入額 |

新居の購入費用 |

自宅のローン残債 |

|

金利の目安(年利) |

0.3~1.5% |

2~4% |

|

金融機関による審査 |

|

審査内容は住宅ローンと同様だが、審査基準が厳しい傾向にある |

詳しくは「3. 住み替えローンを利用するメリット・デメリット」でも解説しますが、ローン残債がある状態でも住み替えができる便利なローンである反面、返済負担が高くなるため利用には注意が必要です。

|

住み替えローンを利用する理由にはどんなものがある? |

|

前提として、ローンが残っている物件は抵当権を抹消できず、売却ができません。 そのため、本来は物件の売却益でローンを完済し、抵当権を抹消してから物件の売却手続きに進むという流れになります。 売却益や自己資金を使ってもローンを完済できない場合は、物件を売却するために、住み替えローンなどを利用してローンを完済する必要があるのです。 |

2. 住み替えローンの3つの利用条件|利用対象は「住み替えたいけどローン残債が残っている人」

ローン残債がある人にとって頼れる住み替えローンですが、誰でもが利用できるわけではありません。

利用対象者は以下の条件に当てはまる、「住み替えを希望しているが、ローンが完済できない人」です。

|

条件① |

新居を購入し、住み替えをすること |

|

条件② |

自宅にローン残債があり、自宅の売却益や自己資金で完済できないこと |

|

条件③ |

金融機関のローン審査に通過すること |

この章では、上記の3つの条件について詳しく解説します。

2-1. 新居を購入し、住み替えをすること

住み替えローンは、住居を購入して住み替えることが目的のローンです。

そのため、

|

などのケースでは利用できません。

2-2. 自宅のローン残債があり、自宅の売却益や自己資金で完済できないこと

前述の通り、住み替えローンは、ローン残債がある人が「自宅のローンを完済する費用と新居の購入費用」をまとめて借りるローンです。

そのため、

|

という場合は、住み替えローンを利用する必要がありません。

新居の購入費用が不足している場合は、新たに住宅ローンを利用してください。

2-3. 金融機関のローン審査に通過すること

一般的な住宅ローンと同様、住み替えローンでも、金融機関による事前審査があります。

事前審査では、以下のような項目を中心にチェックされます。

|

金融機関の審査でチェックされる主な6項目 |

|

①自宅のローン残債 |

ただし、住み替えローンは住宅ローンよりも借入額が高額になるため、審査基準もより厳しくなる傾向にあります。

例えば、三井住友銀行の住宅ローンと住み替えローンでは、利用対象者に以下のような違いがあります。

|

WEB申込専用住宅ローン |

WEB申込専用住み替えローン |

|

|

借入れ時の年齢 |

満18歳以上満70歳の誕生日まで |

満18歳以上満70歳の誕生日まで |

|

完済時の年齢 |

満80歳の誕生日まで |

満80歳の誕生日まで |

|

信用情報 |

指定なし |

現在の住宅ローンが借入後4年以上経過しており、かつ直近1年間に返済遅延がない |

|

返済能力 |

指定なし |

前年度税込年収が500万円以上 |

|

団体信用保険への加入 |

銀行指定の団体信用生命保険に加入 |

銀行指定の団体信用生命保険に加入 |

|

保証会社 |

銀行指定の保証会社の保証を受ける |

銀行指定の保証会社の保証を受ける |

参考:WEB申込専用住宅ローン|三井住友銀行

参考:WEB申込専用住み替えローン|三井住友銀行

上記のように、住み替えローンは住宅ローンよりも審査が厳しいため、審査を通過できず住み替えローンが利用できないケースも珍しくありません。

3. 住み替えローンを利用するメリット・デメリット

前の章では、住み替えローンを利用できる人の条件について解説しました。

しかし、そもそも「自分は住み替えローンを利用したほうがいいの?」と悩んでいる人もいるでしょう。

住み替えローンのメリット・デメリットは以下の通りです。

|

メリット |

デメリット |

|

|

この章では、住み替えローンを利用するメリットとデメリットについて、詳しく解説します。

3-1. 住み替えローンを利用するメリット

まずは住み替えローンを利用するメリットを解説します。

メリット①住宅ローン残債があっても住み替えができる

住宅ローン残債があっても住み替えができることは、1つめのメリットです。

「1.住み替えローンとは|自宅のローンを完済する費用と新居の購入費用をまとめて借りるローン」でふれた通り、本来であれば、ローン残債がある場合は自宅を売却することができません。

売却益でローンが完済できない場合は、

- 自己資金を投入する

- 親族などから支援を受ける

などの方法でローンを完済する必要があり、資金が足りない場合は住み替え自体をあきらめなければならないケースもあります。

しかし、住み替えローンを利用すれば自宅の住宅ローンが残っている状態でも、住宅ローンを完済して住み替えが可能です。

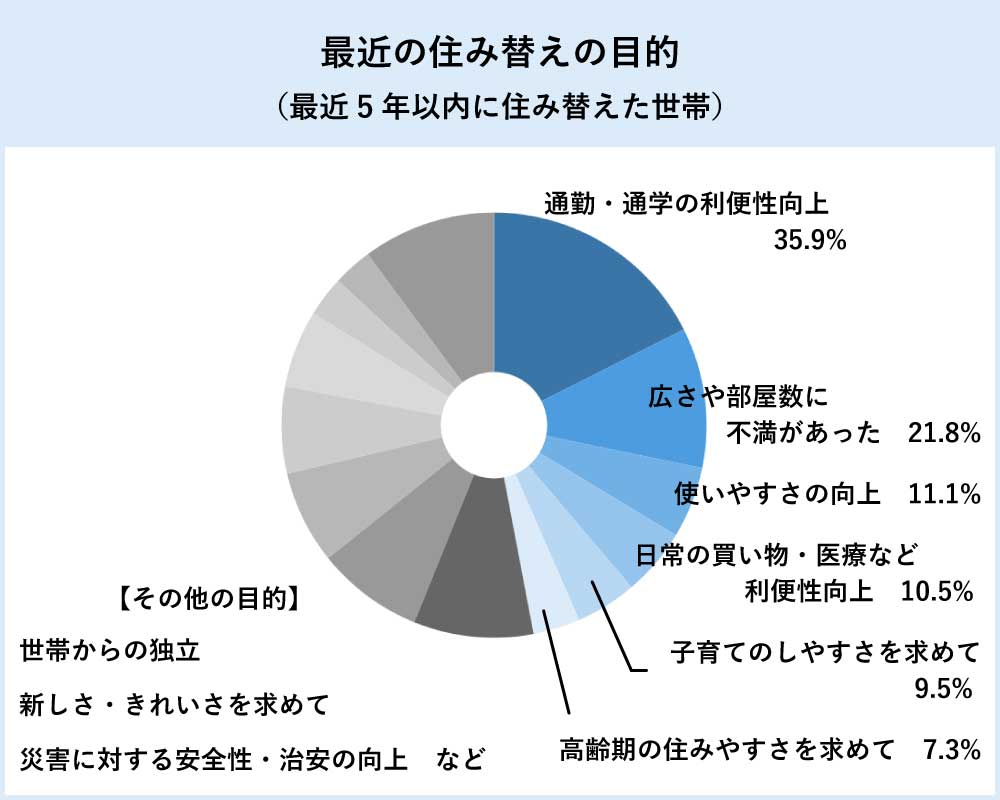

メリット②望んだタイミングで住み替えができる

ローン残債がある状態で住み替えができるということは、好きなタイミングで住み替えができるということがメリットになります。

以下は、国土交通省が発表した「最近の住み替えの目的(最近5年以内に住み替えた世帯)」を参考に作成したグラフです。

参考:住生活総合調査(平成30年)をもとに作成

この調査によると、住み替えの目的は

- 通勤・通学の利便性向上

- 広さや部屋数に不満があった

- 使いやすさの向上

- 日常の買い物・医療などの利便性向上

など、約半数がライフスタイルの変化に伴って発生した「自宅の不便・不満を解消したい」というものです。

ローンを自力で完済するのを待ってから住み替えると、

- 希望のタイミングで住み替えができない

- 理想的な物件が売約済みになってしまう

など、理想とする住み替えができないケースがあります。

住み替えローンを活用すれば、住み替えが必要になったタイミングで、住み替えをすることができるのです。

3-2. 住み替えローンを利用するデメリット

ここからは住み替えローンを利用するデメリットを解説します。

デメリット①自宅の売却と新居の購入を同時に行わなければならない

住み替えローンでは、自宅の売却と新居の購入を同時に行う必要があることがデメリットです。

その理由は、自宅のローンを完済して抵当権を抹消する手続きと、新居に抵当権を設定する手続きを同時に行わなければならないためです。

自宅の売却と新居の購入のタイミングがずれてしまうと

|

など、不本意な住み替えになるケースもあります。

デメリット②毎月の返済額が高くなり、家計への負担が大きくなる

一般的に、住み替えローンを利用すると、元の住宅ローンよりも毎月の返済額が高くなることがデメリットです。

「1. 住み替えローンとは|自宅のローンを完済する費用と新居の購入費用をまとめて借りるローン」で解説している通り、住み替えローンには下記のような特徴があるためです。

|

上記の理由で、住み替えローンでは、元の住宅ローンよりも毎月の負担額が高額になるケースがあります。

4. 住み替えローンの利用シミュレーション

住み替えローンの特徴やメリット・デメリットについて理解しても、実際にどのような返済計画になるのかわからないと、利用するのに不安がありますよね。

そこでこの章では、住み替えローンの返済プランをシミュレーションしました。

シミュレーションする設定は以下の通りです。

|

世帯年収 |

700万円 |

|

使える自己資金 |

200万円 |

|

ローン残高 |

1,800万円 |

|

住宅の売却予定額 |

1,500万円 |

|

購入予定の住宅価格 |

2,500万円 |

|

返済期間 |

35年 |

|

適用金利 |

2% |

こちらの設定をもとに、さっそくシミュレーションしていきましょう。

4-1. 借入総額シミュレーション

上記のようなケースの場合、借入れが必要な金額はいくらになるのでしょうか。

以下のようにシミュレーションしてみました。

|

計算 |

金額 |

|

|

ローン残債 |

- |

1,800万円 |

|

購入予定の住宅価格 |

- |

2,500万円 |

|

自宅の売却にかかる費用 |

売却額の5% |

75万円 |

|

新居の購入にかかる費用 |

購入額の5% |

125万円 |

|

使える資金 |

使える自己資金 |

1,700万円 |

|

必要な借入総額 |

2,800万円 |

上記の計算で、合計2,800万円の借入れが必要なことがわかりました。

4-1. 返済計画シュミレーション

それでは、2,800万円の住み替えローンを借りた場合、月々の返済額はどのようになるのでしょうか。

|

借入総額 |

2,800万円 |

|

返済期間 |

35年 |

|

適用金利 |

2% |

|

毎月の返済額 |

9.27万円 |

結果は、9.27万円となりました。

国土交通省の報告書によると、住宅ローンを利用している人の世帯年収に占める平均年間返済額は、以下の通りです。

|

世帯年収に占める平均年間返済額 |

世帯年収700万円の場合の年間返済額 |

|

|

中古マンション |

14.8% |

1,036,000円(86,333円/月) |

|

中古戸建住宅 |

15.9% |

1,113,000円(92,750円/月) |

|

分譲マンション |

17.4% |

1,218,000円(101,500円/月) |

|

分譲戸建住宅 |

18.6% |

1,302,000円(108,500円/月) |

|

注文住宅 |

17.9% |

1,253,000円(104,417円/月) |

このシミュレーションでは世帯年収が700万円なので、無理なく返済できるといえるでしょう。

5. 住み替えローンの利用がおすすめな人は「自宅のローン完済に自己資金を使えない人」

住み替えローンの実際の返済プランについて理解したところで、「結局、自分に住み替えローンは向いているのか?」と気になりますよね。

住み替えローンの利用がおすすめなのは、「自宅のローン完済に自己資金を使えない人」です。

「3-1.住み替えローンを利用するメリット」でも触れましたが、ローン残債がある場合の住み替えでは、一般的に

- 自宅の売却益

- 自己資金

- 親族などからの金銭的支援

などで、自宅のローンを完済します。

しかし、なかには

|

など、様々な事情で自己資金を使えないケースがあります。

このような人は、住み替えローンを活用すれば貯蓄を大幅に切り崩すことなく住み替えができるため、利用がおすすめであるといえるでしょう。

6. 住み替えローンを利用する流れ

住み替えローンに向いている人がわかったところで、実際に住み替えローンを利用するときの流れをイメージしていきましょう。

住み替えローンは、以下の流れで利用します。

|

① |

ローン残債をチェックする |

|

② |

不動産会社を探し、住み替えの相談をする |

|

③ |

住み替えローンを扱っている金融機関を探す |

|

④ |

新居探しを始める |

|

⑤ |

仮審査を受ける |

|

⑥ |

本審査を受ける/新居の購入手続き |

|

⑦ |

決済日/融資を受ける |

ここからは、それぞれの工程について詳しく解説していきます。

6-1. ローン残債をチェックする

まずは、自宅のローン残債をチェックしましょう。

繰り返しとなりますが、住み替えローンは「自宅のローンを完済する費用と新居の購入費用をまとめて借りる」ローンです。

そのため、まずは自宅のローンがいくら残っているのかを調べて、ローンを完済するために必要な金額を確かめましょう。

ローン残債の額は、ローンを利用している金融機関から年に一度郵送される「返済計画表」や「償還予定表」「ローン償還表」という書類に記載があります。

なお、金融機関のなかには、利用者からの問い合わせに応じて発行してくれたり、Webサイト上で閲覧できるようになっていたりすることもあります。

手元に書類がない場合は、ローンを利用している金融機関に問い合わせてみてください。

|

自己資金を使う場合は、使える金額も確認しよう |

|

|

住み替えローンで借りる「自宅のローンを完済する費用」とは、

のことです。 そのため、住み替えの準備時点でローンの返済に使える自己資金が何円ほどあるのか、についても確認しておきましょう。 |

6-2. 不動産会社を探し、住み替えの相談をする

自宅の現状がわかったら、不動産会社探しを始めましょう。

住み替えで失敗しないためには、専門家である不動産会社の意見を参考にすることが大切です。

とくに住み替えローンを利用する住み替えでは、

- 不動産売却に強く、できるだけ高く自宅を売却できる

- 自宅の売却日と新居の購入日の調整ができる

- 住み替えローンを扱っている銀行の紹介ができる

など、住み替えローンを利用した住み替えをサポートしてくれる不動産会社を探す必要があります。

不動産会社を探すときには、

|

などをチェックしましょう。

不動産会社の選び方については、「9.不動産会社を選ぶ2つのポイント」でも解説しています。

6-3. 住み替えローンを扱っている金融機関を探す

不動産会社を決めたら、住み替えローンを扱っている金融機関を探します。

住み替えローンは金融機関によって審査基準やサービス内容に違いがあるため、自分に適した住み替えローンを選びましょう。

住み替えローンを利用できる金融機関については、次章「7.【おすすめ】住み替えローンを利用できる主な金融機関」で解説しているので、ぜひチェックしてください。

|

不動産会社から紹介してもらう方法もある |

|

「8. 住み替えローンを賢く利用する3つのポイント」で詳しく解説しますが、住み替えに強い不動産会社では、住み替えローンを利用できる金融機関を紹介してもらえることがあります。 |

6-4. 新居探しを始める

金融機関探しと同時に、新居となる物件探しを始めます。

不動産会社に住み替えローンで利用できる予想金額を算出してもらい、新居探しの参考にしましょう。

ただし、購入に進むための申し込みは自宅の売買契約を締結してからとなるため、理想の新居が見つかっても必ず購入できるとは限りません。

新居候補の物件は、複数探しておくとよいでしょう。

6-5. 仮審査を受ける

購入希望の物件が決まったら、住み替えローンの仮審査(事前審査)を受けましょう。

仮審査では、金融機関によって利用者の返済能力や返済負担率が基準値を超えていないかなどがチェックされます。

なお仮審査では、結果が出るまでに、通常2〜3日かかります。

6-6. 本審査を受ける/新居の購入手続き

仮審査に通過したら、本審査を含む新居の購入手続きに入ります。

本審査では、信用保険会社によって一層厳しい審査が行われ、利用者の

- 信用情報

- 健康状態

などもチェックされます。

審査に必要な期間も長く、結果が出るまでに1〜3週間かかります。

6-7. 決済日/融資を受ける

新居購入の契約を締結し、無事に本審査を通過したら、決済日を待ちます。

決済日がきたら、

- 自宅の売却手続き

- 融資金の振込

- ローンの完済手続き

- 新居の購入手続き

を同日中に行います。

7. 【おすすめ】住み替えローンを利用できる主な金融機関

前章では、「住み替えローンは金融機関によって審査基準やサービス内容に違いがあるため、自分に適した住み替えローンを選びましょう。」ということを説明しました。

では、どうしたら自分に適した住み替えローンを選べるのでしょうか。

この章では、あなたが最適な住み替えローンを選べるように、住み替えローンを扱っている金融機関の特徴について解説します。

以下の表は、各金融機関の特徴をあらわした表です。

|

メガバンク |

地方銀行 |

労働金庫 |

|

|

おすすめの人 |

信頼できる銀行を利用したい人 |

審査に不安がある人 |

ろうきん会員におすすめ |

|

メリット |

サポートが充実している |

審査に通りやすい |

会員はお得に利用できる |

|

デメリット |

審査が厳しい傾向にある |

特定地域でしか利用できない |

非会員にメリットがない |

ここからは、それぞれの金融機関について詳しく説明していきます。

7-1. 【信頼できる銀行を利用したい人向け】メガバンク

メガバンクは知名度が高く倒産リスクも低いため、

|

という人におすすめです。

7-1-1. メリット:サポートが充実している

メガバンクの大きな特徴は手厚いサポート体制が用意されている点です。

住み替えローンの利用に慣れている人はほとんどいません。

- 住み替えローンを契約するうえで疑問点や不安がある

- 返済時に困ったことが起きた

- ローンの商品概要を読んでもよくわからない

上記のような困ったときに、相談できる相手がいると心強いですよね。

メガバンクは、支店の数が多いだけではなく、

- 対面

- メール

- 電話

- チャット

など、問い合わせ方法も充実しており、いつでも気になることを相談できるという安心感があります。

7-1-2. デメリット:審査が厳しい傾向にある

メガバンクは、ほかの金融機関に比べて審査基準が厳しい傾向にあります。

例えば、利用者に求められる前年度年収は以下の通りです。

|

メガバンク |

地方銀行 |

ろうきん |

|

|

前年度年収 |

500万円以上 |

400万円以上 |

150万円以上 |

参考:WEB申込専用住み替えローン|三井住友銀行

参考:住宅ローン(お住み替え)|横浜銀行

参考:借換・買替ローン|中央労働金庫

上記のように、メガバンクの住み替えローンは、申込みをするだけでもハードルが高いことがわかります。

さらに審査の結果によって金利や保証料の金額が変わるケースもあり、想定していたよりも悪い条件で住み替えローンを組むことになるケースも少なくありません。

7-2. 【審査に不安がある人向け】地方銀行

地方銀行は、地域密着型の銀行です。

主に個人や中小企業との取引が中心で、地域の経済を支えています。

利用者を増やすために柔軟なサービスをしている銀行も多く、

|

などの特殊なケースでも、対応してくれることがあります。

7-2-1. メリット: 審査に通りやすい

地方銀行は、メガバンクと比べ狭い営業エリア内で顧客を獲得しなければならないため、審査のハードルが低い傾向にあります。

また分割融資や、夫婦での連帯債務などに対応しているケースもあります。

そのため、

|

など、メガバンクの審査に通りにくい立場の人でも、利用しやすいといえるでしょう。

7-2-2. デメリット:特定地域でしか利用できない

原則として、地方銀行では営業エリア内の物件を購入する場合にしか利用できません。

例えば、

|

横浜銀行(神奈川) |

池田泉州銀行(大阪) |

|

原則として神奈川県全域および東京都の一部 |

池田泉州銀行本支店の営業地域内 |

参考:住宅ローン(お住み替え)|横浜銀行

参考:住み替えローン|池田泉州銀行

上記のように、利用可能なエリアが定められています。

つまり、東京都内の新居を購入するために、大阪や北海道の地方銀行の住み替えローンを利用することはできないということです。

7-3. 【ろうきん会員におすすめ】ろうきん(労働金庫)

ろうきんとは「労働金庫」の略で、メガバンクや地方銀行と同じように預金や融資を行う金融機関のひとつです。

営利目的で運営される銀行に対して、会員が「お互いに助け合うためにつくった協同組織」であり、労働者の経済的地位工場のために運営されています。

7-3-1. メリット: 会員はお得に利用できる

ろうきんは、会員が助け合うために作られた金融機関です。

|

ろうきんの会員とは |

|

参考:労働金庫|厚生労働省

ろうきんの住み替えローンには、会員限定の

- 優遇金利

- 事務手数料の割引

- 保証料の特別プラン

などが用意されており、ろうきん会員はお得に住み替えローンを利用することが可能です。

例えば、中央ろうきんの住み替えローンでは、会員とその他で以下のような違いがあります。

|

団体会員 |

生協会員 |

非会員 |

|

|

適用金利(年) |

0.625~1.250% |

0.725~1.450% |

0.725~1.450% |

|

不動産担保取扱手数料(消費税込) |

11,000円 |

11,000円 |

33,000円 |

|

保証料(100万円あたり/35年) |

11,845円~ |

14,806円~ |

17,767円~ |

7-3-2. デメリット:非会員にメリットがない

ろうきんの住み替えローンは、会員以外も利用することができます。

しかし、会員限定の優遇は受けることができず、メリットは少ないといえるでしょう。

8. 住み替えローンを賢く利用する3つのポイント

住み替えローンのメリット・デメリットや使い方についてご理解いただけたでしょうか。

ここからは、住み替えローンを実際に利用するときに賢く使うために、以下の3つのポイントを解説します。

|

① |

審査に不安がある場合は、不動産会社に金融機関を紹介してもらう |

|

② |

自宅が売却できるか不安がある場合は「買い替え特約」をつける |

|

③ |

不動産売却に強い不動産会社を選び、自宅をより高く売却する |

それでは、それぞれのポイントについてひとつずつ解説していきます。

8-1. 審査に不安がある場合は、不動産会社に金融機関を紹介してもらう

「6-3. 住み替えローンを扱っている金融機関を探す」でもふれたように、審査に不安がある場合は、利用する不動産会社に金融機関を紹介してもらう方法があります。

住み替えローンの審査は家が売れていない状態、つまり売却益が確定していない状態で審査を行うため、ローン残債が多いと審査に影響が出るケースがあるのです。

不動産会社と信頼関係が築けている金融期間を紹介してもらうことで

|

というメリットがあります。

不動産会社としても、ローン審査に通過しないと住み替えが進められないため、可能な限りローン審査に通過できるよう協力してくれます。

また場合によっては、ネット銀行など「7. 【おすすめ】住み替えローンを利用できる主な金融機関」で紹介した以外の金融機関を紹介してもらえる可能性もあります。

希望する金融機関がある場合は、積極的に相談するのが良いでしょう。

8-2. 自宅が売却できるか不安がある場合は「買い替え特約」をつける

買い替え特約(住み替え特約)とは、新居を購入するときに、「自宅が期限までに売れなければ、新居の購入契約を白紙に戻す」という条件を付ける特約です。

「3-2. 住み替えローンを利用するデメリット」でもふれたように、本来住み替えローンでは、自宅の売却と新居の購入を同日中に行わなければなりません。

しかし、物件は必ずしもスムーズに売れるものではありません。万が一、決済日までに売却できない場合には、以下の方法で対処する必要があります。

|

上記の方法は、いずれも自宅の売却日と新居の購入日を無理にあわせるために、損をする方法です。

しかし、買い替え特約を付けておけば、万が一自宅がスムーズに売却できなかった場合に無条件で購入契約を白紙に戻すことができ、安心です。

|

【注意】 |

|

買い替え特約は、必ずつけられるとは限りません。 新居の売主にとっては、売約が突然無くなるかもしれない不利な契約となるため、断られることがあります。 なお、

などの方法で買い替え特約がつけやすくなるケースがありますが、特約をつけられるケース自体が珍しいため、期待しすぎないようにしましょう。 |

8-3. 不動産売却に強い不動産会社を選び、自宅をより高く売却する

住み替えを賢く進めるためには、不動産売却に強い不動産会社を選ぶことが大切です。

その理由は、不動産売却に強い不動産会社は自宅をより高く売却し、住み替えローンの借入総額を減らすことができるためです。

|

自宅をより高く売却し、住み替えローンの借入総額を減らすメリット |

|

少しでもお得に住み替えを成功させるためにも、住み替えの際には不動産売却に強い不動産会社を選びましょう。

9. 不動産会社を選ぶ2つのポイント

前述の通り、住み替えを成功させるためには、不動産会社選びが大切です。

住み替えローンを利用した住み替えをするときに相談する不動産会社は、以下のポイントをチェックして選びましょう。

|

① |

不動産売却に強い地域密着型の不動産会社か |

|

② |

住み替えに慣れている不動産会社か |

ここからは、それぞれのチェックポイントについて解説します。

9-1. 不動産売却に強い地域密着型の不動産会社か

住み替えの相談をする不動産会社は、地元の不動産売却に強い地域密着型の不動産会社を選びましょう。

不動産会社には、以下のような様々な特色があります。

- 投資用物件の売買に強い

- 賃貸物件に強い

- 土地の売買に強い

- 物件の売買に強い など

上記のなかでも、自宅の売却をスムーズに進めるためには、地域密着型の不動産会社を選ぶのがおすすめです。

地域密着型の不動産会社は、そのエリアの特徴を熟知しているため

|

などに詳しく、購入希望者に対して物件をよりよい条件で強く売り込むことができます。

|

仙台・宮城で住み替えを検討している人はホームセレクトがおすすめ |

|

仙台・宮城エリアで不動産売却に強い不動産会社をお探しの方は、弊社ホームセレクトにご相談ください。 弊社は、お客様満足度96%の不動産会社です。 〇40社以上の不動産会社への査定依頼で実現する高い売却力 など、弊社には安心して住み替えできるサービスが充実しています。 ぜひご検討ください。 |

9-2. 住み替えに慣れている不動産会社か

不動産の売却と同様、住み替えに慣れている不動産会社を選ぶことも大切です。

住み替えには、

|

など、住み替えならではの工程もあります。

物件の売買だけでなく、住み替えを担当した経験も多い不動産会社を選ぶことで、一層安心して住み替えを決行することができます。

10. まとめ

住み替えローンとは、

|

自宅のローン完済に自己資金を使えない人におすすめの、自宅のローンを完済するための費用と新居の購入費用をまとめて借りられるローンのことです。 |

〇一般的な住宅ローンとは以下のような違いがあります。

|

住宅ローン |

住み替えローン |

|

|

借入額 |

新居の購入費用 |

自宅のローン残債 |

|

金利の目安(年利) |

0.3~1.5% |

2~4% |

|

金融機関による審査 |

|

審査内容は住宅ローンと同様だが、審査基準が厳しい傾向にある |

〇住み替えローンが利用できるのは、以下の条件を満たした「住み替えを希望しているが、ローンが完済できない人」です。

|

条件① |

新居を購入し、住み替えをすること |

|

条件② |

自宅にローン残債があり、自宅の売却益や自己資金で完済できないこと |

|

条件③ |

金融機関のローン審査に通過すること |

〇住み替えローンには、以下のようなメリット・デメリットがあります。

|

メリット |

デメリット |

|

|

〇住み替えローンは、以下の流れで利用します。

|

① |

ローン残債をチェックする |

|

② |

不動産会社を探し、住み替えの相談をする |

|

③ |

住み替えローンを扱っている金融機関を探す |

|

④ |

新居探しを始める |

|

⑤ |

仮審査を受ける |

|

⑥ |

本審査を受ける/新居の購入手続き |

|

⑦ |

決済日/融資を受ける |

〇住み替えローンを利用した住み替えを相談する不動産会社は、以下のポイントをチェックして選びましょう。

|

① |

不動産売却に強い地域密着型の不動産会社か |

|

② |

住み替えに慣れている不動産会社か |

〇仙台・宮城エリアで不動産売却に強い不動産会社をお探しの方は、ぜひ弊社ホームセレクトにご相談ください。

閉じる

閉じる