「住宅ローンが払えなくなる原因ってどのようなものがあるの?」

「住宅ローンが払えないとどうなるの?」

「住宅ローンが払えなくなったらどうすればいいの?」

と、あなたは今、住宅ローンが払えない時のことを考えて不安になっていませんか?

住宅ローンを組んだ時には想定もしていなかった出来事に遭遇し、支払いが苦しくなったり滞納したりすることは誰にでもあり得ることです。

実際には、

- 収入の減少

- 支出の増加

- 離婚

のような理由で多くの人が住宅ローンの支払いが苦しくなってしまいます。

住宅ローンが払えなくなると、最終的には競売にかけられ立ち退きを迫られることになり、自己破産をせざるを得ない状況になることもあるので、そうならないように備えておかなくてはなりません。

とはいえ、実際には住宅ローンを支払えない人の割合は多くはなく、また、立ち退きを迫られるまでには時間があるので、まずは正しい情報を知ることが大切です。

さらに、住宅ローンが払えなくなったとしても金融機関への相談や売却といった対策がいくつかあり、早めに対策をすれば解決の可能性は高まります。

そこで、本記事では、

- 住宅ローンが払えなくなる原因として考えられること

- 住宅ローンを払えない割合はどれくらい?

- 住宅ローンが払えないと何が起こるのか?

- 住宅ローンが払えなくなった場合の7つの対策

など、「住宅ローンが払えなくなるかもしれない」と不安に感じている人の悩み全てを解消する内容を用意しました。

本記事を読めば、住宅ローンを払えなくなる原因や住宅ローンが払えないと起こることを具体的に知ることができ、さらに、住宅ローンが払えなくなった時にどのような行動を取るべきかの判断もできるようになるでしょう。

目次

1.住宅ローンが払えなくなる原因として考えられる3つのこと

住宅ローンを組む時には、金融機関の審査が必須であることから、ある程度完済できることを確信した上で契約している人が多いはずです。

ただ、想定外の出来事が起こることで住宅ローンが払えなくなってしまうことは、決して珍しくはありません。

そのため、まずは「どのような出来事によって住宅ローンが払えなくなってしまうのか?」について3つの主な原因を確認していきましょう。

- 収入の減少や収入が上昇し続けるとの思い込み

- 教育費や介護費といった想定外の支出の増加

- 離婚

1-1.収入の減少や収入が上昇し続けるとの思い込み

住宅ローンが払えなくなる原因として1番多いのは「収入の減少」です。

うつ病などの病気や不況が原因の退職で世帯全体の収入が減少して、支払えなくなるパターンが非常に多いです。

「自分は関係ない」と思っている人も多いかもしれませんが、総務省統計局「労働力調査(基本集計) 2020年(令和2年)5月分結果」によると2020年5月の完全失業者数は198万人で、すでに4ヶ月連続で増加しており、前年同月に比べても33万人増加しています。

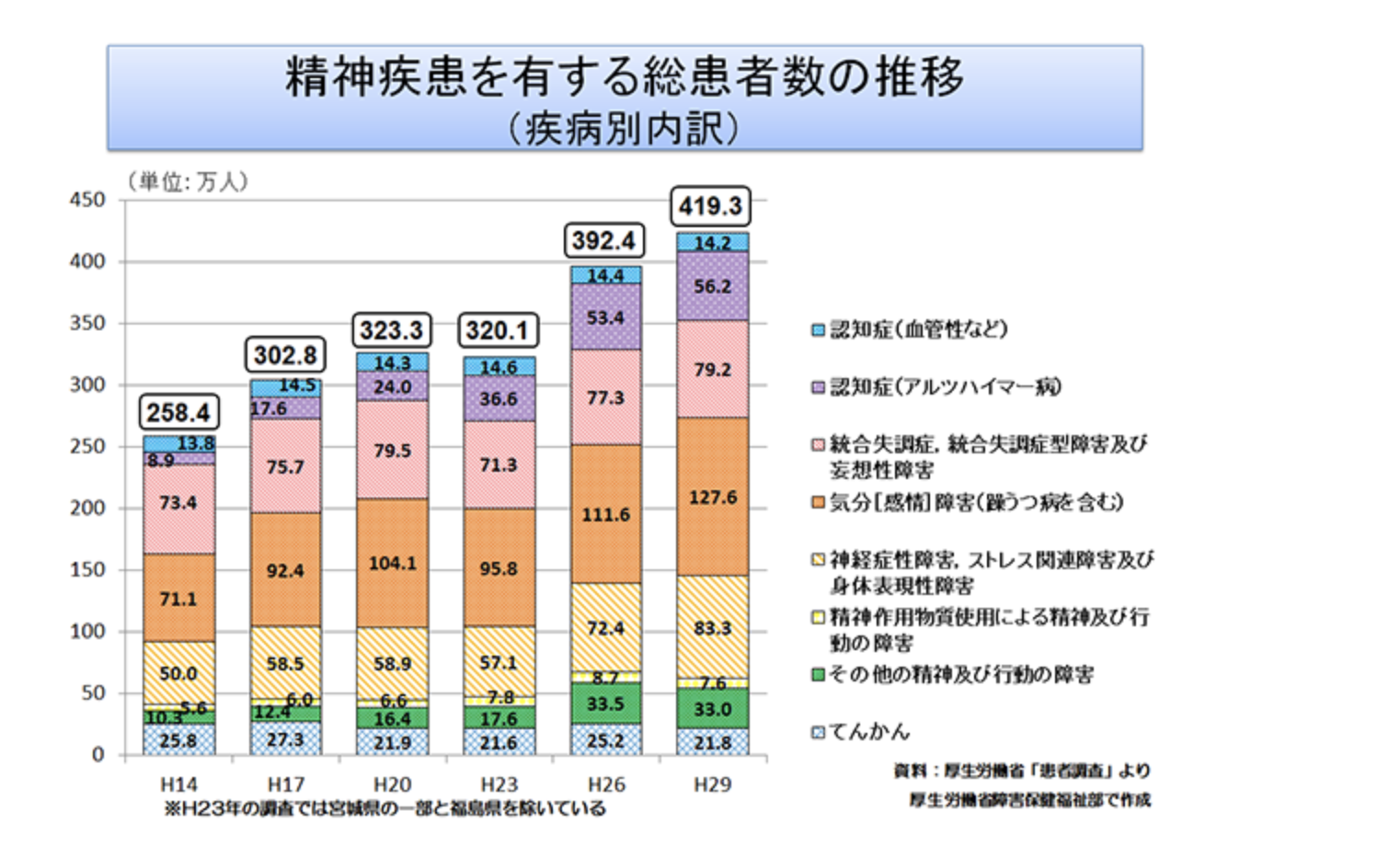

また、うつ病を含む精神疾患を患い通院している人の件数も下記の通り年々増えており、会社の都合や病気で職を失うことは他人事とは言い切れない数値になってきているのです。

さらに、収入の減少だけでなく、収入の見込み違いによって住宅ローン返済が苦しくなることもあります。

住宅ローンを組む時には、契約者の収入が上がることを想定した上でローン金額が設定されることが多いです。

しかし、国税庁の「民間給与実態統計調査」によると、日本の平均給与はずっと横ばい傾向であるという結果が出ています。

|

年度 |

19 |

20 |

21 |

22 |

23 |

24 |

25 |

26 |

27 |

28 |

29 |

30 |

|

平均年収 |

437 |

430 |

206 |

412 |

409 |

408 |

414 |

415 |

420 |

422 |

432 |

441 |

また、現在の日本では、終身雇用が崩壊しかけていることもあり、年齢を重ねたからと言って必ず給与が上がることも期待できません。

そのため、これまでの時代に習って給与が上昇することを想定して住宅ローンを組んだ人が、給与が上昇せずに住宅ローンを払えなくなるという事例が後を立たないのです。

今の時代に住宅ローンを組むのであれば、病気やリストラになった時の想定、収入が上がらなかった時の想定などあらゆることを考えた上で、無理のない住宅ローン返済額を考えるべきと言えるでしょう。

<よくある具体的事例>

|

Aさん(40歳):妻と2人の子供あり 不動産購入時には、500万円前後の収入があったため、「月々の支払いは少し大変だけど、今後給与も上がるし問題ないだろう」と考えていたAさん。 |

1-2.教育費や介護費といった想定外の支出の増加

住宅ローンが払えなくなる原因としては「支出の増加」も挙げられます。

特に、

- 教育

- 介護

にかかる費用が想定を超えた金額まで上昇していき、生活が立ちいかなくなってしまう事例が多いです。

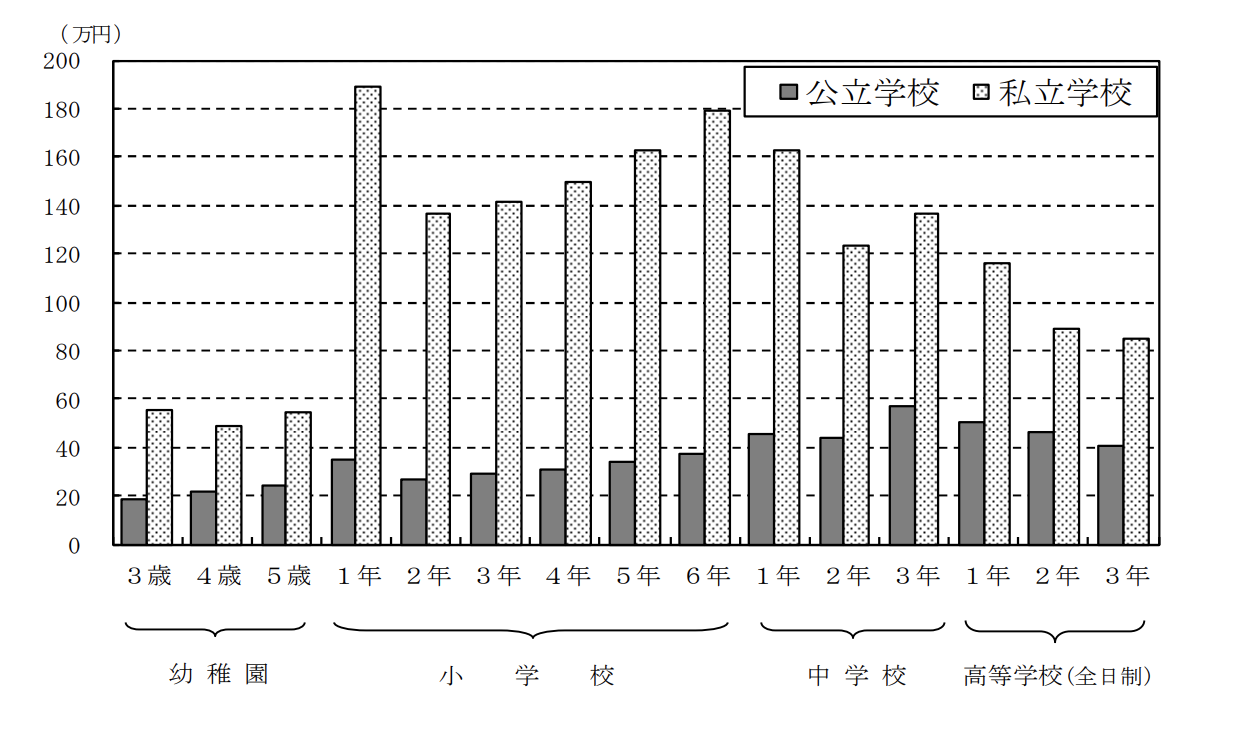

例えば、子供を公立と私立どちらに通わせるかだけでも下記の通り大きな差がありますが、ローンを組む時にはそこまで考えていない人も多いでしょう。

また、親の介護によって思わぬ出費が増えてしまったという人も多いです。公益財団法人「生活保険文化センター」によると、介護に関する月々の費用は約8万円になるとのことです。

人によっては子供の教育費の負担と介護の負担が一気にのしかかってきて、住宅ローンが払えなくなってしまったという人もいます。

無理のない住宅ローン返済額を考えることと、今後の出費を見通して賢く貯金をするなどの対策をしておくことが大切です。

<よくある具体的事例>

|

Bさん(40歳):妻と2人の子供あり 不動産購入時には1000万円の収入があったために、多少住宅ローンの支払いが大きくてもなんとかなるだろうと考えていた。 |

1-3.離婚

離婚によって、住宅ローンが払えなくなるといったこともあります。

「妻が家を出ていったために住宅ローンを1人では払えなくなった」

「離婚した夫が名義人の住居に住んでいるが住宅ローンを滞納している」

などパターンは色々ありますが、離婚をきっかけとした住宅ローン滞納は多いです。

自分には関係ないことと考える人も多いですが、厚生労働省の人口動態統計によると平成30年の離婚件数は20万8333件と出ています。3組中1組の夫婦が離婚しているという統計もあるため、他人事と安易に考えないほうがいいでしょう。

離婚することを想定して住宅ローンを組む人はいないでしょうが、共有名義にしない、どちらの財産か話し合っておくといった事前に問題を大きくしないような対策をしておくことが大切です。

<よくある具体的事例>

|

Cさん(40歳):妻あり子供1人 不動産購入時には、夫婦2人で1000万円を超える収入があったので1人毎月10万円ずつ出すと決めて住宅ローンを支払っていた。しかし、妻との性格の不一致によって喧嘩が絶えなくなり離婚をすることに決まった。 |

2.住宅ローンが払えない人の割合は1.5%程度?統計に現れない人多数

中小企業庁の「信用保証協会別の代位弁済の状況」によると、平成29年4月~平成30年3月の1年間の代位弁済の件数は35,984件です。

代位弁済とは、住宅ローン滞納6ヶ月程度で保証会社が住宅ローンを債務者の代わりに払うことを指します。

つまり、住宅ローンを6ヶ月程度滞納しているケースが、約3万5千件も存在しているということです。割合としては1.5%ほどなので、大きい数字ではないとも言えます。

ただ、実際に、滞納期間が浅い人などの正確な統計はないため、2ヶ月程度滞納している人や住宅ローンのやりくりに苦しんでいる人を合わせれば割合はもっと高くなるでしょう。

これらのことからも、「自分は住宅ローン滞納とは無縁だ」と油断するのではなく、「誰でも起こり得ること」として事前に対策を考えておくことが大切ということが分かります。

3.住宅ローンが払えないとどうなる?滞納期間ごとに起こること

「住宅ローンが払えないとどのようなことが起こってしまうのか?」と不安に感じている人も多くいるでしょう。そこで、一般的な『滞納期間ごとに起こること』について、下記表にまとめました。

|

住宅ローンの滞納期間 |

出来事 |

|

2ヶ月 |

住宅ローンの返済を促す、催告書・督促状が届く |

|

3ヶ月 |

ブラックリストに掲載 |

|

3ヶ月から6ヶ月 |

期間の利益の喪失により、一括返済を求められる |

|

6ヶ月以降 |

代位弁済通知書が届き、保証会社が代わりに返済を行う。 |

|

10ヶ月以降 |

競売入札開始 |

|

1年以降 |

競売の手続きが完了した後、立ち退きを迫られる |

金融機関によって厳密なスケジュールは異なりますが、上記のような流れで最終的には競売まで進んでいくことになります。それぞれの滞納期間に起こることについて、少し詳しく解説していきます。

|

①【滞納期間2ヶ月】催告書・督促状が届く ②【滞納期間3ヶ月】ブラックリストへの掲載 ③【滞納期間3ヶ月から6ヶ月】期間の利益の喪失 ④【滞納期間6ヶ月以降】代位弁済通知書が届き、競売へ ⑤【滞納期間10ヶ月以降】競争入札開始 ⑥【滞納期間1年以降】立ち退きを迫られる |

1ヶ月や2ヶ月の滞納では督促状などが届くだけで大きな問題には発展しませんが、滞納期間が進むにつれて、ブラックリストへの掲載や、一括返済の要求、最終的には強制執行と、どんどん状況が悪くなっていきます。

そのため、「住宅ローンが払えないかもしれない」と予測が立った段階で、なるべく早く、対策を講じることが大切です。

次章からは、住宅ローンが払えなくなった場合の滞納期間ごとの対策について解説していきます。

4.住宅ローンが払えなくなった場合の滞納期間ごとの7つの対策

「住宅ローンが払えない!」という状況に陥入れば、パニック状態になり、冷静な判断ができなくなる人も多いでしょう。

しかし、滞納期間にあわせた最善策を取ることで、社会的、金銭的ダメージを最小限に抑えることができます。

「住宅ローンが払えなくなったら競売を待つしかない」「できることは何もない」などと諦めてしまう前に、落ちついて下記のような対策を取ることが大切です。

|

滞納期間 |

対策 |

|

滞納1ヶ月から2ヶ月まで |

・金融機関への相談 |

|

滞納3ヶ月から6ヶ月 |

・任意売却 |

|

滞納6ヶ月以上 |

・競売 |

住宅ローンが払えなくなった場合の対策について、詳しく解説していきます。

4-1.【滞納1ヶ月から2ヶ月まで】金融機関への相談や一般売却で解決

滞納1ヶ月から2ヶ月までの比較的問題が深刻化していない状況では、金融機関への相談や一般売却を行うことで、住宅ローンの悩みから解放される可能性が高いです。

①金融機関への相談

なるべく滞納が発生する前の段階で、金融機関へ相談することをおすすめします。

金融機関へ相談すれば、現在の経済状況を鑑みた上で、住宅ローンの減額や「リスケジュール」に対応してもらえる可能性があります。

リスケジュールとは、住宅ローンの返済額を一時的に減額してもらえるもので、「1年程度は金利のみを返済する」という形に落ち着くことが一般的です。

また、住宅ローンの返済期間が短いために月々の返済額に苦しんでいるのであれば、返済期間を延長して月々の返済額を減らすリスケジュールも可能です。

②借り換え

住宅ローンの返済が苦しくなってきたら、早い段階で現在の住宅ローンを他の住宅ローンに乗り換える「借り換え」を検討するのもひとつの解決策です。

現在よりも低い金利の住宅ローンに「借り換え」を行えば、住宅ローンの総額を減らせる可能性があります。

金利が高い時代に住宅ローンを組んでしまった人は、現在は低金利時代なので借り換えで住宅ローン返済が楽になるかもしれません。金利差があればあるほど、借り換えのメリットは大きいです。

もちろん、金利差が0.2%や0.3%しかなくても借り換えによって、住宅ローンの総額が減ってメリットを得られるパターンも多いです。

ただ、借り換えには、事務手数料や印紙税などの諸費用として、30万円から80万円かかるために、諸経費も考えた上でメリットがあるのかどうかを慎重に判断するようにしましょう。

借り換えを行う場合には、まずは、借り換えをしたい住宅ローンを扱っている金融機関へ相談してみてくださいね。

③個人再生手続き

もし、あらゆる借金が蓄積して首が回らなくなり、住宅ローン返済ができなくなっているのであれば、個人再生手続きを利用するのもひとつの解決策です。

個人再生とは、住宅ローンなど一部のものを除いた全ての借金を5分の1程度に減額してもらい、原則3年程度で分割返済をしていく手続きのことです。全ての借金が免除になる訳ではなく、減額して支払っていく手続きであることに注意しましょう。

個人再生手続には、「住宅ローン特則」と呼ばれるものが設けられていて、住宅ローンを支払うことを前提に、住居に住みながら返済を続けていくことが可能です。

自己破産をした場合には、全ての債務は免除になりますが住居も取り上げられてしまうので、住居に住みながら生活を立て直していきたいという人には、個人再生手続が向いていると言えるでしょう。

④一般売却

不動産を手放してもいいという人は、「一般売却」を検討してみましょう。

実際に、不動産の売却に踏み切るのであれば、なるべく早い段階で判断をした方がメリットが大きいです。

なぜなら、住宅ローン滞納期間が進めば進むほど、残された売却手段が「任意売却」「競売」だけになっていき、状況が不利になっていくからです。

一般売却は、任意売却や競売と比べると高値で不動産を売却でき、また、任意売却のように債権者の同意が必要なく、自分の意思で不動産売却を進めることが可能です。

そのため、売却するのであれば、なるべく早い段階で「一般売却」を進めていきましょう。

ただし、一般売却はあくまで、売却益と貯金などで住宅ローンを一括返済できる人向けの方法なので、資金的に苦しい人は次項で紹介する「任意売却」を利用することになります。

<一般売却の特徴・メリット・デメリット・ポイント>

|

特徴 |

通常の不動産売却のこと |

|

メリット |

・任意売却や競売と比べて高値がつく可能性が高い |

|

デメリット |

特になし |

|

成功させるポイント |

・複数の不動産会社に見積もりを出す |

当社では、中古住宅の高値売却を実現する「あんしん価値アップ」という無料サービスがあります。不動産の価格査定を行いたい方はお得な当該サービスをぜひ利用してみてくださいね。

一般売却の前提条件や流れについて詳しく知りたい場合には、下記の記事も参考にしてみてください。

| 参考記事 |

| 住宅ローンが残っていても不動産は売却できる!売却方法や流れを解説 |

4-2.【滞納3ヶ月から6ヶ月】競売手続に入る前に任意売却を行う

住宅ローン滞納期間が3ヶ月から6ヶ月経過し、金融機関から一括返済を要求される頃には、解決策は限られてきてしまいます。

理論上は一般売却などもまだ可能ですが、ほとんどの人はすでに資金がショートしていて、任意売却か競売しか選択肢がなくなっていることでしょう。

まだ滞納3ヶ月から6ヶ月の段階であれば「できることは何もない」と諦めて競売を待つのではなく、競売より有利な条件で売却ができる任意売却を進めることをおすすめします。

①任意売却

任意売却とは、「住宅ローンを3ヶ月から6ヶ月滞納している人」、もしくは、「不動産の売却益と貯金などを合わせても残りの住宅ローンを一括返済できない人」が、債権者の同意を得た上で不動産を売却することです。

任意売却は、競売と比べると高い価格で売却できるだけでなく、残りの住宅ローンを分割で返済できる、引っ越し代金を確保できるといったメリットがあります。

競売が始まると、競売開始決定通知が届いて、裁判所の執行官による自宅の調査、競売入札の開始、と手続きが進んでいきますが、競売入札2日前までが任意売却完了のリミットとなります。

そのため、競売開始決定通知が届く前のなるべく早い段階で不動産会社に相談し、任意売却の手続きを進めるようにしてくださいね。

<任意売却の特徴・メリット・デメリット・ポイント>

|

特徴 |

債権者の回収金額を少しでも増やすために認められた売却方法 |

|

メリット |

・競売より高値で売れる可能性が高い |

|

デメリット |

・一般売却よりは安い金額に落ち着くことが多い |

|

成功させるポイント |

・なるべく早く任意売却の準備を整える |

任意売却の流れやポイントについて詳しく解説している下記の記事も参考にしてみてください。

| 参考記事 |

| 任意売却とは?一般売却との違いや手続きの流れを分かりやすく紹介 |

4-3.【滞納6ヶ月以降】競売開始、自己破産へ

競売入札が開始されると任意売却もできなくなり、競売を待つ以外にできることはなくなってしまいます。

競売終了後に備えて、引越しの準備や自己破産についての検討をする時期です。

①競売

債務者の代わりに住宅ローンを一括返済した保証会社が裁判所に申し立てを行い、強制的に不動産を売却する「競売」がスタートするのが滞納6ヶ月以降になります。

競売での不動産売却は、市場価格の6割から7割程度にしかならないことが多です。

そのため、売却益を住宅ローン返済に充てたとしても、多額の住宅ローンが残ってしまう人がほとんどでしょう。

そして、残りの住宅ローンは基本的に一括での返済を求められますが不可能であることが多く、ほとんどの人がこの後紹介する自己破産手続に移行していくことになります。

また、購入者を募るために物件情報が広く周知されてしまうので、周囲に競売中であることが知れ渡ってしまうといったデメリットもあります。

最終的に不動産の権利が第三者に移ったあとは、不動産からの立ち退きを迫られることになります。

②自己破産

裁判所が「支払い不可能」と判断した人の、税金を除く全ての債務を免除する手続きのことです。

借金からは解放されますが、官報に名前が公表される、資格や職業が一定期間制限されるといった社会的な不利益を被ることになります。

5.病気で払えなくなった場合には住宅ローンが免除されることも

住宅ローンを借りた時、多くの人が団体信用生命保険へ加入していて、住宅ローンの名義人の死亡や高度障害状態に対する保証がついているはずです。

そのため、下記のような条件を満たせば住宅ローンの支払いは免除になります。

|

団体信用生命保険:住宅ローンの名義人の死亡や高度障害状態になった場合、残りのローンを肩代わりしてくれる保険のこと <高度障害状態と認められる条件> ※より詳しい条件についてはご自身の保険内容をご確認ください。 |

さらに、三大疾病保障特約付きの団体信用保険に加入していて、ガンや急性心筋梗塞、脳卒中といった病気で住宅ローンの支払いができない場合、住宅ローンは免除になります。

八大疾病保障特約付きの団体信用保険であれば、上記3つの病気に加えて、高血圧症・糖尿病・慢性腎不全・肝硬変・慢性膵炎にも対応しています。

病気が原因で住宅ローンを払えなくなったのであれば、団体信用保険に加入しているかどうか、どんな種類のものに加入しているかの確認を必ず行うようにしましょう。

6.住宅ローンが払えない時にやってはいけない4つの行動

住宅ローンが払えない状況になって督促状などが届くとパニックに陥ってしまい、状況を悪化させる行動に走ってしまう人もいます。

しかし、下記のようなような行動は、一瞬状況がよくなるように思えるのでついやってしまいがちではあるのですが、実際には社会的にも金銭的にも追い詰められるだけなので絶対にやらないようにしましょう。

- 消費者金融でお金を借りる

- 夜逃げ

- 生活保護を受給する

- 月々の返済額より少ない金額のみを返済する

ひとつひとつ解説していきます。

6-1.消費者金融でお金を借りる

住宅ローンを返済するため、なんとかお金を作ろうとキャッシングやカードローンを利用して借金をしてしまう人がいます。

キャッシングローンやカードローンは、住宅ローンよりも金利が高いことが多く、たとえ住宅ローンを1ヶ月2ヶ月返済できたとしても、自分自身の借金は増えるだけです。

消費者金融でお金を借りたことがきっかけで首が回らなくなり、結局、競売や自己破産をせざるを得なくなったという話もよく聞きます。

住宅ローンが払えないからと焦って、消費者金融でお金を借りるのはやめましょう。

6-2.夜逃げ

住宅ローンが返せなくなって投げやりになり、「逃げてしまおう」と考える人もいるかもしれませんが、おすすめはできません。

夜逃げをしても少しも状況はよくならず、連帯保証人に迷惑がかかったり、定職につくことができなくなったりなど、何もいいことはないからです。

夜逃げをするくらいなら、競売や自己破産をした方が、まだ今後の人生の立て直しに期待が持てます。

住宅ローンが払えないとパニックになって普段やらない行動をしてしまいがちになりますが、夜逃げは絶対にしないようにしてくださいね。

6-3.生活保護を受給して住宅ローンを返済しようとする

「生活保護を受給して住宅ローン返済に当てよう」と考える人もいるかもしれませんが、そもそも所有不動産のような財産がある状態で生活保護を受けることはできません。

生活保護の受給は、所有している財産を処分しても生活が成り立たないことが条件であるため、不動産を売却する必要があります。

「住宅ローンが払えなくなったら生活保護に頼ればいいや」と安易に考えることは、結果として自分の首を締めることになるので注意しましょう。

6-4.月々の返済額より少ない金額のみを返済する

「全額は返済できないが、払えるだけ払っておけばなんとかなるだろう」と月々の返済額より少ない金額のみを返済することを考える人もいるかもしれません。

しかし、残念ながら「毎月少しでも払っていれば競売を避けられる」ということはありません。

月々の返済額をきちんと返済できなければ、いずれは督促状が届き、最終的には競売にかけられることになります。

少ない金額を黙って支払うのではなく、早い段階で金融機関へ相談するなど正しい対策を取るようにしましょう。

7.まとめ

本記事では、

- 住宅ローンが払えなくなる原因として考えられること

- 住宅ローンを払えない割合

- 住宅ローンが払えないと何が起こるのか?

- 住宅ローンが払えなくなった場合の7つの対策

- 住宅ローンが払えない時にやってはいけない4つの行動

について解説しました。

住宅ローンが払えなくなる原因としては、「収入の減少」「支出の増加」「離婚」が多く、支払いができない人は1.5%程度とあまり多くはありません。

ただ、実際に住宅ローンを1ヶ月や2ヶ月滞納している人や資金繰りに困っている人の統計はないため、統計に現れない多くの人が住宅ローンに悩んでいることが想定されます。

決して人ごとではないため、本記事で住宅ローンが払えないと何が起こるのか、払えなくなったときの対策について事前にしっかり学ぶようにしてください。

住宅ローンが払えない時には、下記のようなことが起こります。

|

住宅ローンの滞納期間 |

出来事 |

|

2ヶ月 |

住宅ローンの返済を促す、催告書・督促状が届く |

|

3ヶ月 |

ブラックリストに掲載 |

|

3ヶ月から6ヶ月 |

期間の利益の喪失により、一括返済を求められる |

|

6ヶ月以降 |

代位弁済通知書が届き、保証会社が代わりに返済を行う。 |

|

10ヶ月以降 |

競売入札開始 |

|

1年以降 |

競売の手続きが完了した後、立ち退きを迫られる |

また、住宅ローンの滞納期間ごとの対策は下記の通りです。

|

滞納期間 |

対策 |

|

滞納1ヶ月から2ヶ月まで |

・金融機関への相談 |

|

滞納3ヶ月から6ヶ月 |

・任意売却 |

|

滞納6ヶ月以上 |

・競売 |

詳しくは本文を確認してみてくださいね。

本記事を読むことで、住宅ローンが払えなくなった時に備えられ、どのような行動を取るべきかの判断ができるようになるでしょう。

閉じる

閉じる